ふるさと納税をわかりやすく説明。お礼の品で得をする仕組み、寄付の計算方法

ふるさと納税という制度をご存じでしょうか?この制度は自分が応援したい自治体などに寄付をすることで個人住民税の一部が控除される仕組みです。このしくみ、実は利用するとその地方の特産品や特典がもらえるなどお得なサービスもあり、普通に居住地に納税するよりも得をできる場合があるのです。

今回はこのふるさと納税を活用した特産品ゲットの方法をまとめます。

この記事はふるさと納税についての内容がわかるように制度内容の説明をコンパクトにまとめた記事です。より詳しい情報については参考リンクを張っておりますのでそちらでご確認いただけるように工夫しています。

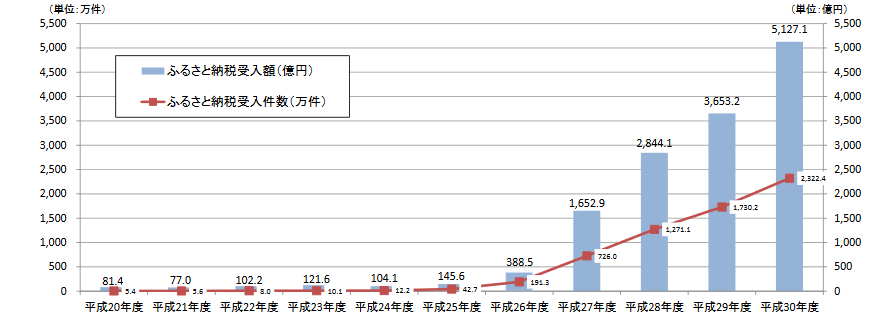

ふるさと納税の利用額は年々上昇!

以下の表は自治税務局が作成したふるさと納税の利用額、件数を示した表です。平成26年(2014年)から急増しており、平成27年(2015年)は確定申告が不要な制度もできたことで増加しているわけですが、まだまだ利用者が少ないようですね。その後平成27年に急増した翌年以降も1000億円近い伸びを続け、平成30年には5000億円を突破しています。

2019年には過熱するふるさと納税に関して制限が強化され30%ルールなどが追加されました。そのため急激な伸びは抑えられてきてはいるものの、それでもお得な制度としての認知は上昇してきています。

一方で、ふるさと納税の寄付サイト「ふるさとチョイス」が実施した2017年11月に実施したアンケートがあります。

ふるさと納税を知っている20歳以上の男女1128名にふるさと納税をしたことがあるかを聞いたところ、76.9%が未経験と回答した。また、年代別でみると、20代と30代は、それぞれ72.7%と71.3%が未経験と回答したのに比べ、50代と60歳以上は、82.0%と82.6%と8割の人が、ふるさと納税を知っているものの制度を利用していないことがわかった。

ということはふるさと納税という存在は知っていても8割はやっていないそうです。

別の調査ですが、じゃあ、なぜしないの?という理由として以下のような点が挙げられています。

- 仕組み、やり方がよくわからない

- 確定申告が面倒くさそう

- 特産品などをもらってもしかたない

このあたりが大きな理由として挙げられています。今回の記事では、ふるさと納税の基本を紹介しながら、ふるさと納税についての疑問を解消していきたいと思います。

ふるさと納税のしくみ

ふるさと納税は先ほど説明したとおり、本来なら自分が居住している自治体に支払うべき住民税を他の自治体に支払うという制度です。目安としては個人住民税の所得割の2割程度までであれば、2000円の最低自己負担額で寄付が可能です。

残りの分は確定申告やワンストップ特例制度などを利用して後日税金が還付あるいは安くなるという形で戻ってきます。

仮に5万円を寄付した場合は4万8000円分の税金が戻ってくるということになります。

寄付(ふるさと納税)をすればお礼の品などがもらえる

5万円寄付して4万8000円しか戻ってこないなら損じゃないの?と思うかもしれません。確かに寄付だけを考えたら最低でも2000円は必ず損をします。

しかしながら、ふるさと納税をすることで寄付をした自治体から「お礼の品」をもらうことができます。このお礼の品に2000円以上の価値があれば、ふるさと納税で得をできるということになりますよね?

実際には寄付額の30%程度のお礼の品がもらえることになりますので、5万円のふるさと納税をすれば、15,000円程度のお礼の品がもらえるということになります。

2,000円の自己負担は余裕でペイできそうですね。これがふるさと納税がお得といわれて人気のある理由です。

なお、ふるさと納税におけるお礼の品の選び方などについては「ふるさと納税で高還元率を目指すときのおすすめの返礼品・特典のまとめ」でも紹介しています。

ふるさと納税にはどんなお礼の品があるの?

自治体によって様々です。

といったような、地域で取れる特産品をお礼の品として設けているところは多いですね。

ただ、2017年4月に総務省はふるさと納税のお礼の品について「資産性の高いものや換金性が高いものを控えるように」という通達を出しており、金券類や換金性が高い家電製品などは減少傾向にあります。

また、2019年6月以降は法改正によって換金性の高いお礼の品を用意している自治体は寄付金控除対象外となるように規制が強化されました。この結果、旅行券、ギフト券、家電製品、自転車といったお礼の品は姿を消しています。

ただ、それでも寄付をする側からすればお得であることに変わりはありません。

どうやってふるさと納税(寄付)をしたらいいの?

寄付の方法は直接自治体に申し込みをする方法もありますが、ふるさと納税のポータルサイトを活用する方法が簡単です。

サイトによって特色もありますが、まるでカタログショッピングをしているような感覚で寄付ができるサイトもあります。また、ふるさと納税の寄付ポータルサイト経由でふるさと納税をするとポイント還元などの形で更にトクをすることができます。

[bloglink url=”https://money-lifehack.com/tax/3893″]

寄付サイトとして最もお得なのは「楽天ふるさと納税のメリット、デメリット。寄付でポイント、実質自己負担ゼロも可能。」でも紹介した楽天ふるさと納税でしょう。

寄付額の10%以上をポイント還元してくれるケースもあるので、2万円以上寄付をしたら、2000円の最低自己負担額すら事実上ゼロにできてしまいます。

寄付をした後の手続きは面倒じゃないの?

ふるさと納税をした後の手続きは大きく二つがあります。サラリーマンの方などで確定申告などはしないという方は後述する「ワンストップ特例制度」を利用すると楽です。

確定申告は実はカンタン

確定申告を行う場合は、寄付を行った後、自治体から送られてくる、「寄附金受領証明書(受領書)」を元に翌年の1月~3月の間で申告をするというものです。

確定申告をするというと非常に面倒なように思うかもしれませんが、サラリーマンの方でしたら必要書類は年末調整の後でもらえる「源泉徴収票」と、自治体から受け取った「寄附金受領証明書」だけです。

オンラインでも申告書は作成可能で、パソコンで1時間もかからずに確定申告が可能です。私は毎回申告しています。

[bloglink url=”https://money-lifehack.com/tax/7616″]

ワンストップ特例制度を利用すれば確定申告自体が不要

2015年4月1日以降にふるさと納税で使えるようになった制度がワンストップ特例制度です。年間の寄付先が5か所以内で、確定申告をしない場合に利用でき、これを利用すれば確定申告が不要となります。

ふるさと納税を申し込むとき(寄付するとき)に、「ワンストップ特例制度を利用する」という選択肢がありますので、選択をして申し込みします。

すると自治体からワンストップ特例制度の申請書が送られてくるのでそれに必要事項を記入して、以下の書類を添えて返送すればOKです。

- 本人確認書類のコピー

- 個人番号通知カードのコピー(※)

※個人番号カードのコピーは本人確認書類がマイナンバーカードの場合は不要となります。

ただし、確定申告をする場合はワンストップ特例制度の利用が無効になるので、確定申告をする時は、ふるさと納税分の申告も必要になります。

[bloglink url=”https://money-lifehack.com/diary/5303″]

ふるさと納税で寄付をするときの注意点や寄付のやり方

ふるさと納税は無尽蔵にできる制度ではありません。寄付の期間や寄付の金額などについて細かいルールがあります。これを把握せずに寄付をするとかえって損をしてしまう可能性もあるのでご注意ください。

ふるさと納税の寄付ができる期間を把握する

ふるさと納税は1年単位で計算します。1月1日~12月31日までです。

この期間に寄付をしたものがその年のふるさと納税分としてカウントされます。ただし、年末に寄付をした場合、手続きが間に合わない可能性もあるのでなるべく早めに寄付をしてしまうほうがいいですね。

その一方で後述するように、ふるさと納税の寄付可能金額は、その年の課税所得によって左右されるので、年の後半にならないと正確な寄付可能額(上限額)はわかりません(年間の収入が大きく変動しない方は年の途中でもおおよそはわかります)。

ふるさと納税の寄付の締め切りはクレジットカード払い(寄付)であれば、12月31日ギリギリまで、当年中の受付としてくれる自治体も多いので、ギリギリでもあきらめないでください。

[bloglink url=”https://money-lifehack.com/tax/6651″]

ふるさと納税で寄付をすることができる金額を知る

寄付はいくらしてもかまいません。ただし、ふるさと納税として寄付をした金額について税金が安くなる範囲には上限があります。

最低限度額で寄付ができる金額の目安はみなさんの「今年の課税所得」によって変わってきます。

例えば年間の所得が300万円の人の場合、2000円の最低負担金で寄付できる上限額は約77000円までとなります。この金額までならいくら寄付をしても寄付をした金額から2000円を差し引いた金額が戻ってきます。

つまり77000円の寄付なら75000円分税金が安くなるわけです。

一方でこの人が80000円の寄付をした場合、77000円の上限を超えている部分は全額自己負担となります。戻ってくる金額は75000円と自己負担額が5000円になってしまいます。

詳細な計算方法や目安をつける方法については「ふるさと納税の限度額の目安。年収や過去の住民税から計算する方法」で紹介しています。

なお、ここで書いている「所得」というのは給料などの収入から様々な所得控除を差し引いた金額となります。詳しくは「収入(年収・給与)と手取り、所得の違いを理解しよう」でもまとめているので、所得の意味が分からない方はご一読ください。

節税対策を行っている場合は要注意

なお、ふるさと納税のポータルサイトなどでは「寄付可能金額のシミュレーション」などが用意されていることが多いですが、これは少し注意してください。税金の計算というのは少し複雑で、単純に計算することができないのです。

「サラリーマンでもできる節税方法・節税術のまとめ」なども紹介している個人型確定拠出年金や、医療費控除、特定支出控除などの節税対策(所得控除)を利用している場合は所得が小さくなり、結果として住民税所得割額も小さくなります。

結果、ふるさと納税で最小自己負担で寄付できる可能額も小さくなってしまいます。

住宅ローン減税のような税額控除は直接の寄付可能額には影響しません。

ただし、多額の減税がある場合などは還付するだけの税金がなくなってしまい結果として還付されないというような状態に陥る可能性もあります。

[bloglink url=”https://money-lifehack.com/savings/3130″]

このあたりは人それぞれで変わってくることになりますので、皆様の状況に応じてふるさと納税の寄付額を調整する必要もあるでしょう。

個人的には計算をして少しゆとりがあるくらいの寄付金額にしておけばよいと思います。

ふるさと納税をして税金が安くなるってどういう意味?

ふるさと納税による寄付したお金は「寄付金控除」という税額控除となります。

2023年に寄付をした場合は、2023年の所得税(サラリーマンの場合は給料から天引きされていた所得税分)から一部還付(銀行振り込み)され、2024年の6月から課税される住民税が安くなるという形で還元されます(住民税は後払いのため)。

ただし、上記はふるさと納税による寄付金控除を確定申告をした場合です。前述のワンストップ特例制度を利用した場合は、2024年の6月からの住民税が安くなる形での還元のみとなります。

なお、安くなる金額は確定申告をした場合でも、ワンストップ特例制度を利用した場合でも同額です。

使える制度はお得に使おう!ふるさと納税を活用

ふるさと納税は、返礼品(お礼の品)を目当てに行っているるカタログショッピング化しているという点も問題視されています。実際に、2017年にはお礼の品の還元率が高すぎるとして換金性が高いもの、資産性が高いものなどのお礼を控えるような通達を総務省は出しています。また、2019年からは新ルールとなり、御礼の品のルールがより厳格になりました。

ただし、制度としては今後も継続する見通しです。

また、納税者としては使える制度があるのであれば上手に使わないと損です。ふるさと納税による寄付が寄付先の自治体の財源となっていることは確かです。

実際に、大きな自然災害などがあるとその自治体への寄付(ふるさと納税)も急増しています。

寄付をする私たちはお礼の品をベースに寄付先を選んでもいいですし、応援したい自治体があればそちらに寄付をするというのも自由です。

お得な制度なので上手に活用していきましょう。

以上、ふるさと納税の基本。特産品・特典をもらって得をする仕組み、計算方法をまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。