iDeCo(イデコ・個人型確定拠出年金)とは何か?おすすめする理由とメリット・デメリット

確定拠出年金というのは、将来給付される年金額が運用次第で変動する年金です。確定拠出年金は企業型と個人型があり、今回はその中でも自営業者やサラリーマン、公務員、主婦などが任意で加入することが出来る個人型確定拠出年金(愛称:iDeCo・イデコ)についてまとめていきたいと思います。

確定拠出年金というのは、将来給付される年金額が運用次第で変動する年金です。確定拠出年金は企業型と個人型があり、今回はその中でも自営業者やサラリーマン、公務員、主婦などが任意で加入することが出来る個人型確定拠出年金(愛称:iDeCo・イデコ)についてまとめていきたいと思います。

個人型確定拠出年金は税制面で非常に厚遇されており、長期の資産運用手段として一考に価すべき商品です。

近年では多くのマネー誌などでも取り上げられて個人型確定拠出年金・イデコの存在を知った方も多いと思います。上手に活用して、節税しながら老後の資産作りに役立てましょう。

個人型確定拠出年金(iDeCo・イデコ)のしくみ

日本には「公的年金制度」があります。国民年金や厚生年金などの年金に20歳以上の人は加入しています。

今回紹介する個人型確定拠出年金(iDeCo)というのは、それに上乗せして、個人が「任意」で加入することができる年金です。ちなみに、個人型DC、個人型401kなどと呼ばれることもあります。

ちなみにiDeCo(イデコ)というのは、個人型確定拠出年金の愛称です。individual-type Defined Contribution pension planの頭文字をとったらしいです。なので、最近では個人型確定拠出年金については公的機関等でもiDeCo(イデコ)と表現されることが多いですね。

年金だけど個人の資産運用の延長にある制度

年金というと「保険料を徴収される」という税金のようなイメージをお持ちの方が多いかもしれませんが、個人型確定拠出年金(iDeCo)はどちらかというと「個人の資産運用の延長線上にあるサービス」となっています。

あくまでも、自分自身で投資(資産運用)をして老後の年金(資産)のプラスαを整えていくというものになっています。

加入条件が緩和して、今はだれでも入れる

個人型確定拠出年金(iDeCo)はもともと、自営業者の方や企業年金制度がないサラリーマン向けに用意されていた制度です。

ただし、老後のお金についての関心の高まりや公的年金制度だけでは足りないと考える方の増加などもあり、2017年1月より個人型確定拠出年金は20歳以上のすべての人に開放されています。

[bloglink url=”https://money-lifehack.com/insurance/4772″]

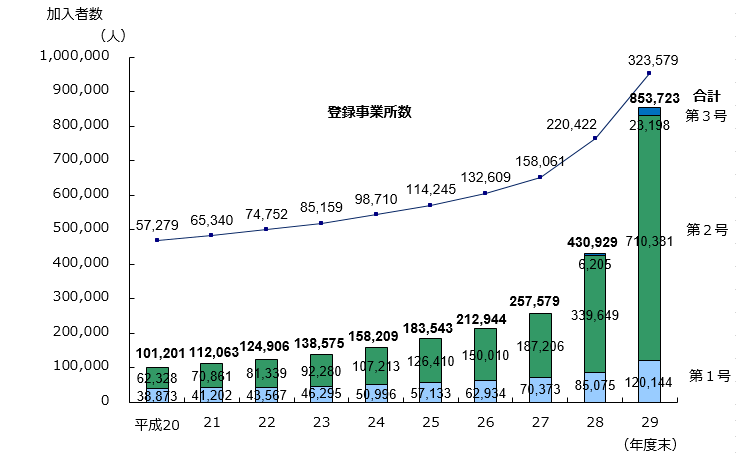

実際に、利用者数は下記のグラフからわかる通り、うなぎ登りとなっています。

(表:企業年金連合会)

2017年=平成29年です。加入者要件が緩和されたことで活きに加入者数が増加したことがわかります。

なぜ、個人型確定拠出年金(iDeCo)が注目、おすすめされているのか?

大きな理由は、公的年金だけに頼ることができなくなっていることでしょう。

「実際に支給されている国民年金、厚生年金の平均受給額はいくら?」でも紹介しましたが、老後にもらえる年金は国民年金・厚生年金の金額では十分といえず、将来の減額も想定されていることから、自分自身で備えることも必要になります。

これに加えて、後ほど説明しますが、iDeCoは税制上の優遇が非常に大きいのです。普通に投資信託を買って長年運用するよりもiDeCoという制度を使って資産形成をするほうが、税金が大きく節税されるため、圧倒的に有利になります。

私が、制度のお得さが徐々に広がって、最近では有利な節税投資法として、マネー雑誌などでも頻繁に取り上げられるようになっていますね。

個人型確定拠出年金(iDeCo)のメリット

個人型確定拠出年金は税制面での優遇措置に加えて、制度上のいくつかのメリットがあります。ここではメリット、おすすめする理由として以下の4点をピックアップしています。

- 掛金が全額所得控除

- 運用益も非課税になる

- 個人勘定なので年金の破綻リスクがない

- 万が一、自己破産してもiDeCoの資産は残る

それでは、個別について細かく見ていきましょう。

毎月の掛け金は全額所得控除になり大きな節税効果

毎月の個人型確定拠出年金への掛け金(保険料)は全額が所得控除の対象となります。つまり、年金保険料としてて支払っている金額×税率分が戻ってくることになります。ちなみに掛け金の金額は月額5000円~68000円の間で自由に決めることが出来ます(サラリーマン(2号被保険者)の場合は上限は月23000円まで)。

自営業者は確定申告、会社員の場合は年末調整で対応できます。これはかなり大きい優遇で、一般的な生命保険における控除(生命保険料控除)と比較しても節税効果が極めて大きくなります。

また、投資に対する節税制度として「NISA(小額投資非課税制度)」もありますが、この「掛け金は所得控除」という点はNISAにもない特典です。

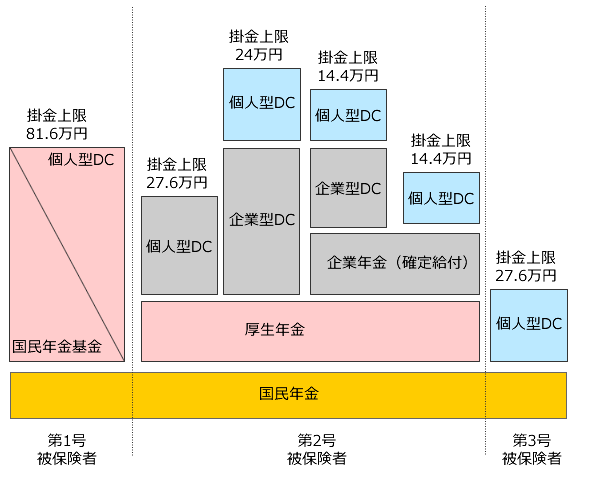

掛け金の上限額は人によって違う

掛け金の上限額は加入者によって違います。下限、上限は以下のようになります。

| 月額下限 | 月額上限 | 年間上限 | |

|---|---|---|---|

| 第1号被保険者 (自営業・無職など) |

5,000円 | 68,000円 | 816,000円 |

| サラリーマン (企業年金なし) |

5,000円 | 23,000円 | 276,000円 |

| サラリーマン (企業型DCあり) |

5,000円 | 20,000円 | 240,000円 |

| サラリーマン (確定給付年あり) |

5,000円 | 12,000円 | 144,000円 |

| 公務員 | 5,000円 | 12,000円 | 144,000円 |

| 第3号被保険者 (専業主婦など) |

5,000円 | 23,000円 | 276,000円 |

実際にどのくらいの節税効果があるの?

仮に年収(課税所得)が700万円(限界税率30%)の人がいるとして、月々2万円を拠出したとしましょう。すると以下のように所得控除の結果税金が戻ってきます。

年間総拠出金額:240,000円

還付される所得税+住民税:72,000円

ちなみに、この節税効果は年収が大きい人(累進税率が高い人)ほど有利になります。

投資は元本割れのリスクがありますが、この節税メリットは「必ず受けることが出来る恩恵」です。極端な話ですが、税率が30%の方なら、投資で3割損をしたとしてもトータルではプラスという結果になるわけです。

さらにいえば、還付されたお金は翌年の個人型確定拠出年金(iDeCo)の運用に回すようにすれば実質的な掛金の負担は大きく減少します。

運用期間が短い人も所得控除は大きなメリット

ちなみに、個人型確定拠出年金の本来の使い方とは違うかもしれませんが、個人型確定拠出年金(iDeCo)の所得控除という税メリットを考えると、運用は一切せずに定期預金に預け入れするだけでもメリットがあることになります。

掛け金は全額所得控除で税金を安くすることができ、60歳以降に一時金として受け取るときに退職所得控除などを利用して非課税でお金をもらうことだってできてしまうわけです。

ときどき、「もう自分は年だし運用できる期間も短いから個人型確定拠出年金(iDeCo)は無駄」というお話を伺いますが、むしろ50歳くらいの人ほど所得控除だけをフル活用すれば、運用のリスクはほぼ無しで税制上の優遇だけを享受することができるので、ぜひ利用するべきです。

こちらについては「定年前(50歳代)の人でも個人型確定拠出年金を上手に活用する方法」の記事でもっと詳しく説明しています。

個人年金と比べても大幅に美味しい制度

ちなみに、保険会社が提供している個人年金保険と比較しても節税メリットは高いです。

個人年金保険の場合、所得控除されるのは支払った保険料の全額ではなく、最大でも所得税は40000円まで、住民税は28000円までしか控除されません(平成24年以降の個人年金保険契約の場合)。

一方の個人型確定拠出年金の場合は掛け金の全額が所得控除されます。詳しい比較は以下の記事でもしていますが、個人型確定拠出年金(iDeCo)の方が圧倒的に税制面では有利です。

[bloglink url=”https://money-lifehack.com/insurance/11065″]

投資による利益・運用益が非課税

個人型確定拠出年金において運用される投資信託の分配金、定期預金の金利などの運用益が非課税となります。

[bloglink url=”https://money-lifehack.com/asset-management/5554″]

運用益が非課税になる制度としてはNISA(小額投資非課税制度)があります。ただ、こちらは5年間だけと短いです。一方のiDeCoは60歳まで(最長70歳まで)非課税で運用ができます。30歳の方なら30年~40年間非課税で運用できるわけです。

2017年現在の投資の運用益(実現益)に対する税率は20%です。言い換えれば運用益が20%減少するということになります。

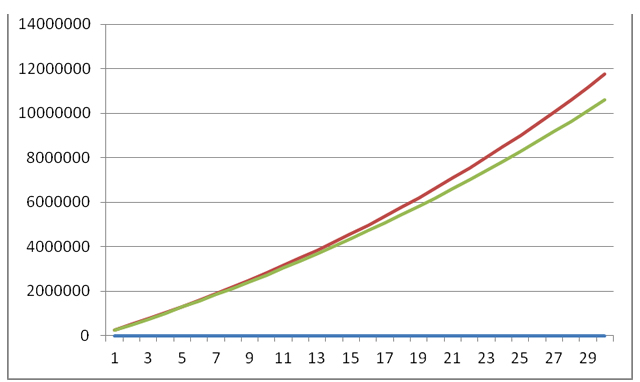

以下のグラフは年間24万円の掛け金を年率3%の利回りで30年間運用したときの資産形成のグラフです。赤線は「個人型確定拠出年金(iDeCo)で運用した場合」、緑線は「課税口座(20%)で運用した場合」を示しています。

個人型確定拠出年金:11,760,643 円

通常の課税口座で運用:10,619,248円(▲1,141,395円)

と100万円以上の差がつくことになります。ちなみにこの差は、毎月の積立額が大きくなるほど、利回りが大きくなるほど、運用期間が長くなるほど差が大きくなります。

仮に利回りが6%になると、税金だけでその差は約400万円もの差がつくことになります。

これは「複利効果」によるものです。どんどん差が広がっていきます。

[bloglink url=”https://money-lifehack.com/asset-management/5003″]

年金の破綻リスクがない

個人型確定拠出年金に加入できる個人事業主の方などは国民年金基金にも加入できます。

しかし国民年金基金には1兆円を超える膨大な積立金の不足が生じています。これは確定給付年金で過去に加入した加入者に高い予定利率を約束していることに起因するわけですが、結果的にこの不足を穴埋めするのは誰でしょうか?

積立金不足を解決するためには「誰かが痛みを負う必要があります」。何も対策が打たれなければ痛みを負うのはおそらく「現在加入中、もしくはこれから加入する若い世代」となるでしょう。

一方、個人型確定拠出年金の場合は拠出された年金は個人単位で管理されます。他の人の運用が失敗したからといってその痛みをこちらが負う必要はないのです。もちろん、運用のリスクは負うことになりますが、自分以外の第3者の尻拭いをしなければならない可能性がある制度よりは随分マシだと思います。

なお、個人型確定拠出年金(iDeCo)と国民年金基金については「自営業・個人事業主のiDeCo(確定拠出年金)と国民年金基金、付加年金の比較。どちらがお得?」でも詳しく紹介しています。

万が一、自己破産しても財産が残る

確定拠出年金は確定拠出年金法第32条によって換価不要な資産として保護されます。そのため、自己破産してもその財産は清算されず、老後(60歳以降)には自分が掛金を払って貯めた年金(一時金)を受け取ることができます。

多くの方にはあまり関係がない話かもしれませんが、個人事業主の方や中小企業経営者の方はリスクをとって仕事をしていることも多く、事業が失敗して破産する……といったリスクもあります。そうしたケースでも個人型確定拠出年金の掛け金部分は守られるわけです。

これは経営者や個人事業主などのセーフティーネットになります。詳しくは「経営者の破産対策手段として確定拠出年金は有効」も御覧ください。

個人型確定拠出年金のデメリット・注意点

ただし、個人型確定拠出年金は万能な商品ではありません、下記のようなデメリットや問題点を抱えていますので、加入前に一度しっかり検討するようにしましょう。

- 中途解約ができないというリスクがある

- 毎月定額の手数料がかかる

- 受け取るときには税金がかかる(場合がある)

それぞれを詳しく見ていきましょう。

60歳までは解約(引き出し)できないというリスクがある

個人型確定拠出年金はあくまでも「老後のための資産運用」となります。そのために所得控除などの大きな税制優遇が設定されています。

そのため、月々の掛金を減額することはできますが、今までに拠出してきた年金を60歳以前に受け取ること(解約すること)はできません。掛け金を減らすことはできますが、60歳までは待つ必要があります。

これがiDeCoの最大のデメリットです。税制上有利でおすすめできる制度ではありますが、余裕がない状態の家計の場合、解約できないリスクが大きいです。

近々で必要になるような資金を個人型確定拠出年金(iDeCo)で運用するのは間違いだといえます。こうした資金については、「NISA(小額投資非課税制度)」での運用がおすすめです。

[bloglink url=”https://money-lifehack.com/asset-management/1835″]

利用には毎月定額の手数料がかかる

個人型確定拠出年金(iDeCo)を利用する場合には一定の手数料が発生します。

なお、iDeCoの利用にかかる手数料は以下の3種類があります。

- 国民年金基金連合会手数料(共通):105円(年1,260円)

- 事務委託金融機関手数料(共通):66円(年792円)

- 運営管理機関手数料(金融機関で異なる):無料~450円程度

※消費税込(10%)

(1)(2)は共通なので減らしようがないのですが、最後の(3)の運営管理機関手数料は証券会社、銀行によって無料~450円と差があります。30年加入だと162000円もの大きな差になるわけですから、金融機関選びは重要ですね。

ただ、運用を積み上げていけば手数料率は徐々に小さくなること。それとメリットのところで紹介した所得控除による節税メリットを考えると、この程度の金額は微々たるものなので、手数料がかかること自体はさほど気にする必要はないと思います。

なお、2018年1月からは年払い(後払い)ができるようになりました。こちらを利用すれば上記手数料の内、“国民年金基金連合会手数料”を節約できます。たとえば年1回払い(12月払い)にすれば105円×11か月分=1,155円の手数料を節約できます(毎度手続きが必要になりますが……)。

[bloglink url=”https://money-lifehack.com/tax/ideco/15207″]

年金を受け取るときには「所得扱い」となる

個人型確定拠出年金(iDeCo)のメリットのところで掛け金は全額所得控除と書きましたが、その代わりに、個人型確定拠出年金を受け取るときにはそのお金は「所得」として扱われます。

そのため、状況によっては税金がかかる場合があります。

この点を過度にマイナスポイントとしてとらえて、個人型確定拠出年金は意味がないと主張される方もいますが、ここは訂正が必要です。

それは、個人型確定拠出年金(iDeCo)を受け取るとき、そのお金は「退職所得」や「公的年金」として扱われるからです。

たとえば、60歳で個人型確定拠出年金(iDeCo)を一時金として受け取れば退職金扱いとなります。この時には退職所得控除を利用できるのです。この控除はかなり大きいです。

「加入年数×40万円(20年以上加入なら超過分は70万円)」となりますので、仮に30年なら800万円(20年分)+700(10年分)=1500万円分までなら非課税となるわけです。

「運用益が非課税」というメリットのところでも紹介しましたが、「年間24万円の掛け金を年率3%の利回りで30年間運用した場合」の総額は11,760,643 円になります。なので、退職所得控除以下となるので、この場合だと、非課税で満額受け取れます。

注意点として、他に退職金が出た場合には合算されるので、超えてしまった分については一定の税金がかかることがあります。ただ、個人型確定拠出年金は「一時金」と「年金」を組み合わせて受け取ることもできます。

これを利用すれば非課税枠の範囲で一時金、残りは年金とすればほとんど税金を払わずに済むはずです。

というように、受け取り時の課税のところもさほど心配する必要はありません。この点が心配な方は以下の記事でも詳しく紹介しています。

[bloglink url=”https://money-lifehack.com/tax/6517″]

個人型確定拠出年金(iDeCo)の始め方

ここまで紹介したように、個人型確定拠出年金(iDeCo)は個人の老後の資産作りにおいてかなり魅力的な制度となっています。続いては実際にどうやって個人型確定拠出年金(iDeCo)を始めればいいのかについて紹介したいと思います。

- 金融機関(証券会社)を選び口座開設・利用手続きをする

- 掛金の拠出開始(運用開始)

- 年に1回の申告(サラリーマンなら年末調整でOK)

こんな感じで進めていくことになります。

金融機関(証券会社)を選び口座開設と利用手続き

まずは、個人型確定拠出年金を始めるにあたってはどこか一つの「運営管理機関」を決める必要があります。銀行や証券会社、生命保険会社などがありますが、個人型確定拠出年金は基本的に「投資信託」で運用するので、証券会社をの選択がおすすめです。

その上で、証券会社(金融機関)を選ぶコツは大きく2点です。

- 運営管理機関手数料が無料なこと

- 用意されている投資信託の種類と手数料が安いこと

個人型確定拠出年金のデメリットのところでも紹介したように、定額手数料については安くするに越したことはありません。最近は「運営管理機関手数料無料」の金融機関も増えているのでそうしたところを利用するようにしましょう。

もう一つは投資信託の種類と投資信託のコストです。投資信託はファンドによって運用に対するコスト(信託報酬)というものがかかっています。直接目には見えないものですが、リターン(運用利回り)へのマイナスとなるので、低コストのファンドを用意しているという点も重要です。

圧倒的低コストなマネックス証券、SBI証券、楽天証券

iDeCoを利用するにおいてもっともおすすめな証券会社はマネックス証券、楽天証券とSBI証券といったネット証券です。理由は圧倒的に低コストである点です。

下記を見ていただくとわかりますが、運営管理機関(証券会社や銀行)が取るiDeCoの手数料には大きな差があります。

| 証券会社・銀行 | 運営管理機関手数料 | 取扱商品数 |

|---|---|---|

| マネックス証券 | 無料 | 21本(1本) |

| SBI証券 | 無料 | 64本(3本) |

| 楽天証券 | 無料 | 27本(1本) |

| 野村證券 | 283円 | 19本(1本) |

| ゆうちょ銀行 | 370円 | 19本(8本) |

| 三菱UFJ銀行 | 378円 | 24本(7本) |

| 十八銀行 | 450円 | 7本(1本) |

正直言って、現状では「マネックス証券」「SBI証券」「楽天証券」であれば、いずれを選んでも間違いはないと思います。それ以外の地方銀行や都市銀行などは地雷です。いくら取引があるからと言って利用するべきではありません。

なお、勤務先で企業型の個人型確定拠出年金に加入していた方で、転職等をして、今は宙ぶらりんになっている方は「移管手続き」をすることで企業型の資産をそのまま個人型として運用可能です。

[bloglink url=”https://money-lifehack.com/insurance/3157″]

マネックス証券のiDeCoの特徴

・運営管理機関手数料無料

・運営管理機関手数料無料

・業界最安値のインデックスファンドを多数そろえる

2017年9月にiDeCoのサービスを開始しました。大手ネット証券では後発ながらも、業界最低コストのファンドを投入しています。運用コストが低いファンドほど、長期投資には断然有利になります。

これからの個人型確定拠出年金では圧倒的におすすめできます。

[bloglink url=”https://money-lifehack.com/tax/12876″]

SBI証券のiDeCoの特徴

・運営管理機関手数料無料

・運営管理機関手数料無料

・iDeCoについて長年サービスを提供しているため安心感がある

・取り扱いの投資信託の数は最大級で種類が豊富

個人型確定拠出年金については、その制度が知れ渡る前から個人向けにサービスを提供していたという実績があります。

そのため、個人型確定拠出年金(iDeCo)に対しての信頼度は極めて高いといえそうです。

[bloglink url=”https://money-lifehack.com/tax/12923″]

楽天証券のiDeCoの特徴

・運営管理機関手数料無料

・運営管理機関手数料無料

・低コストインデックスファンドが充実(たわらノーロードなど)

・人気のバランスファンド「セゾングローバルバランスファンド」を扱う

・受け取りの一時金と年金の両方が併用可能

2016年にサービスを開始しました。最大の特徴は年金受け取り時に「一時金」と「年金」の併用受取ができる点です。退職金制度が充実した会社にお勤めの方は楽天証券のiDeCoがおすすめです。

証券会社に資料請求をすると書類が届くので必要事項を記入して返送して口座開設完了となります。なお、サラリーマンや公務員の方に関しては勤務先の証明書が必要になります。詳しくは「個人型確定拠出年金(iDeCo)の始め方」もご一読ください。

掛金の運用開始

証券会社に口座開設が終わったらiDeCoの運用の開始となります。掛け金を決めて、その資金配分(どのファンドを買うか)を決めていきます。

資産配分については以下の記事でも紹介しているので、口座開設が終わった後にでもご一読いただけると幸いです。

[bloglink url=”https://money-lifehack.com/insurance/1351″]

確定申告または年末調整をすれば税金が還付される

掛金を払っていると証券会社からいくらいくら支払ったという証明書が送られてきますので、それをもとに確定申告か年末調整を行います。会社員の方は書類を提出すればOKなので簡単です。

詳しいやり方(年末調整書類の書き方)は以下の記事で紹介していますのでご参照ください。

[bloglink url=”https://money-lifehack.com/tax/2816″]

個人型確定拠出年金(iDeCo)のまとめ

個人型確定拠出年金は現在加入資格がある方で、将来の企業年金(確定給付年金)がある会社への転職の可能性がないという方にとって大きなメリットがある制度です。

最近では、旧来の大企業でも確定給付年金から企業型確定拠出年金へと移るところが増えており、この問題点も徐々に小さくなっていくのではないかと思っております。

毎月かかる手数料についても、節税効果と運用可能な投資信託の安い信託報酬において十分にペイすることが出来ます。

長期的な資産形成、老後資金をためるという目的では、加入資格がある人はぜひ活用したい制度だと思います。

個人事業主や中小企業経営者の方などの場合は、別途使用可能な「小規模企業共済」も同じように節税メリットを享受できる商品となっています。また、小規模企業共済と個人型確定拠出年金は併用して加入することも可能です。

以上、個人型確定拠出年金(iDeCo)のメリット・デメリットをまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。