良い借金と悪い借金、安心な借金と危険な借金の違い

借金というと悪いものととらえてしまう方も多いかもしれません。だってイメージ悪いですもんね。ただ、借金をしているというのを一つの側面で見るとはあまり正しいとは言えないと私は考えています。借金は大きく「良い借金と悪い借金」それと「安心な借金と危険な借金」という二つの軸で考えることがでいます。

借金というと悪いものととらえてしまう方も多いかもしれません。だってイメージ悪いですもんね。ただ、借金をしているというのを一つの側面で見るとはあまり正しいとは言えないと私は考えています。借金は大きく「良い借金と悪い借金」それと「安心な借金と危険な借金」という二つの軸で考えることがでいます。

個人的にはこの借金の質がよければ問題ないし悪い場合は要注意だし改善が必要だと考えています。今回はそんな良い借金、悪い借金、安心な借金、危険な借金についての違いと考え方をまとめていきたいと思います。

良い借金、悪い借金、安心な借金、危険な借金がある

お金を借りるということは決して悪いことではありません。

- お金を借りると利息分、損をする

- お金を借りるといずれ生活が破綻する

こう考える人が少なくありません。日本人は全体的に借金を嫌う方が多いようですね。ただ、必ずしも上記は当てはまりません。

借金をすることで収入を増やすことができるケースもあります。事業や投資などをしている人にとっては借金はマイナス要素ではなく、経営や投資を効率的に行うためのツールとなります。

また、いくら借金をしたとしても、収入の範囲内を超えないのであれば破綻することはありません。

一つ目の軸は良い借金と悪い借金

良い悪いというのは善悪ではなくて、自分にとってプラスになる借金か、プラスにならない借金かの違いです。言い換えると「投資」か「消費・浪費」あるいは、「前向き」「後ろ向き」ともいえますね。

良い借金とは?(能力アップや収入アップのための借金)

たとえば、企業や事業主の方が仕事をするために借金をするのは当たり前のことです。借金をしてもその金利以上のリターンを上げることができれば総額ではプラスになるからです。

自己投資のための借金についても将来の給料アップや待遇改善などのリターンが見込める借金といえます。たとえば、資格取得のための学校に通うための資金をお金を借りるというのは代表的ですね。

他にも、ビジネスの規模を拡大するためには銀行融資を受けて規模拡大は欠かせません。

また、利回りが利息を上回るような投資(レバレッジ投資)もよい借金といえるでしょう。不動産投資で融資を受けて物件を買うというのも一つですし、株の信用取引やFX取引なども同じですね。

悪い借金とは?(娯楽や消費のための借金)

一方のプラスにならない借金というのは、海外旅行に行くための借金、遊びのための借金、生活費のための借金といったように将来的な収入のアップや利益につながらない借金です。いわゆる浪費のための借金ですね。まぁ、海外旅行に行って自分探しをして経験値アップみたいなこともあるわけなので、必ずしも“無駄”とは言いませんが……。

また、こちらには遊びではない生活費(食費や光熱費、教育費の支払い)も含まれます。

良い借金、悪い借金は良い借金だから無計画にしていいという話でもありませんし、悪い借金は1円たりともしてはいけないというわけではありません。

マイカーをローンを組んで買うというのは、この基準に合わせて考えると「悪い借金」といえますが、自分自身の人生を楽しむためにはそうしたことをしてはいけないというわけではありません。

二つ目の軸は安心な借金と危険な借金

続いて、二つ目の軸について説明します。それは安心(安全)な借金かそれとも危険な借金かという軸になります。

銀行から借りるのと闇金から借りるとの違いといったレベルではなく、生活におけるキャッシュフロー(お金の流れ)において安心(安全)か危険かという意味にです。

家計の余裕度を理解して安心・危険を見分ける

この軸は、家計において「自分でできる収入と支出の家計診断のポイント」でも紹介したフリーキャッシュフローです。

- 現金収入-現金支出=フリーキャッシュフロー

一月当たりの現金収支がプラスかどうかが重要になります。フリーキャッシュフローがプラスであれば、その家計は貯蓄ができている状態です。

基本的にはその状況であるべきだし、マイナスであれば貯蓄を使って食いつないでいる状態となります。

月々のローン返済額を含めて、フリーキャッシュフローがどれほどプラスかどうか?これが安心な借金か危険な借金かの目安となります。

フリーキャッシュフローがプラスであれば、借金をしていたとしても、収入によってその返済ができているという状況で徐々に返済が進んでいる状態になります。

一方で、ここがマイナスという状況は生活のためにローン(借金)が存在しないと成立しない家計という事になります。借金の返済のために借金をしている状態ともいえます。

あなたの借金はどんな状況にあるかを分析しよう

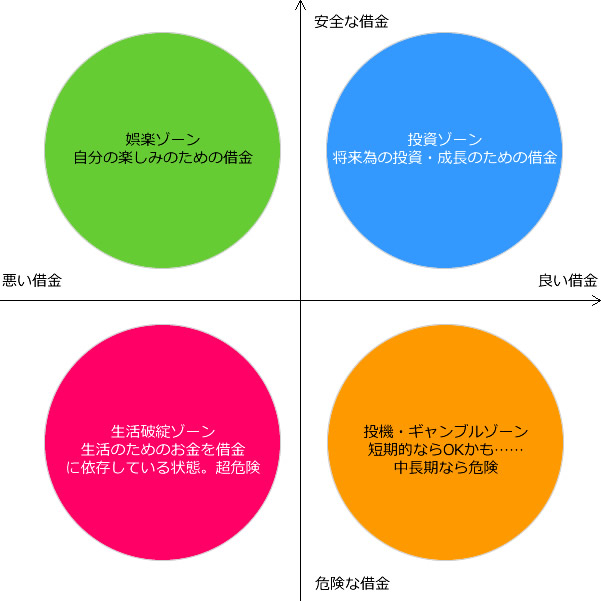

2つの軸の借金を並べるとこんな感じになります。

良い借金+安全な借金

投資ゾーンといえそうです。自分の将来のためにお金を使っている状況ですね。

給料アップや収入アップ、あるいは良い転職、副収入などにつなげることができるといいですね。株の信用取引や不動産投資といったようなレバレッジを活用した投資もこちらに分類されます。

こちらの範囲に入る借金であれば、やって問題ないですし、場合によっては積極的にやったほうがいいケースがありますね。

悪い借金+安全な借金

娯楽や趣味のための借金をしている状況です。

収入から見ても問題の無いレベルなら直ちに悪い影響は出ないでしょう。一方で、将来のライフプランを考えて、借金をできるだけ減らすようには努力すべきかと思います。

上記の記事でも紹介していますが、世帯年収が1000万円を超える世帯でも約30%がカードローンを利用している状態で、その目的の53.6%は娯楽や交際費のために借りていると回答したそうです。

フリーキャッシュフロー上で問題なければ、ダメではありませんが、今後の資産形成とかを考えるならなるべく減らしていったほうがいいですね。ちなみに、同じ記事でカードローンを利用しながら「投資」をしている人も一定以上いるようですが、これはやめたほうがいいです。

理由は、こうしたカードローンの金利(利率)よりも高い収益率を上げるのが多くの場合で困難だかrです。詳しくは「借金返済・繰上返済は超効率的でノーリスクな資産運用と同じ」もご一読ください。

良い借金+危険な借金

投機やギャンブルに近い状態です。

前向きなことをするために借金をしているのですが、家計収支が悪化しているため、貯金を食いつぶしている(あるいは、借金をしている)状況になっています。

短期的にそのような状況になっているのであれば構いませんが、このような状況が続いているのであれば早期の改善が必要になります。

悪い借金+危険な借金

早急に改善が必要となる借金です。

無駄遣いしすぎていて家計が破綻しかけている状態、あるいは生活費に対して収入が少ないことでカツカツになっている状態です。

無駄遣いが多いのであれば、浪費癖をなおすのが先決ですね。ついつい買いすぎてしまうというのであば、いっそのことクレジットカード等を使わない現金主義に切り替えてみるのも手です。ない袖は振れなくなりますから。

遊んでいるわけではなく、単純に生活費が足りないという話であれば、収入を増やすか、支出を減らしていくという方法をとって家計を改善していく必要があります。「家計の見直しや節約に効果的なのは「固定費」の削減!」などでも紹介した固定費削減などを駆使して、フリーキャッシュフローのマイナスを解消するべく努力するべきです。

借金やローンとはうまく付き合っていこう

借金やローンは一概に悪者ではありません。

うまく使えば武器になりますが、間違った使い方をしていると自分自身を傷つけてしまいます。その性質を理解したうえで、自分の状況や目的に合わせて借金・ローンを利用していきましょう。

以上、今回は借金の質とそれぞれの特徴についてまとめてみました。参考になれば幸いです。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。