金融知識として知っておきたい複利と複利効果の大きさ

複利(ふくり)という言葉をご存知でしょうか?複利とは、複数年における資産運用や借金などの金利計算において「金利に金利がつく」という計算方法になります。預金なら発せした利息を元金に組み込んで再度預金するというようなイメージです。

複利(ふくり)という言葉をご存知でしょうか?複利とは、複数年における資産運用や借金などの金利計算において「金利に金利がつく」という計算方法になります。預金なら発せした利息を元金に組み込んで再度預金するというようなイメージです。

複利は金融知識として確実に押さえておきたい概念や考え方です。複利を理解していれば、運用の効率をそれだけ高めることができます。逆に、マイナスの複利効果が発生するもの(借金や負のリターンなど)も存在するので、それを避けるということにも役立ちます。

今回はそんな複利、複利効果について分かりやすく解説していきます。

複利と単利の違い

金利の計算をするときは「複利」と「単利」の二種類があります。

たとば年率5%で運用できるとして100万円を10年複利運用、単利運用した時の違いを見ていきましょう。

複利運用というのは、金利として受け取ったものを再度元本に上乗せすることで翌年には金利に金利がつくという形になり、年々金利分ずつ金利が毎年増加していくという考え方になります。

- 1年目:100万円×1.05=105万円

- 2年目:105万円×1.05=110.25万円(2500円分は昨年金利の5万円に対応)

- 3年目:110.25万円×1.05=115万7625円

- 4年目:115万7625万円×1.05=121万5506円

- 5年目:121万5506円×1.05=127万6282円

・・・ - 10年目:151万1328円×1.05=162万8895円

このような形になります。一方の単利運用というのは、1年間で得られた利益分を再度運用しない方法です。

これを計算式にすると下記の通りです。

複利運用

100万円×(1.05)10=1,628,895円

単利運用

100万円×(1.05×10)=1,500,000円

複利と単利とでは大きく結果が変わってきますね。

複利というのは金利に金利がかかるという考え方とういことを説明しました。上記の資産運用の場合はどうしたら複利運用できるのでしょうか?

複利運用

1年間であげることができた成果(利益)をそのまま再投資する。

単利運用

1年間であげることができた成果(利益)は再投資せずに預金口座に入れる(あるいは消費する)。

イメージとしては上記のような感じになります。

リターンをそのまま再投資することで再投資した分も5%で運用されることになって利息が利息生むような形を作っていけるわけです。

ちなみにここでは投資(運用)の話で考えていますが、金利を得られるケースだけではなく、支払うケース(借金やローンなど)の場合も同様です。

複利効果を高めるコツ

複利効果を高めるコツは2つです。ちなみに、これは資産運用をするケースです。

借金のようにマイナスの金利の場合は下記とは逆に複利効果を低めるように努力するべきです。

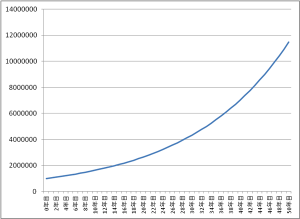

1)期間が長くなればなるほど指数的に上昇する

複利計算式は「元金×(金利)n」で計算できます(nは年数)。

ということはnの値が大きくなるほど指数的に効果は高くなっていきます。先の例の100万円を5%で運用するという場合、

10年:1,628,895 (単利比108.59%)

10年:1,628,895 (単利比108.59%)

20年:2,653,298 (単利比132.66%)

30年:4,321,942 (単利比172.87%)

40年:7,039,989 (単利比234.66%)

50年:11,467,400 (単利比327.64%)

上記を見てもわかるとおり、複利での運用年数が伸びるほど伸び幅がどんどん大きくなっていくことがわかります。

よく、投資は若いうちに始めた方がよいというアドバイスがありますが、このアドバイスはこうした複利効果は運用年数が長くなるほど効果高くなるというのが理由の一つです。

25歳から投資を始めたら定年する65歳まで40年間運用できますが、45歳から始めても20年しか運用できません。

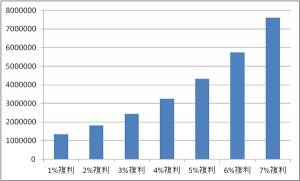

2)金利(利率)が大きいほど上昇幅は大きくなる

複利においては「金利(利率)」が大きいほど複利効果による上昇率は大きくなります。

たとえば30年間複利で運用したとしましょう。

2%:1,811,362 (単利比113.21%)

2%:1,811,362 (単利比113.21%)

3%:2,427,262 (単利比127.75%)

4%:3,243,398 (単利比135.14%)

5%:4,321,942 (単利比172.87%)

6%:5,743,491 (単利比205.12%)

7%:7,612,255 (単利比237.14%)

投資として考えるのであればできるだけ高利回りを複利運用することで効果が指数的に上昇することがわかりますね。逆に考えるとリターンの減少は負の複利効果が発生するということになります。

代表的なものに税金や手数料などがあります。たとえば税金だと運用益の20%が課税されるとすると、実質利回りが20%分低下することになり、それによって複利効果はマイナス方向に作用します。

3)実際の運用では「元本」も重要

複利効果を活かすには元本の大きさも重要になります。

たとえば、金利3%で30年複利運用した場合、運用資金は2.427倍になります。

すごいことではありますが、仮に運用額が10万円であれば24万2700円になるだけです。一方で100万円なら242万円、1000万円なら2420万円です。

複利運用は重要ですが、同じように投資する元本の大きさも大切です。

複利を生活や投資に活かすための基礎知識

それではこうした「複利」についての考え方を普段の生活や投資に活かすにはどう考えるべきなのでしょうか?

そもそも投資や運用は複利になるように設計する

投資や資産運用を考えるときは、その運用が複利になるように設計するべきです。

そうした考え方と真逆なのは「毎月分配型」のような投資リターンを運用せずにすぐに外に吐き出してしまうような運用方法です。

毎月分配型ファンドについては「若い人の資産運用に毎月分配型投資信託はいらない」でも説明しているので参考にしてください。

投資信託なら「無分配型」や「再投資型」などを選択するようにしましょう。

ただし、次項で説明しますが、複利効果を高めるためには無分配型がお勧めです。

金利が低い現状ではあまり効果は見込めませんが、定期預金などでも1年満期の商品なら「元利継続」を選択すれば複利効果を発揮できます。

※収益が分配されるタイプの投資商品でも、その収益を運用商品に再投資すれば複利となります。

マイナスリターンに注意!代表は手数料と税金

複利効果のコツ(2)でも紹介したように手数料や税金は運用益をマイナス方向に動かします。

たとえば、運用益に対して20%の税金がかかるケースを想定します。

30年間年率5%で運用して、毎年課税、運用期間最終時に課税課税、非課税というケースを見てみましょう。

- 毎年課税:3,243,398円

- 最終課税:3,657,553円

- 非課税:4,321,942円

かなりリターンが変わってくることがわかるかと思います。これがマイナスリターンの複利効果となります。

ちなみにこうした選択は実は現実社会でも投資商品の選択でコントロールすることができます。

- 毎年課税:再投資型投資信託

- 最終課税:無分配型投資信託

- 非課税:401k(確定拠出年金)

最近では個人型確定拠出年金が人気ですが、運用益非課税というのはかなり効果的だということがわかるでしょう。

詳しくは「個人型確定拠出年金のメリット・デメリット」も御覧ください。

上記は税金ですが、同じようなことは「手数料」にも言えます。「資産運用は徹底的に手数料(コスト)を引き下げることを考えよう」でも指摘しているように金融商品を比較するとき、ほんの少しであっても手数料の差が大きな違いにつながることもあります。

複利を考える場合は運用収益のマイナス要因を減らすという考えも重要です。そういった意味で、証券会社の手数料を比較して安いところで買う、NISAやiDeCo(個人型確定拠出年金)などを利用して税金を非課税または繰延するといった方法は有効でしょう。

借金にも複利は当てはまる

住宅ローンやキャッシング、カードローンなどの金利にも同様のことがいえます。こちらは金利を支払うケースなので負の複利効果が働くことになります。

ということは複利効果を減らす努力をするべきです。

期間が長くなるほど、金利が高くなるほど複利効果は大きくなります。

- なるだけ短期に返済する

- なるだけ金利が低くする(高いところから優先返済する、おまとめローンを使う)

これらが当てはまります。

「借金返済や繰上返済はノーリスクでハイリターンな運用と同じ。借金がある人は運用よりも返済を考えるべし。」でも書いたように、もしもキャッシングやカードローン、あるいはクレジットカードのリボ払いなどを利用しているというのであれば、投資によるリターンよりも金利の高い借金返済の方を優先する方が家計全体の運用を考えた効率は高くなります。

以上、投資や資産運用、あるいは借金にも役立つ金融知識として知っておきたい複利の考え方を紹介しました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。