主婦がパートとして働くときの103万円、130万円(106万円)の壁の存在

夫の収入だけでは足りないということで、家計の足しにするためにパート・アルバイトなどをしている主婦の方も少なくないかと思います。

夫の収入だけでは足りないということで、家計の足しにするためにパート・アルバイトなどをしている主婦の方も少なくないかと思います。

そんなパートやアルバイトとして働くときに気になるのが「103万円の壁」や「130万円の壁」などといわれる収入の壁です。これは税制や社会保険などの関係で、主婦がパートとして働くときの所得逆転現象などが起こる水準として知られています。

今回は、そんな主婦がパートやアルバイトとして働くときの103万円の壁や130万円の壁、それから2016年10月以降に発生した106万円の壁について説明していきます。

○○万円の壁の「壁」って何?

まず、○○万円の壁っていったい何なのでしょうか?

これは主婦の働き方を決めるうえでの制度設計上で障壁となっている部分です。

たとえば、130万円の壁というのは年間でこれ以上の収入を得ると、配偶者(夫)の社会保険の扶養から外れてしまい、妻が自分自身で年金保険料等を支払う必要が出てくる水準となります。

こうした○○万円の壁では、所得の逆転現象が発生することがあります。

たとえば、上記の130万円の壁であれば、扶養から外れることで「国民健康保険料」「国民年金保険料」の負担が必要になります。

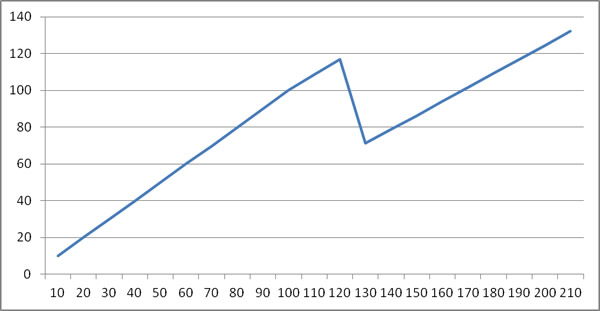

上の画像はいわゆる130万円の壁を概算で計算したものです。青線は手取りで下のラインが年収です。130万円を超えることによって、保険料負担が生じて大きな手取りの逆転が起きています。

130万円の壁では、年129万円の収入だった場合と131万円の収入だった場合とで給料の少ない前者のほうが総手取りは大きくなるという逆転現象が発生するのです。そのため、多くの方がこの逆転現象が発生しない壁手前で稼ぐのをやめようとするわけです。

税法上の壁(103万円の壁)

税法上の壁としては103万円の壁(住民税は約100万円)が有名です。

パートやアルバイトなどの給与収入を得た場合、年間で103万円を超えた場合、ご主人の扶養控除から外れることになります。

そのため、103万円以上の給料に関しては「所得税」がかかってきます。また、翌年には「住民税」の負担も生じることになります。

さらに、ご主人の税法上の扶養から外れることになるため、ご主人が利用できていた「配偶者控除」が利用できなくなり、ご主人の税負担も上昇します。

しかしながら、税法改正に伴い、103万円の壁は事実上撤廃されています。答えから言うと、103万円を超えても「税負担は発生するものの逆転現象は起きません」

まず主婦個人の税金ですが、103万円以上のところの税率は所得税・住民税あわせても10%程度で済みます。

また、ご主人の配偶者控除は使えなくなりますが変わりに年末調整において「配偶者特別控除」が利用できるようになっています。配偶者特別控除は奥様のパート収入の大きさに応じて段階的に縮小されるようになっていますが、逆転現象は起きないように配慮されています。

このことから税法上の壁である103万円の壁というのはさほど意識する必要はないといえます。

配偶者手当などの手当の支給要件を確認

それは「ご主人の会社規定」です。会社によっては配偶者手当・扶養手当などの名目でお給料とは別に手当金を支給している会社があります。こうした会社では扶養手当支給の要件に扶養親族であることなどを条件としているケースがあり、奥様のパート収入が103万円を超えた場合、対象外となってしまう場合が考えられます。

扶養手当が支給されている場合は、条件も一緒に確認しておきましょう。

子どものアルバイト等の収入が103万円を超えたら大変

一方で、注意したいのは大学生や専門学校などに通っている子供のケースです。

子供の場合は「扶養控除」などの控除は103万円を超えるとなくなります。そのため、子供がアルバイトなどで103万円を超える収入を得ると、扶養者(父親)の所得税負担・住民税負担が急拡大します。

この点については「子供や配偶者のアルバイト。103万円以上なら扶養控除(配偶者控除)、扶養手当が利用できない」で詳しく説明しています。

社会保険上の壁(130万円の壁)

社会保険上の壁としては「130万円の壁」があります。

パート・アルバイトでも年間で130万円以上の収入を得た場合には、ご主人の扶養から外れて、自分自身で社会保険料の支払い義務が生じます。(国民健康保険+国民年金の支払い)

サラリーマンの妻は通常、ご主人の健康保険の扶養、ならびに国民年金第3号被保険者扱いとなっているため、健康保険料ならびに年金保険料の支払いはありません。

しかしながら、130万円以上のパート収入がある(収入の見込みがある)場合は、この扶養から外れてしまいます。そうなると国民健康保険料や国民年金保険料の支払いが必要になります。

たとえば、協会けんぽの場合、給与所得等の収入がある場合、月額108,333円以下。雇用保険等の受給者の場合、日額3,611円以下であること。と明示されています。

ちなみに、この130万円の中には「給料」だけでなく「通勤交通費」のように所得税上は「所得に算入しない」手当も社会保険の計算では加えますのでご注意ください。遠方通勤をしている方などは少し不利になってしまいます。

社会保険上の扶養から外れてしまった場合、「国民健康保険料」「国民年金保険料」は年間で40-50万円くらいになることもあるので一気に実質的な手取りが減少することになります。これはかなり大きな壁になります。

社会保険制度のある会社で条件を満たすと壁は変わる

なお、上記はあくまでも社会保険の扶養の制限です。年収がそれ以下のケースでもパート先やアルバイト先の基準を満たして妻自身も社会保険に入る場合は別です。

社会保険への加入条件は「3/4ルール」と呼ばれており、正社員の3/4以上の勤務がある場合は加入させる必要があります。年収ではなく時間です。「週30時間労働、月15日以上労働」が一つの目安ですね。この両方を満たしたら会社はその人を社会保険に入れる必要があります。

※3/4ルールに関しては「社会保険の3/4ルール」も参照ください

社会保険に入れた場合も同様に年収の壁が生じることになりますが、支払う保険料の半分は事業者負担となりますので手取りの逆転は社会保険には入れずに扶養から外れる場合よりも緩やかです。

社会保険の場合は年間で20万円程度~所得に応じてという負担額になります。

負担が少ないとはいえ、手取りの逆転現象は起こりますので、社会保険に入りたくないという場合はパート勤務先にその旨を伝えたうえで、勤務日数や時間を調整してもらいましょう。時給が850円以下のパートの場合は、年収を130万円未満に調整しても社会保険の加入資格を満たす可能性が高いです。

なお、パート妻の社会保険への加入はデメリットだけではなくメリットもあります。詳しくは「パートの妻が勤務先の社会保険に加入するメリットとデメリット」でもまとめています。

社会保険は大企業の場合は多くの人が加入することになる

2016年10月より、会社がパート社員等を社会保険に加入させなければならないルールが強化されます。従来の「3/4ルール」よりも厳しくなります。

新しい壁は106万円の壁です。

企業規模501人以上の企業の場合は、年収106万円、週20時間以上などの条件を満たした場合は社会保険にパート主婦を加入させなければならない決まりになりました。これによって、こうした大企業で働くパートの方も社会保険に加入しなければならなくなる可能性が高まります。

ちなみに、106万円の壁については「2016年10月から社会保険の年収の壁が106万円の壁に変更される」の記事でより詳しく説明していきます。

パート主婦の働き方について

本来、こうした税制や社会保険制度が働き方に影響を与えるというのは好ましくないです。

一定のところに壁があることで、本来ならもっと働きたいという人でもそれ以上働けなくなるからです。税制上の壁(いわゆる103万円の壁)については、ほぼなくなってはいるものの、社会保険における壁はいまだに高い障壁となっています。

特に106万円の壁ができて、社会保険料負担の範囲が狭くなると、パートというよりもバリバリ稼ぐ人と、年収をさらに押さえて106万円未満に抑えて働く方という方向にますます二極化しそうです。

パートとして働いてちょっと家計を助けたいという人にとってはかなり大変な時代になりそうです。

以上、主婦がパートとして働くときの103万円、130万円(106万円)の壁の存在をまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。