DINKSや共働きの個人型確定拠出年金(iDeCo)活用方法と加入方法

最近はご家庭においては専業主婦という家庭の方が少数派となっており、平成26年データでは専業主婦世帯は40.1%、共働き世帯は59.9%となっているそうです。

最近はご家庭においては専業主婦という家庭の方が少数派となっており、平成26年データでは専業主婦世帯は40.1%、共働き世帯は59.9%となっているそうです。

そんな中で、老後に備えて共働きやDINKS世帯の方に積極的に活用してほしい「個人型確定拠出年金(iDeCo)」です。投資で殖やす運用益が非課税になるだけでなく、所得税や住民税の税金が安くなる所得控除といった特典も用意されています。

今回はそんなDINKSや共働きのご家族が個人型確定拠出年金(iDeCo)を利用するにあたっての活用方法や注意点などをまとめていきます。

そもそもiDeCo(イデコ)とは何か?

iDeCo(イデコ)は「個人型確定拠出年金」と呼ばれる、個人が「任意」で加入することができる年金制度です。

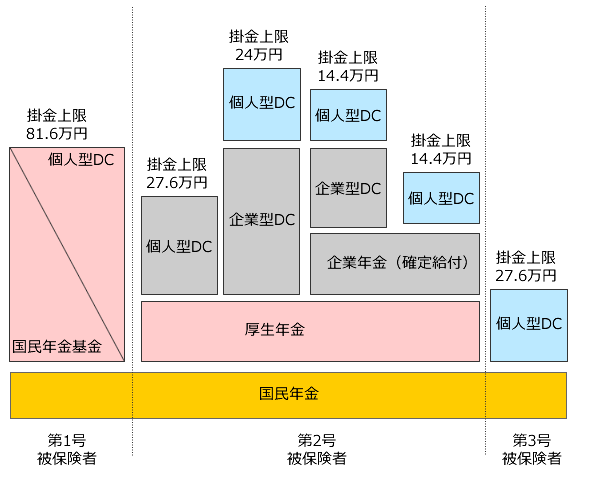

加入する人によって異なりますが、公的年金(国民年金や厚生年金)の上に乗っかる2階建て、3階建て部分に該当する年金となっています(下の図では「個人型DC」としている部分がiDeCo)。

2017年1月より、従来よりも加入対象者が拡大し、20歳以上のほぼすべての人が加入できるようになりました。

- 掛金は全額所得控除

- 運用益は非課税

といったメリットがあり、掛け金は自分で投資信託などで運用します。元本+運用益は60歳以降に一時金または年金として受け取ることができるようになっています。制度の概要はこんなところです。もっと詳しく知りたい方は以下の記事を参考にしてください。

[bloglink url=”https://money-lifehack.com/asset-management/1348″]

共働きやDINKSがiDeCoに加入するときのお得な加入方法と注意点

以下は、そんな個人型確定拠出年金(iDeCo)についてDINKSや共働きといった世帯で利用するときに夫が利用すべきなのか、妻が利用すべきなのか、併用すべきなのかということについてまとめていきます。

まず、iDeCoという制度は2017年現在の運用や老後に対する税制面ではもっとも強力な節税効果がある手段の一つです。なので、夫婦ともに収入があるというケースであれば、両方が加入するというのが最善です。

その一方で、こうしたほうがお得なのにという点やいくつか注意しておくべき点もあります。ちなみに、前提として、夫婦がそれぞれともにある程度の収入を得ているという前提です。

妻がパートで扶養内で働いているというようなケースではありません。

[bloglink url=”https://money-lifehack.com/working/7091″]

どちらか片方だけが加入するほうがよいという意見

まずは、共働きであったとしても、どちらか片方だけが加入しておけばよいという理由です。

収入が多い方が掛金を払うほうが税効果は高い

たとえば、夫婦がそれぞれ共働きをしており、夫と妻はともに正社員(第2号被保険者・企業年金なし)として働いているとします。この場合、夫婦それぞれ年間で27.6万円(合計55.2万円)の掛金を拠出することができます。

その一方で家計の余裕を考えると夫婦で年間20万円くらいしか出せないというケースもあるでしょう。こうした場合、効率だけを考えると収入が多い方がまとめて掛け金を払うほうがいいです。

理由は所得税率による節税効果の差と手数料の問題です。

iDeCoの所得控除は所得税率が高い人ほど有利

iDeCoの掛金は全額が所得控除の対象になります。所得控除というのは所得を減らせることを意味します。

[bloglink url=”https://money-lifehack.com/tax/5978″]

日本の所得税はご存知の方も多いように「累進課税」といって所得が多い人ほど高い税率がかかるようになっています。所得が195万円以下なら5%、195万円以上の部分10%、330万円以上の部分は20%、695万円以上の部分は23%といった具合です。

仮にiDeCoで年間で20万円の掛金を払った時の節税効果(年末調整で戻ってくる金額)は所得が195万円以下なら1万円ですが、所得が330万円以上ある人なら4万円もどってきます。

大きな差がありますよね。ちなみに住民税は税率10%で固定なので掛け金額以上の所得がある人同士なら収入による差はありません。

iDeCoは運用に定額の手数料がかかる

もう一つはiDeCoの運用には最低でも月額167円の手数料がかかります。年間だと2004円です。

夫婦がそれぞれでiDeCoを運用するなら合計4008円の手数料がかかることになります。

2000円ちょっとの話ですが、片方の掛金上限額に達していないのであれば分けるのではなく、夫婦どちらか所得の高い方が掛金を払うほうがお得度はあるということになります。

将来主婦になるなら妻の加入は控えたほうがいいかも

また、共働きやDINKSとしてくらすとしても、将来的に主婦になる可能性が高いというのであれば、妻のiDeCo加入は控えたほうがいいかもしれません。

[bloglink url=”https://money-lifehack.com/insurance/4442″]

個人型確定拠出年金の大きな魅力は「所得税や住民税の所得控除」です。所得控除というのは所得(収入)がないと意味がありません。そういった意味で専業主婦や夫の扶養の範囲で働くパート程度であればiDeCoに加入するメリットは小さいのです。

そういう場合はiDeCoではなく「NISA(小額投資非課税制度)」を利用するほうがメリットが大きいはずです。

夫婦それぞれが加入するほうがよいという意見

続いてはこれまでとは逆に、共働きやDINKSであれば、夫婦が別々にそれぞれがiDeCoに加入すべきという意見です。

離婚時、個人型確定拠出年金の資産は財産分与の対象外

効率だけを考えるなら所得が高い方にiDeCoの掛金を集めるほうがお得です。

その一方で、離婚を考えると必ずしもそれが最適な方法ではない場合もあります。

なぜならiDeCoの年金資産は離婚時も財産分与の対象外になるからです。夫婦共働きで夫だけに掛け金を拠出したという場合、離婚したら妻のiDeCoの財産はゼロです。

厚生年金(報酬比例部分)については婚姻期間において分割できますが、iDeCoはダメです。ただし、60歳を過ぎて受給権が生じた場合には分与の対象となります。

[bloglink url=”https://money-lifehack.com/lifeplan/marriage/2205″]

3組に1組が離婚するともいわれるようなご時世を考えると、それぞれ正社員(第2号被保険者)として働いており、今後もそうするつもりなら、多少のコストを考えても別々に加入している方がトラブル回避の観点からはよいかもしれません。

受け取り時のことを考えると退職金との兼ね合いも重要

また、個人型確定拠出年金は60歳になって受け取るときには、「所得」として扱われます。

一時金として一括で受け取る場合は「退職所得扱い」、年金方式(分割)で受け取る場合は「公的年金と同じ扱い」になります。

[bloglink url=”https://money-lifehack.com/tax/6517″]

多くのケースでiDeCoとしての受け取り分は課税されないですむのですが、退職金がたくさん出る会社に勤めている、企業年金が大きい会社に勤めているという方の場合は、iDeCoの積立資金を受けといるときに課税される可能性があります。

そういうケースを考えると、夫だけにiDeCoの掛金を集めるのではなく夫婦それぞれで加入しておく方がよいかもしれません。

まとめ。共働きやDINKSの場合、基本的には別々にiDeCoに入る方が良い(と思う)

共働きやDINKSとして夫婦の老後生活のために個人型確定拠出年金(iDeCo)に加入しようと考えている場合、圧倒的な所得の差があるようなケースや、将来は主婦になる(収入がなくなる)ことが決まっているケースを除けば、別々に加入するほうがよいように思われます。

特に、DINKSとしての生き方を考えているような場合にはなおさらです。

なお、個人型確定拠出年金への加入を考える場合には、運営管理機関手数料が無料であることや、コストの安いインデックスファンドの扱いがあるといったように証券会社(金融機関)選びも超重要です。

お得な証券会社でiDeCoを始めましょう。

[bloglink url=”https://money-lifehack.com/asset-management/5790″]

以上、DINKSや共働きの個人型確定拠出年金(iDeCo)活用方法と加入方法についてまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。