相続税を抑えるための生前贈与のコツと方法

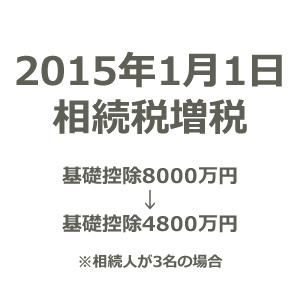

2015年から相続税の控除等が縮小されたことに伴って、相続税の課税というのは決して一般の家でも他人事ではなくなってくる時代がやってきます。

2015年から相続税の控除等が縮小されたことに伴って、相続税の課税というのは決して一般の家でも他人事ではなくなってくる時代がやってきます。

そうした時に活用したいのが「生前贈与」という方法。早い段階から計画的に相続財産を減らすことができれば、残される家族の税負担(相続税負担)を小さくすることができます。今回は、この生前贈与を使った相続税の節税や利用のポイントや注意点についてまとめていきます。

生存贈与とは何か?

生前贈与とは、生きているうちに財産の一部を贈与することで、相続が発生した時の財産(相続税課税対象額)を小さくすることで相続税を少なくしたり、場合によって非課税とすることができます。

ただし、生前贈与の際には相続税ではなく、贈与税が発生することもあります。贈与税に関しては税率が相続税よりも高いので闇雲に贈与を行うと逆効果になりかねません。

今回は「贈与税基礎控除」を利用したスタンダードな生前贈与の方法から、「教育資金贈与信託」を使ったもの、「住宅資金贈与非課税制度」を使ったもの、「相続時精算課税制度」をつかったものという4つの生前贈与のやり方とそれぞれのポイントを解説していきます。

暦年贈与を使うシンプルな生前贈与

暦年贈与は、1月1日~12月31日までの1年間は110万円までの範囲であれば贈与を受けても贈与税が発生しないという仕組みです。

この金額以下なら、子供や孫といった将来の相続人に対して財産を贈与しても贈与税は課税されません。

毎年110万円を生前贈与しておけば贈与税はかかりません。これを10年続ければ1100万円の相続財産を生前贈与することが可能になります。同じように2人に贈与を続ければ2200万円の相続財産を減らすことができるようになります。

連年贈与や名義預金にご注意

ただし、贈与のやり方には注意が必要です。「あらかじめ総額○○円を贈与する契約があった」と判断されるような贈与をしていた場合、総額に対して贈与税が課せられたという事案があります。これを定期贈与(連年贈与)と呼びます。

もう一つは「名義預金(めいぎぎよきん)」です。こちらについては預金の管理者が実質的に本人(将来の被相続人)であれば、そもそも贈与が行われていなかったことになります。

[bloglink url=”https://money-lifehack.com/tax/donation/16318″]

暦年贈与と認められるための贈与の方法について

ポイントは下記の2点が挙げられます。

- 贈与を受けたものがその財産を管理しており、いつでも処分できる。

- 贈与契約書を作成し双方の署名捺印を行う(毎年)

契約書で「毎年○○万円を×年間贈与する」みたいな書き方をすると、定期贈与(連年贈与)とみなされるので注意してください。

贈与する都度、毎年贈与契約書を作成します。

なお、こうした単純な贈与において確実に贈与を行うための信託銀行のサービスとして「暦年贈与信託」というものもあります。詳しい商品性や利用方法については「お金を確実に非課税で贈与する「暦年贈与信託」とは何か?」も御覧ください。

教育資金贈与信託を使った生前贈与

孫に対する生前贈与となります。こちらについては「教育資金の贈与が非課税となる教育資金贈与信託」で詳しく記事を書いているので参考にして下さい。

教育費用としてしか利用できませんが、孫1名あたり1500万円までが非課税となります。自由度は小さい贈与となりますが、あらかじめ計画的に生前贈与を行う上では有効といえるでしょう。

なお、教育資金贈与信託は平成25年4月1日~平成31年3月31日までの間で利用できる制度となっています。

住宅資金贈与非課税制度を使った生前贈与

住宅資金を贈与してもらう際に利用できる非課税制度です。

住宅を取得しようとする人が、父母、祖父母などの直径尊属から贈与を受けた場合でそれが居住する家の新築、取得、増改築などのために用い、自分が居住した場合に利用できる制度です。

住宅購入資金を贈与した場合、最高1000万円の非課税枠を利用することができます。

おしどり贈与で妻に不動産持ち分を譲る

婚姻期間が20年を超えた夫婦で使える制度です。

夫名義の自宅を最高2000万円まで贈与することができる制度となっています。多くの家庭で最大の財産であるマイホーム(不動産)を妻に譲ることで、夫の財産を減らし相続税を減らすことが可能です。

自宅をリフォームして相続財産を減らす

自宅があり、相続後もその家に住み続けることが決まっている場合にはリフォームをするのも有効です。リフォームを行ったとしても家屋の評価額は変わりません。

今後も長期で暮らすのであればリフォームに資金を投じることで現金資産を減らすことができ、相続税が節税できます。

仮に税率が30%だとするとリフォーム資金の3割が節税できることになります。

ただし、全員がその家に住み続けるわけではないかと思いますので、他の相続人との間での調整は必要でしょう。夫が死亡して妻が残されたような場合に、妻が快適に余生を送ることができるようにするという意味で有効な手段といえます。

相続時精算課税制度を使って最後にまとめる

相続時精算課税制度は相続税を節税するという方法ではありません。

これは贈与の際の税金を相続時まで繰り延べすることができるという制度です。

2014年1月現在、2500万円までなら贈与税の税金が課税されません。また、贈与す るのが65歳以上の親、受け取るのは20歳以上の子(子が死亡していれば20歳以上の孫も可能)となっています。

最初に書いたとおり、この制度は相続税の支払いを繰り延べするだけで相続が発生した時に税金の支払い義務が生じます。また、一度この制度を利用すると以後の取消はできません。

この制度のメリットはある程度大きなお金をはやめにうけとることができるという点です。どうしてもお金が必要な場合には利用することができます。

また、確実に相続税が発生しないというケースであれば相続時精算課税制度を使っても税金はかかりません。

相続財産の贈与はしっかりと話し合いをして

このように生前贈与についての手段、方法は様々です。

ご両親を含めて賢く活用したいところです。その一方で生前贈与について、相続人がたくさんいる場合には、贈与によってトラブルが生じることも多いです。遺言書を残すなどして、相続がスムーズに行われるようにしておくというのも重要です。遺言書については「遺言書の書き方と効力」の記事でまとめています。

また、相続税ばかりに気を取られてしまい、結果として安心して老後を暮らす大切な財産を妙な形にしてしまうということが無いように注意しましょう。

特に「自宅相続」の場合は、下手に共有などにすると後々のトラブルとなることも。この辺りについては「夫婦で考えたい自宅相続のポイントと二次相続」の記事も参考にしてみてください。

以上、色々な生前贈与の手段と特徴についてまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。