意外と知らない質屋のしくみ。質入れと買い取りの違いや利息、メリットとデメリットのまとめ。

質屋(しちや)というものを利用したことがある方、あるいは使ってみようかなと思った方はどのくらいいらっしゃるでしょうか。イメージとしてはブランド品を買い取ってもらえるところ?質流れした中古のブランド品を安く買えるところといったところでしょうか。あるいは、ブランド品や貴金属を担保にお金を貸してくれるところといったイメージでしょうか。

質屋(しちや)というものを利用したことがある方、あるいは使ってみようかなと思った方はどのくらいいらっしゃるでしょうか。イメージとしてはブランド品を買い取ってもらえるところ?質流れした中古のブランド品を安く買えるところといったところでしょうか。あるいは、ブランド品や貴金属を担保にお金を貸してくれるところといったイメージでしょうか。

そのどちらもあっています。質屋というのは、質草(担保)でお金を借ります。期限までに金利と元金を返せば、担保は戻ってきます。一方でどうしても返済できないという時は質流れといって、質草をもって弁済(返済)するという仕組みとなっています。

今回はそんな質屋について、質入れ、買い取りの違いやお得に質屋を活用する方法などをまとめていきます。

質屋とは?

質屋におけるシステムは冒頭でも簡単に説明しましたが、品物(ブランド品や高級時計、カメラやパソコン、換金価値のある会員権)などを、質屋に預けることでお金を借りて、それを期限までに返済(元金+利息)をすれば品物が戻ってくるというシステムになっています。

期限までに返済できないときは預けた品物が質屋のものになります(質流れ)。その代わり返済義務はなくなります。質流れした商品は最近では質屋自身が販売するケースが多いですね。テレビCMなどでも質流れセール開催中!とかやっているのを目にした方も多いかと思います。

質入れと買い取りの違い

質屋の場合、同じブランドバッグでも質入れと買い取りという2つの方法が用意されていることが多いです。

質屋に質入れするのと、買取店などで買い取りをしてもらう違いというのはどのような物があるでしょうか。

最近では質屋でも「質」と「買い取り」という二つのサービスを同一に提供しています。ただ、それぞれ単純にお金を作りたい(必要)という場合にも一長一短があります。

ポイントとしてはその商品・品物があなたにとって必要な物か?ということです。

買取の場合、その品物を売るということです。その時点で商品の所有権はお店に移ります。その後でやっぱりそれが欲しいということになってもどうしようもありません。一方で、質入れの場合は返済期限まではその所有権はあなた自身のものです。契約期限内に返済すれば、戻ってきます。期限内にお店が勝手に処分することはありません。

| 質入れ | メリット 期限内までに返済をすれば商品が戻ってくる。 デメリット 買取と比べて査定額が安くなる。 |

|---|---|

| 買取 | メリット 同じ商品でも質入れするよりも高く売れるデメリット 一度売ってしまうと、その商品は取り戻せないことが多い |

質屋の場合は、質入れの価格と買い取り価格の両方を比較して、どうするかを考えることができるのも魅力ですね。

質入れした商品が質流れした時の差額

質流れした商品は所有権は質屋に移ります。たとえば、時価100万円相当の時計を60万円で質入れしたとしましょう。2ヶ月後に利息10万円を付けて70万円を返済する予定だったとします。

この時に返済がきなかった場合、質屋は借金の返済を求めない代わりに商品の所有権を取ります。仮に質屋が転売でその時計を90万円で売ったとしたとき、もともとの借金の70万円と転売価格90万円との差額は質屋の利益となります。

買取との違いでも書きましたが質入れするときの価格は低めです。もしも、期限までに返済できないということを考えるのであれば、買取をしてもらった方が良いということになります。

質入れするときはその商品がどうしても必要な場合とする方が無難です。

質入れするときの利息の仕組み

商品を質に入れる時には、利息がかかることになります。この質屋の利息(金利)については注意が必要です。質屋はカードローンや消費者金融などと違い貸金業者ではありません。質屋営業法という別の法律に基づく業種形態をとっています。

そして、その法律により定められている上限金利は平年108%程度と非常に高く、一時問題となったグレーゾーン金利もかわいいものです。質屋については質草の鑑定や保管、防犯等の費用がかかるためとされており、利息制限法が適用されません。

金利表示が月利なのに注意

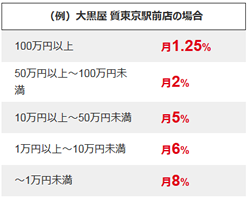

以下は質屋としては最大規模の大黒やがホームページで公開している金利表です。

金利だけをみると、消費者金融とかカードローンとほとんどかわらないかむしろ安いように感じるかもしれません。

ただ、よく見てください、金利のところに月6%と書かれています。つまり、これは月利なんです。一般的なローンの表示している金利とは大きく違いますのでご注意ください。

参考:利子と利息、金利と利率と利回りの違い

単純に12倍すれば他の借入と比較できます。ということは質屋で“お金を借りる”と考える場合年利は15%~96%という、とんでもない高金利であるということになります。

利息は満月計算と暦月計算がある。どちらが採用されるか注意。

さらに、金利についてですが、暦月計算と満月計算が認められているということです。カードローンやキャッシングの場合は借りている1日単位で計算されるのとは大きく違うので注意が必要です。

たとえば、4月20日に借りて、5月10日に返済したとします。この場合、借入期間は20日です。この場合にどのくらいの金利がかかるかを計算してみましょう。

| 日割り計算 | 借りた日数に対して金利が計算されます。一般的な銀行のカードローンやキャッシングなどはこちら。 20日×1日当たりの金利=返済金利 |

|---|---|

| 満月計算 | 借りた月数(1カ月未満は切り上げ)に対して金利が計算されます。月を1日でもまたげば1カ月分の利息がかかります。 1カ月×月利=返済金利 |

| 暦月計算 | 借りた月数(暦月)に対して金利が計算されます。今回の場合、4月、5月となっているので2ヶ月分です。 2カ月×月利=返済金利 |

詳しく説明する必要はないかもしれませんが、下に行くほど借り手にとってはどんどん不利になります。

質屋の多くは満月計算または歴月計算となりますので、利息計算においても非常に不利です。この分も考えると質屋でお金を借りる利息はさらに高くなります。

お金を借りる目的ならカードローンの方が圧倒的にお得

以上の点から考えると、質屋を使って“お金を借りる”というのは大変不利であることがわかります。

質に入れる(担保を入れる)わけだから、無担保である消費者金融や銀行カードローンと比べて金利が低くても良さそうなものなのですが、逆に金利が高くなっているわけです。

| 質屋 | カードローン | |

|---|---|---|

| 借りられるお金 | 質入れする担保の価値に応じて決まる | 個人の信用力に応じて決まる |

| 金利 | 年率15%~96%以上 (上限金利108%) |

年率2%~18%程度 |

| 返済方法 | 質流れする期間までに一括返済 | 毎月返済(元金+利息) |

| 返済できないとき | 預けた商品が流れる | 法的手続き |

正直、お金を借りたいだけならまずは質屋よりもカードローンや消費者金融で借りることを考えたほうが良いです。圧倒的に。

たとえば、オリックス銀行のカードローンなら最高800万円まで金利も1.7%~17.8%で借りることができます。いわゆる固い職業につかれている方であれば、利用限度額もかなり高めに設定してもらえる可能性があります。その場合、金利水準も抑えることもできるはずです。

たとえば、オリックス銀行のカードローンなら最高800万円まで金利も1.7%~17.8%で借りることができます。いわゆる固い職業につかれている方であれば、利用限度額もかなり高めに設定してもらえる可能性があります。その場合、金利水準も抑えることもできるはずです。

銀行カードローンですが、来店不要なので、WEB(オンライン)ですべて手続きを完了することができます。

また、今すぐお金が必要で借りたいというのであれば、消費者金融がおすすめです。消費者金融は高金利というイメージがあるかもしれませんが、質屋と比べたら圧倒的に安いです。

また、今すぐお金が必要で借りたいというのであれば、消費者金融がおすすめです。消費者金融は高金利というイメージがあるかもしれませんが、質屋と比べたら圧倒的に安いです。

銀行カードローンの場合はどうしても審査の都合上、融資実行までに数日かかる場合がありますが、プロミスならWEB申し込みで最短1時間で融資が可能となっています。また、夜間や休日でも審査、融資を行っているので、今困っているという場合でも質屋よりも有効です。

質屋を使ってみるのにお勧めな人ってどんな人

前述のように、質屋はお金を借りるという面でいえば、あまり良いサービスだとは言えません。では、質屋をどう使うか?ということです。

- ブランド品、高級時計などを売りたいと考えている人

- 消費者金融からお金は借りられないけど、今すぐお金が必要な人

ブランド品や高級時計などを高値で処分したい人

こうした人は質屋の質入れではなく、買取で考えてみることをお勧めします。質屋以外にも買取専門店などはいくつもありますので、こうしたところで価格比較をしながら、一番高価で買取をしてくれそうなところを利用するというのがベストでしょう。

買取専門店と違って、買取の中心になるのはブランド品・高級時計・貴金属・カメラといった金額が高めのモノが中心です。単純に処分したいのであれば、質入れを検討する必要はなく、単純に買い取りをしてもらえばいいです。

質屋にブランドが本物か鑑定だけしてもらうのはあり?

ありかなしで言えば、ナシです。彼らもボランティアでやっているわけではないですから……ただし、真贋を見分ける目は確実に持っているわけですから、買取や質入れの査定をしてほしいといえば、査定価格は提示してくれるでしょう。査定不可能というケースはおそらく偽物ってことなんでしょうね。

質屋以外の買取の手段も増えてきた

一昔前までは、ブランド品などの買取は質屋が基本でしたが、近年は様々なサービス事業者が存在しています。

- ブランド品買取店(専門業者)

- 宅配買取・アプリ

- メルカリ等の個人売買

[bloglink url=”https://money-lifehack.com/savings/8730″]

あえて、質屋という選択をしなければ現金化できないというわけではないので、自分に合ったものを選ぶようにしましょう。

最近では不用品の買取アプリとして“CASH”なども登場しています。

金融機関等からはお金が借りられないけど、今すぐ必要な人

ブランド品などをもっているけど、それは手放したくなくけど、お金を借りたいという方ですね。ブランド品という担保価値をもってお金を借りることができます。

お金を借りるだけなら銀行カードローンや消費者金融の方が良心的な金利なのでそちらを利用するべきだとは思いますが、すでにそれらから借りていてパンパンという場合は質屋という選択もあるかもしれません。

ただ、個人的にはその状況にまで追い込まれているというのであれば、借入による延命は負のスパイラルで悪循環に陥るリスクが大きそうです……。そこまでの段階であれば、債務整理等の法的な手続きを踏むほうが良いのではないかと思います。

[bloglink url=”https://money-lifehack.com/cardloan/5110″]

以上、質入れと買い取りの違いや利息、質屋を使うメリットとデメリットなどの質屋の基本を紹介しました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。