借金の債務整理の基本と3つの債務整理方法、それぞれのメリット、デメリット

借金でどうしようもなくなったというときの解決方法が債務整理です。債務整理というと自己破産を思い浮かべる方も多いかもしれませんが、自己破産は債務整理の中でも最も重いもので、これ以外にもいくつかの方法があります。

借金でどうしようもなくなったというときの解決方法が債務整理です。債務整理というと自己破産を思い浮かべる方も多いかもしれませんが、自己破産は債務整理の中でも最も重いもので、これ以外にもいくつかの方法があります。

今回はそんな債務整理の基本として債務整理の種類としての任意整理、個人再生、自己破産の3種類とそれぞれの特徴、メリット、デメリットなどをわかりやすくまとめていきます。

借金は一定を超えると自分自身の力ではどうしようもなくなる

借金をしていても何とか頑張って返そうとする方がほとんどです。

ところが、借金というものはある一線を超えてしまうと自分自身の力だけではどうしようもなくなることがあります。

借金というものは金利が発生するため、収入と支出のバランスが崩れてしまうと、雪だるま式に増えていってしまいます。そして時間がたてばたつほど金利の力がマイナスの方向に働き状況は悪化していきます。

「毎月の返済可能額>毎月の金利」という状況であればまだなんとかなりますが、それが逆転した段階で、自分ではどうしようもなくなります。

なるべく早い段階で手を打つことが重要

借金に対する対策はなるべく傷口が浅いうちに気付いて手を打つことが大切です。

「収入から生活費+借金の返済額を差し引いたら家計は赤字」というのであれば黄色信号が点滅しています。

この状況は貯金を食いつぶしていることになっており、長期化して貯金が無くなると債務超過になってしまいます。その兆候に早い段階で気づいて支出を切り詰めたりすることができれば、そもそも借金で首が回らなくなるということはありません。

「自分でできる収入と支出の家計診断のポイント」でも説明しているように早い段階で家計診断をして状況を確認しましょう。

ところが、こうした確認をせずに放置しているとどんどんマイナスが増えていきます。少し足りない生活費をカードローンやキャッシングなどに頼るかもしれません。

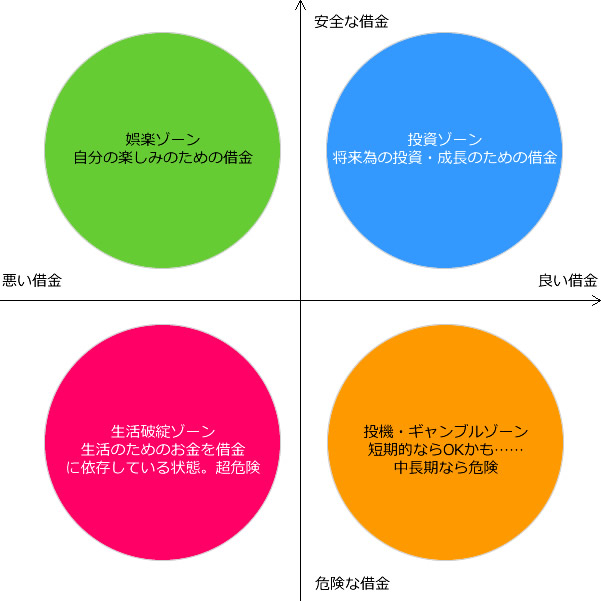

こうした日々の生活費の赤字をカードローン等で穴埋めするのは「良い借金と悪い借金、安心な借金と危険な借金の違い」でも紹介した大変危険な借金です。

続けば続くほど家計をどんどんダメにしていきます。

自力での返済が無理でも早ければ対応のオプションが選べる

家計の収支がアウトな状況で、自力返済が事実上無理といえるような状況でも、まだ家計に余裕があれば様々な対策を打つことができます。

弁護士などの専門家に相談する時間もあります。マイホーム(持家)がある人は債務整理をしながら、家に住み続けることができるかもしれません。

下手な延命策を続けてどうしようもなくなると、多くを失う自己破産しか選択が無くなります。

債務整理とはなにか?

債務整理というのはその字のごとく、借金を整理することです。債務整理=自己破産と思われる方もいらっしゃるかもしれませんが、実際にはその前段階で可能な債務整理の方法もあります。

冒頭でも書きましたが、借金は一定を超えると自分だけの力での解決は難しくなります。外部の力も借りてできるだけ早く対応するべきです。

債務整理を専門家に依頼すればその時点で請求が止まる

債務整理を専門家に依頼する大きなメリットとして挙げられるのが、督促の停止です。弁護士や司法書士に依頼をして拾人通知(じゅにんつうち)を金融機関(債権者)に送ると以降の取り立てや請求が本人に直接はできなくなります。

借金の返済の連絡や取り立てで精神的に参っている人に対してはかなり大きなメリットといえるでしょう。

債務整理をするデメリット

一方で債務整理を依頼することによるデメリットももちろんあります。

個人信用情報機関に事故情報が記録される

任意整理でも、個人再生でも、自己破産でも個人信用情報機関には異動情報が記載されることになります。

個人信用情報機関というのは、個人の借り入れ等に対する一定の情報を共有する機関です。こちらに異動情報が記載されると、他の金融機関もその情報を共有してみることができるので、以降のクレジットカード作成や新規ローンの利用はほぼ絶望的になります。

ただし、この情報は一生モノではありません。詳しくは下記ページもご覧ください。

[bloglink url=”https://money-lifehack.com/creditcard/333″]

保証人・連帯保証人がいる場合はそちらに請求がいく

借金、ローンの中には「保証人」「連帯保証人」を設定しているようなものもあるかと思います。こうしたタイプのローンは保証人(連帯保証人)に連絡がいく可能性が高いです。

一般的に、連帯保証人(保証人)がつけられているローンでは、弁護士や司法書士から受任通知が届くと、本人に対してではなく保証人に対して借金の返済を求めるようになります。

[bloglink url=”https://money-lifehack.com/cardloan/7344″]

個人の債務整理の3つの種類と特徴

個人が債務整理をするという場合、大きく「任意整理」「個人再生」「自己破産」という3つの方法の中から状況に応じて選ぶことになります。

任意整理とは

当事者間での話し合いによる返済計画の整理です。いわゆるリスケ(リスケジューリング)も任意整理になります。裁判所などを通じてではなく、債権者(金融機関や貸金業者)と債務者(借り手)が話し合って今後の返済計画を立て直すというものです。

たとえば、一時的な返済金額の減額、金利のカットや利払いの停止などがあります。

特定業者を選んで整理することもできます。一方で相手の合意が必要になりますので、示談に応じてもらえない場合もあります。

個人再生とは

裁判所に申し立てを行い、借金の総額を減額して返済を続けていくという債務整理の方法です。この方法の大きなメリットは自分の資産を残せるということです。たとえば、マイホーム(自己所有)があるとして、自己破産したら家を手放さないとだめ……という場合でも個人再生手続きを利用して債務整理ができれば引き続き、マイホームに住むことができます。

ただし、個人再生は一定の条件のもとで返済を続ける前提となるため、その返済が可能なだけの安定した収入がないと利用することはできません。

自己破産とは

個人の債務整理としては最も重いものです。裁判所に申し立てをして借金の免責が認められれば借金が帳消しになるというものです。収入がなく返済が困難というように、どうしようもないという場合に利用されます。

すべての財産(生活必需品や20万円以下の預貯金を除く)は処分して債権者に弁済されます。

ただし、税金や養育費、罰金、悪意のある不法行為による損害賠償請求権などは免責されません。また、借金の理由(ギャンブルや投資の失敗など)によっては免責されない(免責不許可事由)となるケースもあります。

基本的には、状況に応じてどの債務整理を利用するかを決めることになります。任意整理、個人再生、自己破産の順に内容が重いものになっていきます。

どの方法が自分に最適なのかは借金の金額や金利、保有している資産、現在の収入状況などによって大きく変わります。この辺りは専門家への相談がおすすめです。

まずは任意整理について相談をするのがよいかと思います。

なお、相談だけなら「トラブルが起きた時の味方。法テラスを上手に活用しよう」でも紹介した法テラスであれば、所得などによっても変わりますが、無料で相談に乗ってくれます。

以上、借金の債務整理の基本と3つの債務整理方法、それぞれのメリット、デメリットについてまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。