ソフトバンク(9434)のIPOが12月19日に決定。携帯子会社の上場とIPO応募の方法

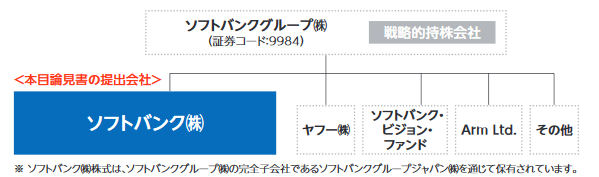

ソフトバンクグループの携帯子会社であるソフトバンクの上場が2018年11月12日に承認され、12月19日に上場(IPO)をすることになりました。これによってソフトバンクグループとソフトバンクの親子上場となります。

ソフトバンクグループの携帯子会社であるソフトバンクの上場が2018年11月12日に承認され、12月19日に上場(IPO)をすることになりました。これによってソフトバンクグループとソフトバンクの親子上場となります。

携帯子会社という事でライバルとしてはNTTドコモやKDDIなどが対象になりますね。ソフトバンクグループが持ち株を売り出す形になります。銘柄コードは9434です。

そんなソフトバンクのIPOについての情報をまとめていきます。

携帯子会社としてのソフトバンクとは?

携帯子会社ソフトバンクはソフトバンクグループの中核企業の一つです。

移動通信サービス、ブロードバンドサービス、モバイルやPC周辺機器、ソフトウェア、IoTプロダクトなどの事業を行っています。

もっとも有名なのは携帯電話に関する各種サービスですね。「SoftBank」「Y!mobile」「LINEモバイル(2018年子会社化)」などを運営しています。

ブロードバンドサービスとしての「SoftBank光」や「Yahoo! BB」などのブロードバンドサービスも提供しています。

ソフトバンクの業績の状況

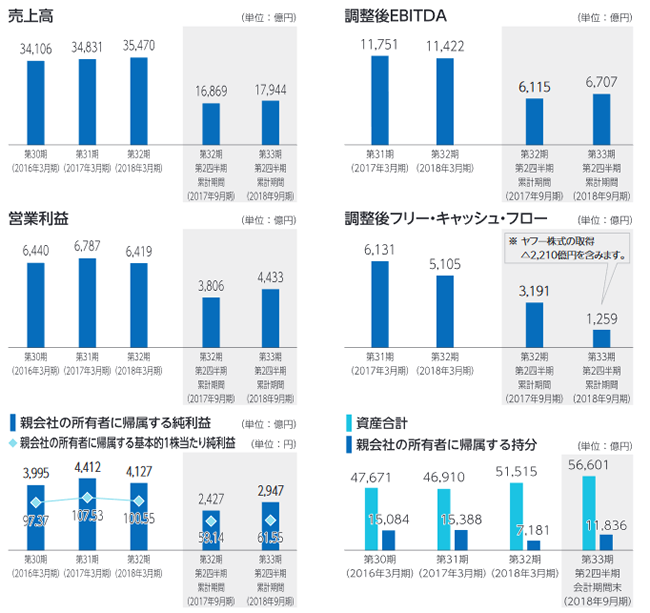

以下はソフトバンクIPOに伴う目論見書から抜粋した業績に関するデータです。

売上高、営業利益ともに好調です。フリーキャッシュフローも高く、ROE(株主資本利益率)は36.6%です。。

親子上場(ソフトバンクGとソフトバンク)はどうなの?

ソフトバンクはソフトバンクグループの子会社です。この子会社が上場することを、「親子上場」と呼びます。

親子上場は親会社にとって以下のようなメリットがあります。

- 上場により知名度がアップし人材確保等に有利

- 資金調達手段が多様化する

- 親会社は株の売り出しで売却益・資金を得られる

- 一定以上の株を持つことで親会社の支配権は維持できる

特に、今回のソフトバンクの上場は(3)のソフトバンクグループの資金確保という意味合いが強そうです。

子会社株主の権利は保護されるのか?

その一方で子会社の株を買う投資家からすれば、親会社が一定以上の株を保有しているため、少数株主の権利が保護されるのか?という懸念があります。

携帯子会社ソフトバンクの上場は、親会社がグローバルなベンチャー投資を含めた戦略的持ち株会社としての立ち位置を考えると、国内携帯電話事業を行うソフトバンクを分離させるというのは分かりやすいかもしれません。

しかしながら、親会社による支配権があるのであれば、少数株主にとって不利な行動(子会社にとって不利な取引等)が行われる可能性が残るからです。

そのため、親子上場の際はしっかりとした独立性が担保されているかが重要です。

高い配当性向(配当方針)は魅力

ソフトバンク社は上場に関する目論見書内において配当について以下のような方針を表明しています。

純利益に対する 連結配当性向85%程度を目安に安定的な1株当たり配当を目指します。

当社の剰余金の配当は、中間配当および期末配当の年2回を基本的な方針としています。2019年3月期の期 末配当については、株式上場から当該期末配当の基準日までの期間を勘案し、連結配当性向85%の2分の1程 度を目安として期末配当金額を決定する方針です。 当社では、中長期的に企業価値を高めるとともに、株主の皆様に利益を還元していくことを重要な経営課題の一 つとして位置付けています。配当については、安定性・継続性に配慮しつつ、業績動向、財務状況および配当性向等 を総合的に勘案して実施していく方針です。

また、日経新聞はソフトバンクのIPOに関して以下のような記事を出しております。

今期(期末)の配当額は37.5円を計画しており、2回配当という事なので通年の配当予想額は75円ということになりますね。

後述しますが、想定価格は1,500円ということなので、仮にこの水準という事であれば予想配当利回りは5.0%と、かなりの高配当株となります。

ソフトバンクのIPOの基本情報

ソフトバンクのIPOに関する情報をまとめていきます。

- 仮条件価格:1,500円(レンジ無し)

- ブックビルディング期間:2018年12月3日~7日

- 公募価格決定日:12月10日

- 銘柄コード:9434

上場市場は東証一部でほぼ確定です。

ちなみに想定価格は1,500円となっています。ただし、この水準のPER(株価収益率)は17.1倍です。

先日NTTドコモが通信料金を3割引き下げるという報道が出まして、NTTドコモ、KDDIの株価は大きく値を下げました。

11月12日(終値)時点のNTTドコモのPER13.67倍、KDDIは9.48倍となっており、PERから見ると1,500円という想定価格はライバルと比較しやや割高感があります。

ソフトバンクのIPOの主幹事証券会社

規模が規模のIPOなので主幹事証券は多数です。

- 野村證券

- 大和証券

- SMBC日興証券

- みずほ証券

- 三菱UJFモルガンスタンレー証券

- SBI証券

以上が主幹事となっています。個人投資家としてのIPO応募の狙い目としては「SBI証券」や「SMBC日興証券」が挙げられるでしょうか?

[bloglink url=”https://money-lifehack.com/asset-management/670″]

ソフトバンクのIPOは買いか?

想定価格の1,500円であれば微妙なところはあると思います。

なぜなら記事中でも書きましたが、ライバルであるNTTドコモ(9437)やKDDI(9433)と比較しての割安感があまりないからです。

今回のIPOの調達金額は2兆6000億円という膨大な金額です。2018年11月12日の東証一部の売買代金は2兆1529億円なので、その規模がわかるかと思います。

IPO資金を確保するために同一業種であるNTTドコモやKDDIには売り需要が発生しやすい状況です。これを考えると、あえてソフトバンクのIPOではなく、安くなったドコモやKDDIを買うという選択も一つになるかと思います。

株主優待には期待したい

携帯子会社のソフトバンクが上場することによって株主優待には期待したいところがあります。ライバルのKDDIは株主優待として「グルメカタログ」などを提供しています。

親会社のソフトバンクグループの方でソフトバンク携帯電話やワイモバイル携帯電話、タブレット、インターネット料金が割引となる優待があるので、携帯子会社のソフトバンクの方でも優待が実施される可能性は高いと思います。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。