PER(株価収益率)をやさしく解説。企業の期待度を示す株価指標

PER(株価収益率)は株式投資の指標の一つで、企業の収益力に対して株価が割高か割安かかを判断するための指標となります。読み方は「ピーイーアール」と読みます。ときどき、パーと読む方もいらっしゃいますが、これは誤用ですね。

PER(株価収益率)は株式投資の指標の一つで、企業の収益力に対して株価が割高か割安かかを判断するための指標となります。読み方は「ピーイーアール」と読みます。ときどき、パーと読む方もいらっしゃいますが、これは誤用ですね。

PERは株価の割高・割安を判断するための指標である一方で、株式市場がその企業に対してどれだけの成長期態を持っているかという期待の大きさを示す指標でもあります。今回はそんなPERをやさしく説明していきます。

PER(株価収益率)の計算方法

PER(Price Earnings Ratio)は現在の株価を一株当たりの利益(EPS)で割ることで計算することができます。

この指標が示す意味は現在の株価がその会社の利益何年分で評価されているかということになります。

PER=株価/EPS

EPS=純利益/発行済み株式総数

EPS(一株あたり利益)とPER

EPSは一株あたり利益といって、その会社が発行している一株当たりの利益の大きさを示します。会社があげた利益は株主のものということを考えると、純利益を発行済み株式総数で割ってあげると、一株あたりで投資家に分配される利益を計算することができます。

たとえば、年間で10億円の純利益をあげている会社があるとして、その会社が1000万株を発行しているとしましょう。この場合のERSは10億円÷1000万株=100円ということになります。

その会社は年間に1株当たり100円の利益をあげていると考えることができるわけです。

そのうえで現在の株価が1000円だとすると、PER=1000円÷100円=10(倍)と計算することができます。

PERはどうやって変動するのか?

簡単に表にすると下記のように変動をすることになります。

| 事象 | PERはどう変化する? |

|---|---|

| 株価が上がる | PERは上がる |

| 株価が下がる | PERは下がる |

| EPSが増える | PERは下がる |

| EPSが下がる | PERは上がる |

PERで株価や企業をどのように分析することができる?

では、実際にPERをどのように活用することができるのかを考えていきましょう。

1)株価の割高・割安を判断する材料にする

まずは単純にPERの数字だけを見てどう判断できるのかということは株価が割高か割安かということです。

PERが100倍:その会社の現在の利益100年分で株価が評価されている

PERが20倍:同20年分の評価

PERが10倍:同10年分の評価

となります、PERが高いほど、その会社があげている利益で投資資金を回収するのに時間がかかるということになります。こうしたことからPERが高い会社は割高、低い会社は割安と判断できます。

2)PERの高さは企業への期待度の大きさ

単純にPERが高いということは割高で買ってはいけないというわけではありません。

PERというのはあくまでも現在の収益力(EPS)からみた倍率となっています。PERが100倍に評価されている会社というのはその時点だけを見たら割高かもしれませんが、将来はそうではないかもしれません。

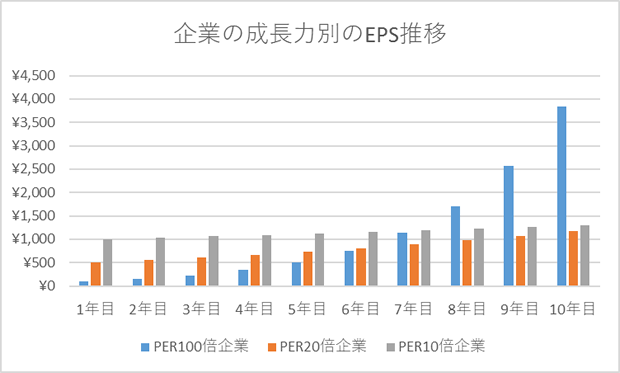

PER100倍企業:年率50%で成長

PER20倍企業:年率10%で成長

PER10倍企業:年率3%で成長

このような仮定の下で、EPSの推移を表にしてみました。条件を同一にするため、PER100倍企業、PER20倍企業、PER10倍企業の現時点の株価は1万円としてその上でのEPSの変化を表にしました。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 7年目 | 8年目 | 9年目 | 10年目 | |

| PER100倍企業 | ¥100 | ¥150 | ¥225 | ¥338 | ¥506 | ¥759 | ¥1,139 | ¥1,709 | ¥2,563 | ¥3,844 |

| PER20倍企業 | ¥500 | ¥550 | ¥605 | ¥666 | ¥732 | ¥805 | ¥886 | ¥974 | ¥1,072 | ¥1,179 |

| PER10倍企業 | ¥1,000 | ¥1,030 | ¥1,061 | ¥1,093 | ¥1,126 | ¥1,159 | ¥1,194 | ¥1,230 | ¥1,267 | ¥1,305 |

それぞれ成長度が異なるのでEPSは8年目ごろに逆転していることがわかりますね。

このようにPERが高い会社というのは、それだけ高い成長をすることを期待されているというわけです。一方で、成長度が下がっている成熟企業や斜陽産業になるとEPSの増加が見込みにくいため、PERは低く評価されやすくなります。

PERを活用した投資法や注意点

それでは実際にPERをどのように活用できるのかをまとめていきたいと思います。

低PER銘柄と高PER銘柄における大きな違い

日本株の平均的なPERは15倍程度とされています。

そうした中でもPERが1ケタ台程度の銘柄もあれば100倍を超えるような銘柄もあります。この二つは成長力の差がある為、単純比較はできないということは説明しています。

ただ、この低PER銘柄と高PER銘柄とには大きな差があります。

低PER銘柄。高成長は期待されていない

中長期的な成長力はあまり期待されていません。その分だけ割安であり、大きく株価が下落するリスクは低いといえます。低PER銘柄であり、しっかりと利益を安定的に出せている銘柄はローリスク・ローリターン型ということができるでしょう。

高PER銘柄。高成長が期待、ハイリターンも見込めるが期待剥落リスクも

高PERは銘柄は成長が期待されており、その通りに成長すれば一株当たり利益が増加します。期待通りやそれ以上に成長をしていれば株価の大きな上昇も期待できます。

その一方で高PER銘柄はそれだけの高い成長を事前に見込まれているわけです。

そのため、たとえ利益が出ていたとしても、期待程度に成長できていないと、マイナス評価されるリスクがあります。高PERということはそれだけ割高にみられているわけですから、期待剥落となると、株価が大幅に下落するリスクがあります。

つまり、高PER銘柄はハイリスク・ハイリターン型の投資先といえます。

同業者間での比較に使ってみる

まずよく言われることは同業他社との比較です。PERはその業種や業界の成長力などによっても評価が変わります。そのため、同業他社での比較に用いられることが多いです。たとえば、電力株の平均PERは15倍だけどA電力のPERは10倍とやや割安感があるので投資対象にするといった具合ですね。

ただし、こうした同業間において利益率の違いや構造的な問題の違いもありますので純粋に比較はできません。たとえば、JRであっても新幹線という路線で利益をあげているJR東海と、鉄道部門はダメだけど不動産で稼いでいるJR九州を同じようにPERだけで絶対的に評価することはできません。

あくまでも評価材料の一つという考え方であるべきです。

以上、株価指標として代表的なPER(株価収益率)の使い方や注意点などをまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。