クレジットカードや各種ローンを利用していて、返済が遅延した場合などを事故と呼び、信用情報機関は記録しています。でも、どんな状態のことを「事故」というのか?また、永久にこの記録が残るのか?もう借金はできないのか?確認はできるのか?いろいろと疑問があるかと思います今回は、これらの疑問を一つずつ整理していきます。

クレジットカードや各種ローンを利用していて、返済が遅延した場合などを事故と呼び、信用情報機関は記録しています。でも、どんな状態のことを「事故」というのか?また、永久にこの記録が残るのか?もう借金はできないのか?確認はできるのか?いろいろと疑問があるかと思います今回は、これらの疑問を一つずつ整理していきます。

ちなみに、よく「ブラックリスト」という表現がされますが、金融機関がそうしたリストを作っているわけではありません。信用情報機関における「事故情報」の記録を俗にブラックリストと呼んでいるだけです。

信用情報の管理について

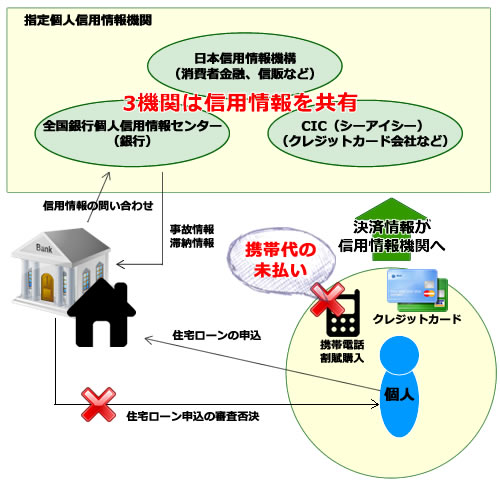

日本の場合、個人の信用情報(クレジットやローンなどの利用状況等)は国が指定する個人信用情報機関によって管理されています。

「日本信用情報機構」「全国銀行個人信用情報センター」「CIC」の三つがありますが、それぞれの間で信用情報の共有を行っています。

クレジットカードや携帯電話の割賦、最近では奨学金などもこれら信用情報機関に登録されています。その中で、支払いの遅延などがあった場合、それが記録として残ってしまいます。その記録のことを一般的には「ブラック、事故情報」といいます。この情報が載っていると金融機関はその人に対する与信(お金を貸すこと)を極端に嫌います。

上記の図では、携帯電話代の未納によって信用情報に事故情報が掲載され、住宅ローンの申し込みをしたときに審査が否決されています。

事故情報(俗に言うブラックリスト入り)とは何か?

ローン事故とは、金銭貸借契約においてその契約通りにお金を返さなかったことを言います。大きく種類にわけて「延滞」「代位弁済」「債務整理・自己破産」「強制解約」という種類があります。

延滞

ローンの返済期限までに返済を行わないことを指します。本来なら1日でも遅れただけでも問題なのですが、信用情報機関に事故情報として登録されるのはおおよそ2カ月以上(61日以上)の延滞がある場合といわれています。ただし、短期間の遅滞であっても繰り返しているような場合には遅延が登録される場合があります。

事故情報の中でももっとも多いのがこの「延滞」です。延滞自体は遅れていた支払いを実行することで解消されますが、事故情報として登録された場合の記録はすぐに消えません。

代位弁済

代位弁済(だいいべんさい)とは、金融会社が債務者(借入をした人)ではなく、契約している保証会社に代位弁済(一括返済)を求めて返済を受けたという状態です。金融機関に対する債務は残っていませんが、保証会社への債務は残っています。

延滞が長期間にわたった場合などに金融機関側が取る「代位弁済」の執行によって生じる事故です。ちなみに、保証人(保証会社)を付けないクレジットカードやキャッシング(カードローン)などの場合はこの措置は取られません。住宅ローンのように保証会社を付けることを要求されているローンの場合に発生します。

債務整理・自己破産

債務整理(任意整理)や債務整理(法的整理)を行った場合も契約内容に関する情報のほか,延滞情報や債務整理の事実が事故情報として記載されます。

強制解約

クレジットカード会社・キャッシング会社などが契約を強制的に解約すること。契約内容に関する情報のほか,延滞情報や債務整理の事実が事故情報として記載されます。

事故情報はどう管理されている?また記載されたらどうなる?

まず、事故情報というのは「信用情報機関」と呼ばれるところに記載されます。そのうえで会員となっている金融機関は、この信用情報をみることができるようになっています。つまり、あなたが過去に事故を起こしていた場合、その事実を知ることができます。

結果として、事故情報の記載があると、「与信取引」が事実上不可能になります。与信取引とはその名前の通り、相手に信用を供与する取引(融資枠)のことを指します。

これにより、融資やお金の立替などを行う取引ができなくなります。代表的な例としては「クレジットカード」「キャッシング・カードローン(無担保融資)」のほか、「住宅ローン」「保証会社の利用」などが挙げられます。

このように事故情報(ブラックリスト)が記載されてしますと、多くの取引が事実上制限されてしまいます。現代社会においてこれは由々しき問題となります。

キャッシュレス時代においてクレジットカードが作れないのは大問題?

最近は何かと、キャッシュレスという言葉が利用されるようになり、電子マネー、スマホ決済と様々なサービスが登場しています。

そんなキャッシュレスにおける大本命はやはりクレジットカードです。クレジットカードが使えないというのは日常生活でもお得に生活するという意味でも大変大きな損失となります。

各種ローンが組めず人生設計が狂う?

消費者金融や銀行カードローンだけでなく住宅ローンやマイカーローンなどの目的ローンの利用も制限(審査拒否)されることになります。

特に住宅ローンなどはマイホーム購入などの人生の一大イベントですが、それが過去の金融事故(ブラック情報)によってNGとなってしまうのは大変勿体ないことです。

最悪、賃貸住宅を借りるのも拒否される可能性

さらに、近年では賃貸住宅を借りる場合でも保証会社を経由しなければダメという物件が増えてきました。

そうした中で住宅の保証会社はクレジット会社(信販会社)であるケースもあります。こうした保証会社の場合、審査の時に個人信用情報をチェックするため、過去の事故情報によって保証NGとなる可能性が高くなり、賃貸住宅を借りるのも苦労することになるかもしれません。

事故情報は消せる?確認方法は?期間は?

まず、事故情報について消すことができるのか?という点ですが、事故情報を消すことは事実と異なるケースなどを除いては不可能です。ときどき、ブラック情報(事故情報)を消します、消し方を教えます、といった広告などを見ることもありますが、詐欺の可能性が極めて高いので利用しないようにしましょう。

では何らかの理由で事故情報が信用情報に乗ってしまった場合は、一生与信取引ができないのでしょうか?いいえ、事故発生・解消から一定期間が経過することで自動的に消えるようになっています。

一度事故情報が記載されたから永遠にそのままということはありませんのでご安心ください。この一定の期間については登録されている信用情報機関によって扱いが異なります。また、事故の内容によっても期間は変わってきます。

具体的な各信用情報機関とそれぞれの事故情報が消えるまでの期間は下記をご参照ください。なお、下記の3信用情報機関は「CRIN」と呼ばれるネットワークで、事故情報の共有を行っています。たとえばクレジットカードの利用で延滞をした場合、CICに事故情報として登録されますが、CRINによってKSC、JICCにも事故情報として表示されるようになっています。

それぞれの信用情報機関は別々の組織ですが、クレジットカード会社などはCICとJICCの両方に加盟しているケースも多いです。

全国銀行個人信用情報センター(KSC)

全国銀行協会が設置、運営している個人信用情報機関。銀行系の信用情報機関。ブラックリストから消えるには事故の解消から下記の期間が必要となります。

- 延滞:5年

- 代位弁済:5年

- 任意整理:5年

- 自己破産:10年

CIC

割賦販売法および貸金業法の両業法に基づく指定信用情報機関。クレジットカード系の信用情報機関。ブラックリストから消えるには事故の解消から下記の期間が必要となります。

- 延滞:5年

- 任意整理:5年

- 自己破産:7年

JICC(日本信用情報機構)

貸金業者系の信用情報機関。信販会社によるクレジットカード、キャッシング系の信用情報機関。ブラックリストから消えるには事故の解消から下記の期間が必要となります。

- 延滞:1年

- 任意整理:5年

- 自己破産:5年

- 強制解約:5年

つまり、通常の延滞などの場合は延滞解消から5年ほどでブラックリストから外れることになるわけです。ただし、注意したいのは「解消から5年」という点です。

なお、事故情報が消えるのは解消してからです。借りたお金を返済していない状況では5年たっても事故情報は残ったままです。ご注意ください。

事故情報の確認方法

落ちるはずがないクレジットカードやキャッシング、ローンの審査に落ち続けるというような場合は事故情報の登録を疑ってください。

(参考: クレジットカードの審査に落ちたときに行う5つの対策 )

そのような場合、事故情報については、各信用情報機関に問い合わせをすることで確認することができます。まずは「CIC(クレジットカード利用における事故)」の場合を解説していきます。

CICの場合、「郵送」「来社(東京、大阪、その他全国7か所」「インターネット確認」という3通りの方法で確認が可能です。ただし、事故情報は非常にプライバシー性の高い情報となっていますので、かなり厳重な本人確認が行われます。

同機関における信用情報開示の方法については「個人信用情報機関の持つ個人情報の読み方。CICに開示請求してみよう」にて詳しく説明していますので、そちらを参考にしてください。なお、信用情報の開示には手数料として500円(来店時)か1000円(郵送、インターネット確認)が必要になります。

過払い金請求や間違いで事故情報(ブラックリスト)?

グレーゾーン金利が最高裁判決で違法となった後、過払い金を請求する方が増加しました。多くの金融会社(消費者金融等)はこの請求に応じましたが、その際に「債務整理扱い」として事故情報に登録されるケースしていました。

その後、金融庁が過払い金請求は顧客の正当な権利であり信用情報とは直接関係しないという方針を発表しその後は事故情報として記録されなくなりました。しかし、それ以前に過払い金を請求された方は登録されている可能性があります。

また、これ以外にも金融機関側が誤って事故情報として登録しているようなケースもあると聞きます。

クレジットカードやカードローンの審査に通らないといった心当たりがある方は、信用情報を確認してみることをオススメします。なお、間違いの登録があるような場合には金融機関に対して事故情報取り消し申立てを行うことで事故情報を削除してもらうことができます。

以上、クレジット・ローンの事故情報(ブラックリスト)はいつ消える?確認は?というお話でした。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら7,000ポイントもらえるぶっ壊れキャンペーン中。

>>三木谷キャンペーン申し込みはこちら

※一人当たり最大5回線まで利用可能。

5回線までMNPすれば14000P×5=7万円相当の楽天ポイントがもらえます。