ひふみ投信の評判とメリット、デメリット。ひふみ投信、ひふみプラスはどこで買うのがお得?

ひふみ投信という投資信託が人気です。ひふみ投信はレオス・キャピタルワークスが運用してる投資信託です。株価指数等に連動するインデックスファンドではなく、ファンドマネージャーが独自の分析や相場観をもって投資先を選定するアクティブファンドと呼ばれるタイプの投資信託です。

ひふみ投信という投資信託が人気です。ひふみ投信はレオス・キャピタルワークスが運用してる投資信託です。株価指数等に連動するインデックスファンドではなく、ファンドマネージャーが独自の分析や相場観をもって投資先を選定するアクティブファンドと呼ばれるタイプの投資信託です。

今回はそのレオスが運用しているひふみ投信というアクティブファンド(投資信託)の評判とメリット、デメリットと、特徴について紹介していきます。

レオスキャピタルワークスとひふみ投信

レオスキャピタルワークスは、いわゆる直販系の投資信託として運用を行っています。

直販系というのは証券会社や銀行などの販売代行を行う金融機関を介さずに、自社で運用と販売の両方を行っている運用会社になります。日本では“さわかみ投信”などが有名でしたが、レオスキャピタルワークスが2017年にこのさわかみ投信を抜き運用資産総額で首位になっています。

ひふみ投信は主に日本の成長企業に対して投資をするアクティブファンドとなっており、インデックスファンドのように機械的に銘柄を買うという投資信託ではありません。

レオスキャピタルワークスに所属している運用部のメンバーによって運用されています。

運用方針は守りながら増やす、透明性の高い運用が特徴

ひふみ投信は“守りながら増やす”という運用スタイルをとっています。大きな値動きとならないようにリスクをできるだけ軽減しながら、着実なリターンをとることを目指しています。

運用の透明性もあり、どの銘柄に投資をしているか?ということもk

TOPIXを大幅に上回るリターンを実現できている

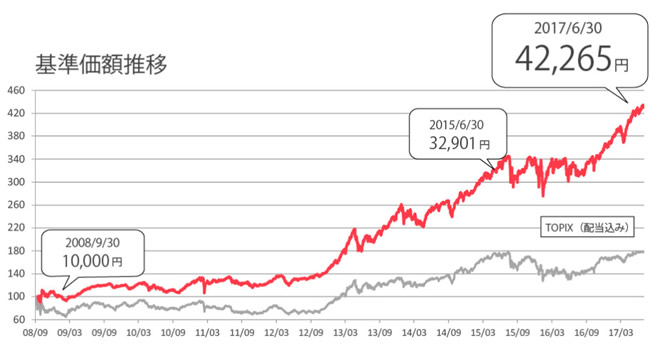

以下は、ひふみ投信の設定日(2008年)から2017年6月末までの基準価額の推移です。

相場環境が良かったという前提はあるものの、日本株のベンチマークであるTOPIX(東証株価指数)の変動と比較しても大幅に高いリターンを上げていることがわかります。これは将来にわたっての高いリターンを約束するものではありませんが、現状のひふみ投信の運用スタイルはかなり上手いといってよいでしょう。

ひふみ投信はアクティブファンドなのに投資する価値があるの?

このブログでは、原則的に投資信託の選び方としてアクティブファンドはやめて、インデックスファンドを買っておくべきと主張しています。実際にほとんどのケースではインデックスファンド>アクティブファンドになると思います。

理由としてはコストです。アクティブファンドはその特性上、信託報酬などの運用コストが高いからです。

[bloglink url=”https://money-lifehack.com/asset-management/12980″]

では、ひふみ投信というのは買ってもよい、投資する価値があるアクティブファンドなのでしょうか?より詳しくファンドを見ていきましょう。

まず、今のところは結果が出ている

一番大事なところとして、結果が出ているというところにありますね。

国内株の運用をアクティブにやってきて、TOPIX(配当込み)を大幅に超えるリターンをしっかりが出せているというのは大きいです。大手の運用会社と違って、運用チームが少数であること、もっとも大きいのは、レオスキャピタルワークスの代表者でもある藤野英人氏の存在があるでしょう。

ボトムアップリサーチ(企業を実際に訪ねて調査する)を重視する運用スタイルで、藤野氏の相場観や投資スタイルに共感できるというのであれば投資の価値はあるでしょう。

コストはインデックスファンドよりやや高いけど、長期保有で割安に

ただ、いくら運用が良いからいって高コストでは困ります。ひふみ投信の運用コストは以下のようになっています

- 販売手数料:無料

- 信託報酬:0.98%

- 信託財産留保額:無料

販売手数料は無料のノーロードファンドとなっています。投資信託の重要なコストである信託報酬(管理コスト)は0.98%(年率、税抜)となっており、日本株に投資をするインデックスファンドと比較すると高いですが、一般的なアクティブファンドの中ではかなり抑えられています。

さらに、ひふみ投信は長期保有がお得です。長期保有で信託報酬の割引を受けることができます。

- 5年以上継続保有:信託報酬0.2%割引→0.78%

- 10年以上継続保有:0.4%割引→0.58%

このコストの安さは直販系ならではといえます。

証券会社(販売者)を中間に置かないことでコストを抑えることができているのでしょう。

ひふみ投信のデメリット、リスク

ひふみ投信のデメリットやリスクとしては、今は好調な運用は資産規模が大きくなっても達成できるのか?ということが挙げられます。運用資産はある程度の金額がないと分散投資などがやりにくいという意味で問題ですが、ひふみ投信のような中小型株運用スタイルでは、運用資金が大きすぎると問題が生じることがあります。

ひふみ投信の人気は急上昇しており、結果として資金も集まってきています。

運用資産の規模がこれから数倍となった時に、今と同様のパフォーマンスを出し続けることができるかどうかは読めないところもあります。

もっとも、藤野英人氏は運用財産が増加したとしても現状の運用方針のもと投資が続けられるとインタビューなどで発言しています。

ひふみ投信を購入する3つの方法を比較

大きく3つの方法があります。

- ひふみ投信をレオスキャピタルワークスに口座開設をして投資する

- ひふみプラスを購入可能な証券会社を通じて投資する

- ひふみ年金をiDeCo(イデコ)の口座を通じて投資する

ひふみ投信はレオスキャピタルワークスの直販投信なので、購入する場合はレオスに口座開設をして購入するのが基本です。一方で、ひふみプラス、ひふみ年金はひふみ投信と同じマザーファンドを通じて運用しているファンドです。手数料(信託報酬)に少し差があります。

この3つのどれで購入するのが良いのでしょうか?それぞれのメリット、デメリットをまとめてみました。

| メリット | デメリット | |

|---|---|---|

| ひふみ投信 | 信託報酬の割引サービスがあり、長期投資をすることで信託報酬が0.78%、0.58%に割引される | ひふみ投信のためだけにレオスキャピタルワークスに口座開設が必要になる |

| ひふみプラス | SBI証券、楽天証券、マネックス証券といった大手ネット証券で投資できる。 | 信託報酬の割引がない。 (ただし、証券会社独自の割引はある) |

| ひふみ年金 | 信託報酬が一律0.78%と安い | iDeCoでひふみ年金を扱っている証券会社が少ない。手数料の安いネット証券系だとSBI証券のみ |

ひふみ投信としてレオスキャピタルワークスで直接購入する

ひふみ投信の直販サイトで購入することになります。証券会社の口座開設と同様の手続きが必要になります。本人確認書類の提出やマイナンバーも提出する必要があります。

運用コスト(信託報酬)が5年以上の運用で0.78%に割引、10年以上で0.58%に割引されるため、長くひふみ投信を運用するなら最もローコストに運用できます。

一方で、いろいろな資産運用をしている方で、ひふみ投信のためだけに口座開設するのは面倒という方は、ひふみプラスのほうがいいかもしれません。

<こんな人には“ひふみ投信”が向いています>

- 初めての投資としてひふみ投信を積み立てで買っていきたいという人

ひふみプラスは証券会社(ネット証券)でも買えるひふみ投信

ひふみ投信の非直販商品が“ひふみプラス”です。大手ネット証券のSBI証券、楽天証券、マネックス証券で販売しています。野村證券や大和証券などの総合大手の証券会社では取り扱いがないですね。

信託報酬はひふみ投信と同じ0.98%です。ただし、ひふみ投信のような長期運用の割引はありません。

ただし、以下の記事でも紹介したようにSBI証券、楽天証券、マネックス証券には投資信託の運用で貯まるポイント制度があります。

[bloglink url=”https://money-lifehack.com/securities/9150″]

たとえば、SBI証券の場合、投信マイレージで0.1%~0.2%のポイントバックがあります。そう考えるとひふみプラスの運用コストも実質的に0.78~0.88%にすることができます。10年未満の運用なら、直販でひふみ投信を買うよりもSBI証券でひふみプラスを買うほうが実質コストが安くなるケースもあるわけです。

ちなみに、ネット証券のNISA口座でもひふみプラスは運用可能ですし、2018年からスタートする「つみたてNISA」において数少ない認定を受けたアクティブファンドです。

<こんな人には“ひふみプラス”が向いています>

- ひふみ投信以外の投資信託や株式投資などもしようと思っている人

- NISAや、つみたてNISAなどの税制優遇を活用したい人

ひふみ年金はiDeCoで運用可能なひふみ投信

人気のひふみ投信をiDeCo(イデコ)で買えるのがひふみ年金です。

ひふみ投信を、個人型確定拠出年金の口座専用で買えるようにしている商品ですね。個人型確定拠出年金は老後の年金を自分で運用するためのツールです。掛け金が全額所得控除になる、運用益が非課税といったように税制上の優遇が大きく、資産運用の中でも最も優遇された運用手段の一つです。

[bloglink url=”https://money-lifehack.com/asset-management/1348″]

iDeCoの場合は10年、20年、30年という長期間運用して、かりに資産が何倍になったとしても運用益は非課税です。そう考えると、長期運用で結果を出しているひふみ投信を買うのに適していますね。また、信託報酬(運営コスト)についても標準で0.78%と通常のひふみ投信よりも安いです。

問題としては、2018年現在、iDeCoを提供している金融機関でひふみ年金を扱っているところが少ないことです。運営管理機関手数料が無料となっている金融機関に絞ると、SBI証券とイオン銀行の2金融機関だけです。

[bloglink url=”https://money-lifehack.com/tax/12923″]

[bloglink url=”https://money-lifehack.com/bank/12197″]

なお、個人的なおすすめとしては、ひふみ年金の取り扱いだけでなく、各種インデックスファンドもローコストな商品をそろえているSBI証券のイデコがおすすめです。

<こんな人には“ひふみ年金”が向いています>

- 老後資産の運用をしたいと考えている人

- iDeCoの商品選びに迷っている人

以上、ひふみ投信(ひふみプラス、ひふみ年金)についてその評判やメリット、デメリット、買い方についてまとめてみました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。