投資信託の選び方と資産配分(アセットアロケーション)の考え方

投資信託を使って資産運用をしようと考えたとき、どの投信を買えばいいのか?ということで悩む方。それと、資産配分(アセットアロケーション)が大切だというけれども実際にどんな配分にしたらいいのかわからないという方がいらっしゃるのではないでしょうか。

投資信託を使って資産運用をしようと考えたとき、どの投信を買えばいいのか?ということで悩む方。それと、資産配分(アセットアロケーション)が大切だというけれども実際にどんな配分にしたらいいのかわからないという方がいらっしゃるのではないでしょうか。

今回はそんな投資信託の選び方と資産配分の考え方ということで、投資初心者の方向けに、投資信託の選び方と分散投資の基本を紹介していきたいと思います。

世の中の投資信託の大半は買う価値がないファンド

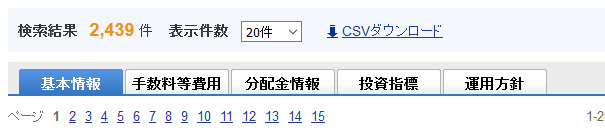

たとえば、ネット証券大手のSBI証券では非常に多くの投資信託を扱っています。2017年3月22日に同社の投信検索画面の結果はこちらです。

2439件って、一つ一つ検討していたら日が暮れるどころか何日もかかってしまいます。もちろん、スクリーニング(絞り込み)の機能はありますが、それでも時間がかかりすぎます。ところが、実はその大半のファンドはそもそも検討に値しないファンドであることが多いです。

買ってもよい投資信託の条件

- 販売手数料が無料(ノーロードファンド)

- 信託報酬が安い

- インデックスファンドであること

この3つが基本的な条件だと思ってよいと思います。

①販売手数料というのは投資信託を買うときにかかる手数料。銀行や証券会社の窓口とかだと3%とかの手数料がかかる投資信託を売っていますが高すぎます。同じファンドでもネット証券なら手数料無料というものもあります。原則販売手数料無料のファンド(ノーロードファンドといいます)を選びましょう。

②信託報酬というのも投資信託の手数料です。これは投資信託の毎年の運用にかかるコストです。販売手数料は購入時だけなのに対して信託報酬は保有し続ける限りずっとかかる性質のものなのでこちらもより重要です。

③最後のインデックスファンドというのは、日経平均やTOPIXなどの指数に連動するように作られているファンドです。対義語はアクティブファンド。正直①②の条件を満たそうと思ったらインデックスファンドくらいしか選択肢に入りません。アクティブファンド全部がダメというわけではないのでしょうが、90%以上は無駄が多いファンドということを考えると投資初心者の方は最初から検討除外してよいと思います。

この条件で考えていくと、2000以上あるファンドの中でも検討対象になるのは、ほんのごくわずかになるはずです。

投資信託で資産配分(アセットアロケーション)を考える

続いては、どんな投資信託を買うかというになります。

前述のよういにインデックスファンドを買うという場合でも様々なインデックスファンドがあります。大きくは「投資先」ですね。

国別の株価指数(ベンチマーク)

以下はそれぞれの国ごとで利用されることが多いベンチマークです。インデックスファンドにおいては日経平均株価やTOPIXなどが代表的ですね。ここはこんなものがあるだなという認識で結構です。

- 日経平均株価(東証一部225社)

- TOPIX(東証一部全銘柄)

- JPX400(東証上場銘柄のうち諸条件を満たした400銘柄)

- ダウ平均(ダウ工業株30種・米国)

- S&P500(米国代表500銘柄)

- ナスダック総合指数(米国店頭上場銘柄)

- ハンセン指数(香港)

- 上海総合指数(中国)

- FTSE100(イギリス)

- DAX(ドイツ)

グローバルなベンチマーク

正直、投資信託投資において日本国内を除き、海外の株や債券に投資をするときは個別の国ではなく、最も大きくまとめたベンチマークが採用されることが多いです。こちらも、国別株価指数と同様にこんなものがあるんだねという程度でOKです。

- MSCIコクサイ(日本を除く主要国の株価指数)

- MSCIワールドインデックス(新興国21か国を対象とした株価指数)

- MSCIオールカントリーワールドインデックス(世界株式)

- ノムラBPI(日本の債券指数)

- シティグループ世界国債インデックス(主要国の国債の総合利回り)

- JPモルガン・エマージング・マーケットボンドインデックス(新興国国債)

上記の他、先進国REIT(不動産)、新興国REIT、金などの実物資産に関しても様々なベンチマークが設定されています。

アセットアロケーションを考えよう

アセットアロケーション(資産配分)というのは投資する資金をどのように配分するかを考えることです。投資信託投資の場合は上記のベンチマークに対してどのように配分するかを考えるとよいでしょう。

たとえば以下のような具合になります。※配分割合は適当です。

・日本株式:40%

・世界株式(日本除く):30%

・世界債券:10%

・先進国REIT:10%

・金:10%

なお、こうした資産配分はそれぞれの相関関係を考えて配分することで、期待リターンはそのままで、リスク(価格のブレ幅)だけを小さくできるといわれています(平均分散アプローチ)。

ただし、その組み合わせを個人レベルで計算したり考えるのは困難です。実際に組み合わせを掲載しようと思ったら、アセットクラス(ベンチマーク)ごとの期待リターン、リスク(価格のブレ幅)、それぞれのアセットクラスごとの相関関係を計算する必要があります。

そのうえで、あなたのリスク許容度(リスクを許容しうるかを示す尺度)をもとに組み合わせを考える必要があるわけです。頭が痛くなりそうですね。

アセットアロケーションの提案ツールを活用しよう

前述のような最適なアセットアロケーションを考えるのは大変です。正直言って計算も高度だし、必要なデータ量も膨大になります。なので、そこらへんは提案ツールを活用して楽しちゃいましょう。

最近は本当にいい時代で、こうしたツールが個人投資家にも無料で開放されています。

ロボアド(ロボットアドバイザー)とよばれるもので、様々なサービスが登場しています。

| 運営サービス | 特徴・特色・リスク |

|---|---|

| 投信工房 (松井証券) |

あなたの投資に対する知識や運用資金のリスクに応じて最適なリスクレベルでの投資信託のアセットアロケーション(資産配分)を提案してくれるツールが付いた、投資信託積立投資サービスです。 そのまま、その最適バランスで投資信託を買うこともできます。 |

| FUND ME (auカブコム証券) |

リスク許容度に応じた投資信託のアセットアロケーションを提案してくれるシミュレーションサービスとなっています。 |

この辺りを利用すれば、ほとんど手間もかけずに、最適な資産バランスを投資信託で作り上げることができます。個人的には松井証券の投信工房がお勧めです。

詳細記事:松井証券の投信工房のメリット、デメリット。ロボアドで投資信託の積立投資

以上、投資初心者の方向けに、投資信託の選び方と資産配分(アセットアロケーション)の考え方を紹介しました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。