高齢社会における資産形成・管理。老後に自助が求められる社会と今からやるべきこと

金融庁が審議会でまとめた国民の老後資産に対する指針案が話題になっています。指針案では、年金だけでは老後生活にリスクがあることを政府が認めて、国民自らが自助努力によって資産形成することを推奨するといった内容です。

金融庁が審議会でまとめた国民の老後資産に対する指針案が話題になっています。指針案では、年金だけでは老後生活にリスクがあることを政府が認めて、国民自らが自助努力によって資産形成することを推奨するといった内容です。

若いうちからNISAやiDeCoといった資産運用、資産形成のための手段を活用するべきというものになっているわけですが、お前(政府)がそれを言うのか?と炎上しています。

今回の報道内容や、実際のところはどうなのか?という点や今後の備えについて紹介していきます。

人生100年時代の蓄えは? 年代別心構え、国が指針案

問題となった報道は朝日新聞が2019年5月23日に報じた内容です。

平均寿命が延びる一方、少子化や非正規雇用の増加で、政府は年金支給額の維持が難しくなり、会社は退職金額を維持することが難しい。老後の生活費について、「かつてのモデルは成り立たなくなってきている」と報告書案は指摘。

国民には自助を呼びかけ、金融機関に対しても、国民のニーズに合うような金融サービス提供を求めている。報告書案によると、年金だけが収入の無職高齢夫婦(夫65歳以上、妻60歳以上)だと、家計収支は平均で月約5万円の赤字。蓄えを取り崩しながら20~30年生きるとすれば、現状でも1300万~2千万円が必要になる。長寿化で、こうした蓄えはもっと多く必要になる。

まず、現役期は「少額からでも資産形成の行動を起こす時期」と説明。生活資金を預貯金で確保しつつ、長期・分散・積み立て投資を呼びかけた。具体的な方法として、年40万円まで20年間非課税で投資できる「つみたてNISA」や、個人型の確定拠出年金「iDeCo(イデコ)」などをあげた。出産や住宅購入などの生活設計に応じた預貯金の変化や家計収支を「見える化」することも、効果的な対応として触れた。

定年退職者のほぼ半数は、退職時点か直前まで退職金額をわかっていないのが実情だ。このため、退職前後の時期は、退職金がいくらかや使い道などのマネープランの検討を勧める。

内容としては、ごく全うというか、資産運用や投資関連サービスに携わるものからすれば、そりゃそうだという内容です。

ただ、これを政府が言うのか?という批判が出てきているわけです。そりゃそうですよね。

人の財布から強制的にお金を抜くだけじゃなく、毎年のように抜く金額増やしていって、こっちの生活が厳しくなっているのに、「お前ちゃんと将来の事考えろよ」ってまじめな顔して言うの?って感じです。

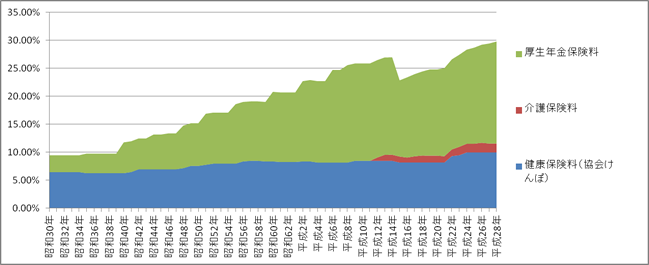

社会保険料負担は労使合計で30%にも達する

[bloglink url=”https://money-lifehack.com/insurance/6874″]

上記の記事でも紹介していますが、2019年現在の社会保険料負担額というものは労使合計では30%に達しています(サラリーマンの場合)。

そんなに引かれてないよ、と思われるかもしれませんが、社会保険料は労働者と企業が半々で負担しています。

ただ、企業からみれば半分負担している社会保険料も実質的な賃金(労務費)であることに変わりありません。

すでに、社会保険料負担は税引前の収入(さらに言えば通勤交通費も含めて)に対して課せられていますので、いきなり収入の30%近くが国に社会保険料(健康保険料+介護保険料+年金)として持っていかれているわけです。

上記の表を見ていただくとわかる通り、割合が増加しているのは「厚生年金保険料」の部分が大きいです。収入の約2割を年金として持っていきながら、老後の面倒は見ないぜ(意訳)!というのは、スゴイ言い分だと思います。

公的年金の水準については、中長期的に実質的な低下が見込まれているとともに、税・保険料の負担も年々増加しており、少子高齢化を踏まえると、今後もこの傾向は一層強まることが見込まれる

引用元:金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書

収入が増えない、企業はズルイという方も多いと思いますが、年収の増加ペースよりも社会保険料率を上げていっている国の方がズルイ気がします。給料天引きだから、多くの人は引かれる額が増えていっていることにも気が付きにくいですし。

税金の負担だって年々上昇している

続いては税金です。税率自体には大きな増減はありませんが、税金も実質的に高くなっています。

特に中~高所得のサラリーマンの負担は大きくなっていっています。

[bloglink url=”https://money-lifehack.com/diary/13604″]

サラリーマンの経費として認められていた給与所得控除は年々縮小されていっています。

- 2013年:給与所得控除に上限(1500万円超に245万円固定)

- 2016年:同上限を引き下げ(1200万円超は230万円固定)

- 2017年:同上限を引き下げ(1000万円超は220万円固定)

- 2020年:同上限を引き下げ+一律10万削減(850万円超は195万円固定)

最初は反発の少ない(庶民の理解を得られやすい)高収入者に対して縮小が行われてきましたが、2020年には年収850万円にまで対象がさがってきています。

普通のサラリーマンにとってはサラリー(給料)を稼いで、そこから運用資金をねん出するしかないのに、そのフローの部分の課税が強化されるのなら資産運用、資産形成もできないのでは?ってはなしになります。

人生100年時代の蓄えはどうするべき?

金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書では以下のように述べています。

現役時期

長寿化に対応し、長期・積立・分散投資など、少額からでも資産形成の行動を起こす時期であり、例えば、以下のような対応が有効と考えられる。

- 「人生100年時代」においてこれまでよりも長く生きる人が多いことを前提に、老後の生活も満足できるものとなるよう、早い時期からの資産形成の有効性を認識する。生活資金やいざというときに備えた資金については元本の保証されている預貯金等により確保しつつ、将来に向けて少額からでも長期・積立・分散投資による資産形成を行う。

- 自らにふさわしいライフプラン・マネープランを検討する(必要に応じ、信頼できるアドバイザー等を見つけて相談する)

- 金融サービス提供者が顧客側の利益を重視しているかという観点から、長期的に取引できる提供者を選ぶ。

リタイア前後

- 退職金がある場合、早期の情報収集と使途の検討及び退職金を踏まえたライフプラン・マネープランを再検討する。

- 必要に応じ、収支の改善策を実行する。

- 長い人生を見据えた、中長期的な資産運用の継続(長期・積立・分散投資等)とその後の計画的な取崩しを実行する。

老後

- 心身の衰えを見据えてマネープランを見直す(医療費、老人ホーム入居費等)。

- 認知・判断能力の低下や喪失に備え、取引関係の簡素化など心身の衰えに応じた対応をしやすくする。また、金融面の本人意思を明確にしておき、自ら行動できなくなったとしても、他者のサポートにより、これまでと同様の金融サービスを利用しやすくしておく。

言っていることは至極まっとうです。

で、自助としてNISAやiDeCoを挙げています。制度を推進する金融庁ならそう言うでしょう。実際、運用をする前提ならどちらもいい制度だと思います。

NISA(小額投資非課税制度)

[bloglink url=”https://money-lifehack.com/asset-management/5554″]

年間の一定の投資額までが非課税となる制度です。株式投資も対象のNISAと、投資信託の積立投資に特化した、つみたてNISA、それに未成年者向けのジュニアNISAがあります。

iDeCo(個人型確定拠出年金)

[bloglink url=”https://money-lifehack.com/asset-management/1348″]

老後の年金を自分で運用できる商品です。掛け金が全額所得控除の対象になるため、税制上の優遇が大きいです。一方で、受け取りは60歳以降にならないと行えないため、老後のための積立投資となっています。

老後のため、裕福になるにはどうするべき?

今回の報道や指針案というのは炎上しているものの政府としては本音でしょうし、現在の日本の状況を考えると間違っていない部分が多いと思います。

こうした内容を受けて、政府を批判するというのは当然かと思います。負担率をここまで上げておきながら、自分で頑張ってと放り出すのは酷い話かと思います。

ただ、だからといって、文句を言えば状況が変わるのか?と言われるとそれは無いでしょう。

諦めなければならないというつもりはありませんが、現状を変えるための行動をしないのであれば、それを受け入れざるを得ない面もあると思います。

その為にはどうするのか?「普通の人がお金持ちになれる最良の方法」でも書いたように、収入を増やし支出を減らして貯蓄をして運用するという、話になってしまうわけです。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。