VIX指数の仕組みと、VIX投資のリスク、ETFやETNで投資をするメリット、デメリット

VIX指数(Volatility IndeX,VIX)とは、恐怖指数とも呼ばれる投資家のマーケットに対する心理を示すとされる指数です。VIX指数は米国株の代表的な株価指数である“S&P500”におけるオプション取引のボラティリティ(価格変動幅)を元に算出つされたものです。

VIX指数(Volatility IndeX,VIX)とは、恐怖指数とも呼ばれる投資家のマーケットに対する心理を示すとされる指数です。VIX指数は米国株の代表的な株価指数である“S&P500”におけるオプション取引のボラティリティ(価格変動幅)を元に算出つされたものです。

VIX指数が大きくなるほど、投資家の先行きへの警戒感が高いとされているため、恐怖指数と呼ばれます。ちなみにVIX指数は前述のとおりS&P500の変動幅を元に作られたもので、日経平均株価を基に同様に作ったものは日経VIと呼ばれています。

今回はそんなVIX指数の具体的な仕組みの他、VIXに対して投資をすることができる金融商品の紹介とそのメリット、デメリット(リスク)について紹介していきます。

そもそもVIX指数ってどうやって計算したものなの?

VIX指数はS&P500のオプション取引のボラティリティを元に計算しています。

ボラティリティというのは、「価格変動の大きさや度合い」という意味です。よく「ボラ」と略されることもあります。日経平均やTOPIXなどの株価指数があまり上下しない(値動きしない)ことをボラが小さいといい、変動幅が大きい状況をボラが大きいというように言います。

そして、S&P500や日経平均などのオプション取引(株価指数オプション取引)においては、将来の一定時期の株(株価指数)を買う権利や売る権利を売買しています。そのため、そのオプション価格には、将来の価格変動幅の予想値が含まれています。

これを“インプライドボラティリティ”と言います。VIX指数はこの投資家が予想している変動幅を指数化したものです。

VIX指数はなぜ上昇、下落するのか?

多くの投資家(特に、機関投資家)は相場に対して必ずヘッジ取引と呼ばれる保険的な取引を行っています。

そのヘッジとして多用されるのがオプション取引です。たとえば、将来日経平均が下がるリスクが高い(雲行きが怪しい)と思ったら、日経平均を○○円で××個 売る権利を買います。こうしておけば、万が一株価が下落したときでもオプション取引によって一種の保険が効くわけです。

これらのオプション価格も、株と同じように買いたい人が増えればオプション価格は上昇します。価格が上昇する=インプライドボラティリティが上昇=VIX指数が上昇というわけです。

結局のところ、多くの投資かが売る権利を求める状況というのは株価が下落局面に達しているときなので、VIX指数の上昇=株価下落ともいえるわけです。

なので、VIX指数は多くの場合、先行指標ではなく、一致指標になります。

VIX指数に投資をすることもできる?

ちなみに、このVIX指数に投資をすることもできます。

実際に売買することができるのは、VIX指数そのものではなく、“VIX短期先物指数”という指数になります。先物取引として取引されています。また、これらの先物を利用したETF(ETN)も存在します。

多くの投資家の方にとってはVIX投資とえば、このETF(ETN)を使った投資が一般的だといえるでしょう。

長期投資には向かないVIXのETF投資

リスクが高まった時に上昇するという性質があるなら買っておけばいいんじゃないの?と思う方もいらっしゃるかもしれません。たしかに、VIX指数に100%連動する商品があるならアリだと思います。

でも、実際に投資できる商品はVIXではなく、VIX短期先物指数です。

何が違うのか?っていうと期限があるのです。VIX短期先物指数は〇か月後のVIX指数を取引するというものです。なにで期限が来たらそこで終わりです。なのでETFは限月(決済期限)が近くなってくると期近のVIX指数先物を売って、より期限の長いVIX指数先物を買います。

この取引が同時に行われる場合、期近よりも期先の先物の方が価格が高いです。1週間後よりも1か月後の方が不確実性は高いですよね?その分先物価格も高くなるわけです。詳しくは“コンタンゴ”で検索してください。

つまり、VIXのETFは限月の乗り換えをするたびに、限月ごとのコスト差分を負担し続けることになるわけです。つまり、VIX先物指数に投資をするETFは長期的に運用すればするほど価格が下がるという仕組みになるわけです。

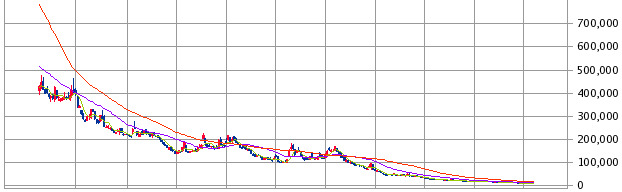

<例・VIX短期指数先物 1552>

(チャートの画像は「SBI証券」より)

実際に見たほうがわかりやすいと思います。

上記はVIX短期指数先物に連動するETFです。ところどころ、相場が不安定になったところでは吹いていますが、全体的には右肩下がりになります。前述のように限月ごとのコストを負担しているからですね。

じゃあ、VIX指数を空売りすれば儲かるんじゃないの?

理屈上はそうですね。実際に、そういったことを目的としたETNもあります。ちなみにETNはETFと似ていますが、原資産の裏付けがない証券となります。発行体の信用リスクがある商品ですが、以下で紹介する暴落とは直接の関係ありません。

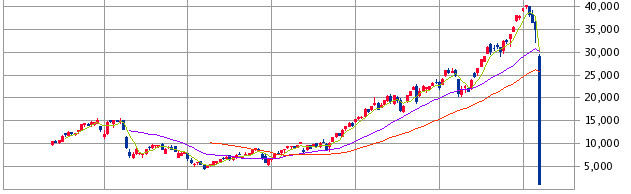

<S&P500VIXインバースETN(XIV) 2049>

(チャートの画像は「SBI証券」より)

(チャートの画像は「SBI証券」より)

インバースETNってのは値動きが逆になるように作ったものです。いわゆるVIXをショートするためのETNですね。

なので、VIX指数(先物)を空売りしているような商品となります。相場があれたタイミングで下落する局面もありますが、基本的に上昇を続けています。2017年1月は15,000円くらいだったのが、今年の1月下旬には40,000円に到達しています。

きれいな右肩上がりですね。20018年最後を除けば……。

相場に大きな変動が無ければある程度右肩上がりで行くんです。ただ、一度崩れてしまうとこうなっちゃうリスクがあるんです。ちなみに、この2049については“前日の20%以下の値段を付けたら即償還”という早期償還条項(いわゆる、即死条項)が適用されることで、2018年2月7日より整理銘柄となり同月19日をもって上場廃止、4月2日に償還されます。償還価格は1,144円です。

ちなみに、前日終値は29,400円でして、直近1か月の高値は40,000円を超えておりましたので、95%以上価値が落ちてしまったとということになります。ちなみに、米国時間の相場下落の出来事なので、日本の2049を保有していた方は、なすすべもなく、いきなりの直下となりました。

当該 ETN の対象指数である「 S&P500 VIX 短期先物インバース日次指数 」 (以下、「当該指数」 ) の米国市場に おけ る 日中 の 値 (終値 を含む ) が 、 その前日 の 当該指数値 の 終値 の 20 %以下となった場合、 当該 ETN はそれが実現した 日(「早期終了日」) の 10 営業日後の日に 早期償還されます。 2 月 5 日に当該指数値 が 、 2 月 2 日の当該指数の終値 1,342,587.30 の 20 %に相当する 268,517.46 以下に下落したため 、早期償還されることとなりました

ちなみに、日本証券取引所のETN投資のリスクにも書かれています。

ETNは、価格が特定の指標に連動することを保証する債券(指数連動債)であり、償還期日を迎えると償還されます。また、指標値の急落等、一定の条件を満たすことにより早期償還される場合があります。 詳細は、有価証券届出書等の法定開示書類にてご確認ください。

こんな感じで、VIX投資ってのは実際のところはかなり難しいです。買いはコストのかかるリスクヘッジであり、売りは通常時はいいけど、コツコツドカン的なやられ方をするリスクがある運用だということになります。

なんでこんなに下がったの?

そもそもVIX関連のETNはVIXの先物市場であり、また、大元(?)は指数オプション取引なわけです。VIXのインバース指数は大幅に下げましたが、逆にVIX指数は90%以上値上がりしているわけです。このあたりって、コツコツドカンがすごいマーケットなので、完全にプロ向けです。

もしかしたら、2049の発行体がズルして(詐欺して)こんな価格で償還されたって思っている方もいるかもしれないので念のため。

一方で日本のETNなので、米国マーケットが崩壊する中、指をくわえてみるしかないってのは、これだけリスクが高い指数に投資する割には厳しいものはあったといえそうですが・・・・・・。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。