住宅ローンの繰上返済。期間短縮型と返済額軽減型の特徴とメリット、デメリット

繰上返済には「期間短縮型」と「返済額軽減型」という二種類の方法があります。これらは、繰上返済する元本をどのように減らすのかという違いです。どちらを選択するのか?ということによって住宅ローン全体で見た総利息負担額は変わってきます。

繰上返済には「期間短縮型」と「返済額軽減型」という二種類の方法があります。これらは、繰上返済する元本をどのように減らすのかという違いです。どちらを選択するのか?ということによって住宅ローン全体で見た総利息負担額は変わってきます。

それぞれの違いと特徴を理解してあなたに合った繰上返済方法を活用してください。

そもそも繰上返済とは何か?

繰上返済とは、住宅ローンの返済を「繰上」して行うことです。本来の支払いよりも繰上してローンを返済することによって、返済額分の住宅ローン金利負担を軽減することができます。

その繰上返済にはタイプ別に「期間短縮型」と「返済額軽減型」というタイプが存在します。住宅ローンでは、どちらかを利用者が自由に選択できるようになっていますが、片方しか認めていない住宅ローンもあります。

なお、一般的に繰り上げ返済として選ばれることが多いのは「期間短縮型」というタイプの繰り上げ返済パターンです。

利息負担総額の軽減を目的とするなら期間短縮型がおすすめ

まず、住宅ローン全体における総利息負担を抑えるのが目的であれば「期間短縮型」の繰上返済がオススメです。期間短縮型の繰上返済は、単純に繰上返済の期間を一定期間短縮するタイプの返済方法です。

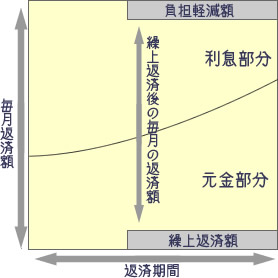

左の図は、右軸に返済期間、縦軸に毎月の返済額を示したものです。また、月々の部分は借金の残債を減らす「元本部分」と残りの借金に対する「利息部分」となっています。

左の図は、右軸に返済期間、縦軸に毎月の返済額を示したものです。また、月々の部分は借金の残債を減らす「元本部分」と残りの借金に対する「利息部分」となっています。

期間短縮型の繰上返済の場合は、グレーの部分を繰上返済したものです(正確には、グレーの部分のうちの元本部分。)

これによって、総返済額のうち、グレーの上部分(利息部分)の負担がなくなることになります。

この部分が期間短縮型によって得られる経済的メリットです。また、住宅ローンの残りの返済期間も短縮されます。期間短縮型の繰上返済の特徴として、早期に行うほど利息軽減効果が高いという点にも注目です。

図の月々の返済のうち、返済の開始時点では、月々の返済のうち多くの部分が利息相当となっているのに対して、後になるほど、多くの部分が元金部分となっています。

これは住宅ローンの特徴であり、返済当初は返済のうち大きな部分を利息返済が占めており、後になるほど元金部分が大きくなるのです。

そのため、期間短縮型の繰上返済を最初の方に行うとそれだけ利息軽減効果もたかくなるのです。

期間短縮型の繰り上げ返済が向いている人

基本的に住宅ローンを長期で借りておいて、ガンガン繰り上げ返済をして早く完済していきたい!という人は期間短縮型向きです。

あくまでも、住宅ローンという負債に対する利息負担を小さくすることに向いているからです。

将来の返済を安定化したいなら返済額軽減型がおすすめ

返済額軽減型の繰上返済は、総支払い回数(返済期間)は従来のままにして、その代わり繰上返済した分、次の支払いから毎月の住宅ローン返済額を軽減するというタイプの繰上返済です。

左の図は返済額軽減型の繰上返済実施のイメージです。先ほどと同様に、右軸が返済期間、縦軸が毎月の住宅ローン返済額となります。

左の図は返済額軽減型の繰上返済実施のイメージです。先ほどと同様に、右軸が返済期間、縦軸が毎月の住宅ローン返済額となります。

返済額軽減型と比較するとグレーの部分が横長になっているのが分かるかと思います。

下の「繰上返済額」が繰上返済した金額で、上の「負担軽減額」が繰上返済によってもたらされる負担軽減額となります。

この図の通り、返済額軽減型の繰上返済を行った場合、返済期間は従来どおり変わりありませんが、繰上返済実施後の毎月の返済額がグレーの部分が無くなった分少なくなります。

返済額軽減型の繰上返済のメリットは、繰上返済を実施することによって以後の住宅ローンの毎月の返済額を抑えることができるという点です。一方で、期間短縮型ほどの利息軽減効果を得ることは難しいです。

返済額軽減型の繰り上げ返済が向いている人

今はまとまった資金(繰り上げ返済の資金)があるけれども、将来的な収入の増が見込めない場合にはこちらを選択するべきでしょう。

たとえば、今は共働きで収入はあるけれども家族計画では今後子どもができて妻は正社員からパートに切り替わる予定で家計収入が増えると予想しにくい場合などがあります。

こうした場合は夫婦で稼げるうちは返済額軽減型の繰り上げ返済をして将来の負担を小さくしておくというのも有効な戦略といえそうです。

どちらの繰上返済方法にも一長一短がある

上記の通り、繰り上げ返済の期間短縮型、返済額軽減型にはメリット、デメリットがあります。

単純な利息軽減効果だけでなく、ご自分の将来の収入についての見積もりや人生計画における住宅ローン完済時期の予定なども考えたうえで自分に合ったほうを選択するようにしましょう。

たとえば、仮に35歳の時に35年ローンでマイホームを購入した場合、そのままの返済では完済時の年齢は70歳になってしまいます。定年を65歳とするとそれまでには住宅ローンは完済しておきたいものですよね。

となるとやはり期間短縮型の繰り上げ返済がお勧めといえそうです。

一方で、収入が不安定な方で、まとまったお金が入ったけど、今後も安定しているわけではないというケース。こうしたケースでは期間短縮型を利用するよりも返済額軽減型を利用して月々のローン返済額を小さくすれば、それだけ毎月の固定費が下がることで、月々の生活をより安定させることができるようになるでしょう。

このように、皆様の生活状況に合わせた住宅ローンの繰り上げ返済を利用するようにしましょう。

以上、繰上返済における期間短縮型と返済額軽減型。それぞれの特徴とメリット、デメリットを紹介しました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。