FXのスワップポイント鞘取り運用(両建て投資)のやり方とメリット、デメリット

FXというとハイリスクな外貨取引というイメージが強いですが、そんなFX取引でも地味にコツコツと収益を得る方法があります。

それがFXにおけるスワップポイントの鞘取りです。FX取引業者によるスワップポイントの差を利用する鞘取り(さやとり)です。少し面倒なところもありますが、慣れてしまえば、ほぼノーリスクで収益を上げることができます。

今回はそんなFXスワップポイント(スワップ金利) の鞘取り(アービトラージ)投資術を紹介していきます。

そもそもスワップポイントとは何か?

スワップポイントの鞘取りの説明をする前に、そもそものスワップポイント(スワップ金利)とは何か?ということを説明します。

ここをしっかり理解しておかないと、鞘取りの説明も難しくなりますので……。また、FX取引って何?という方はまず先に基礎知識を身に着けておく必要があります。以下の記事をご一読ください。

[bloglink url=”https://money-lifehack.com/bank/4818″]

スワップ金利の仕組みと計算方法

さて、FXにおけるスワップ(スワップ金利)というのは通貨ペア間における金利の交換です。

たとえば、ドル円の通貨ペアを買う(ロング)する場合は、「円を売ってドルを買うポジション」を持っているという事になります。

FX取引は差金決済なので実際にはお金は払っていませんが、それをしていることによる発生する金利差の調整が行われます。これがスワップです。

計算を簡略化するため日本円の金利は1%、米ドルの金利は3%だとしましょう。また、1ドル=100円だとします。

これで1枚(1万ドル)のドル円を買ったとしましょう。円を売ってドルを買っているわけなので、「日本円の金利を支払、米ドルの金利を受け取る」というスワップ金利のやり取りが必要になります。

- 日本円:100万円×1%÷365=27.40円/日

- 米ドル:100万円×3%÷365=81.19円/日

1日当たりのスワップ金利=81.19円-27.40円=53.79円

となります。今回は買った通貨の金利の方が高いので、このポジションを持っている場合はスワップ金利を受け取ります。一方でドル円をショートした場合は逆に支払うことになります。

スワップポイントを受け取るだけの投資はリスクが高い?

スワップポイント(金利)は前述のように金利差がプラスであれば、毎日ずっと受け取ることができます。

前述の通りであれば一日あたり1枚で約50円のスワップ金利を受け取ることができるわけで年間にすれば18,250円になります。

一方でFX取引は為替レートの変動による影響を受けてしまいます。

[bloglink url=”https://money-lifehack.com/asset-management/13931″]

前述の例だと1日約50円のスワップ金利を受け取るには、1枚=1万ドルです。仮に為替が2円円高方向に進めば損失は2万円です。為替は時に大きく変動することもあるので、スワップポイント(金利)を受け取るインカム投資は相場の急変に弱いというリスクがあります。

スワップポイント(金利)の鞘取りとは何か?

そんなスワップ投資の為替変動のリスクを抑えた投資がスワップ金利の鞘取りです。アービトラージとも呼ばれる取引方法です。

前述のスワップポイント(金利)は実は業者によって提示されている金額が異なります。その上、近年のFX取引業者の競争激化によってスワップポイントのスプレッドもかなり狭くなっています。

そして、業者によってもこのスワップ金利は異なるのです。

同じ通貨ペアを買い+売りでスワポのサヤが抜ける

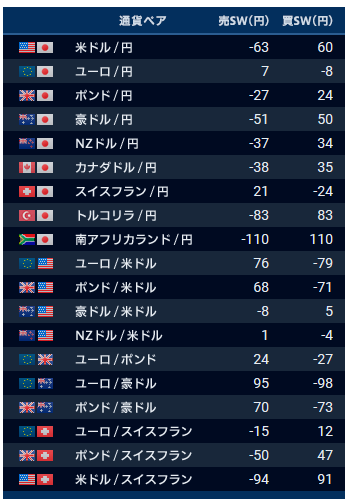

論より証拠です。以下をご覧ください(2018年7月12日現在)。

これはGMOクリック証券FXネオの通貨ペアごとのスワップポイントです。SW(スワップ)ですね。これだとドル円をロングした場合、60円を受け取れるという事になります。

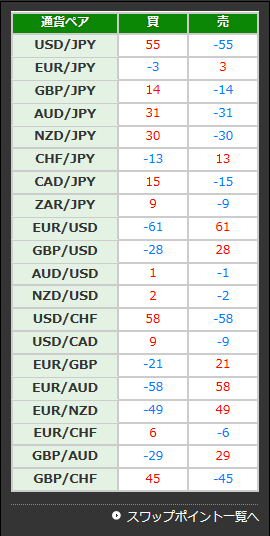

つづいては、GMOクリック証券と同じくFX取引業者の大手であるDMM.com証券のFXです。ドル円(USD/JPY)をショート(空売り)した場合、スワップポイントは支払となり-55円となっています。

- GMOクリック証券の買いスワップ金利:60円@1枚

- DMM.com証券の売りスワップ金利:-55円@1枚

差額:1枚当たり5円の金利収入

となるわけです。買いと売りを同時に行えば、為替レートが円高に進もうが、円安に進もうがトータルではプラマイゼロになります。なので、為替レートに対して投資は完全に中立となったうえで、スワップ金利のサヤ抜きができるというわけです。

上記は1枚当たり5円の収入ですが、100枚なら1日500円になり、年間で18万円ほどの利益がでる計算となります。

スワップポイント(金利)の鞘取りのリスク、デメリット

この投資方法を実践する上でのリスクはあるのでしょうか?

- 投資資金が潤沢に必要で効率が悪い

- 枚数を増やすと、損する側で強制決済される恐れ

- 金利水準のチェックが必要

投資資金が潤沢に必要で効率が悪い

このスワップ金利の鞘取り投資は投資資金がある程度まとまった金額で必要になります。買いと売りの両建てが必要になる上、受け取れるスワップ金利も事業者ごとの差でしかありません。まとまった収益を考えると、資金がそれなりに必要になります。

仮にドル円で1枚のポジションを立てるにあたって5万円の証拠金が必要になるとしましょう。買いポジ、売りポジの両建てをするには1枚あたり10万円の資金が必要です。

この10万円の資金に対して1日当たり5円の収入という事になります。年間1,825円です。1年あたりの利回りは1.825%となります。

為替リスク(価格変動リスク)を負わず、ほぼノーリスクでこれだけなら十分ともいえますが、もっと高い利回りで運用できる自信がある人には向かないかもしれません。

枚数を増やすと、損する側で強制決済される恐れ

もう一つ抑えておきたいのは、効率を求めて建玉数を増やすと相場の急変時に強制ロスカットされるリスクがあるという点です。

FX取引業者では含み損が大きくなり、証拠金維持率が一定を下回るとFXのポジションが強制的に解除される強制ロスカットが行われる場合があります。

十分な現金を入れておき、レバレッジを適正にしていればいいのですが、上限ギリギリのような運用をするとそのような急変時にロスカットされる可能性があります。

金利水準のチェックや資金の移動が必要

スワップ金利は固定ではありません。金利の鞘取り(アービトラージ)を実施するのであれば、「買い金利>売り金利」の状態を維持する必要があります。基本的には放置でいいものの、スワップ金利の動向くらいはチェックしておく必要があります。

また、資金の移動(または追加)も必要になります。

スワップ金利を支払う方の口座は、残高が日々少しずつ下がっていくことになります。放置していると残高が減るので時々入金してやる必要があるわけです。

また、極端な為替レートの変動があると、含み損が大きくなる口座が出てくるのでそういったケースでも追加の入金が必要になります。ただ、もう片方の口座は含み益が出ているのでトータルでは損にはなりません。

スワップ金利の鞘取りに優れたFX取引業者 金利アビトラ最強のLIGHT FXが爆誕

2023年現在、金利アビトラにおいて最強なのはLIGHT FXですね。

こちら「通常」と「LIGHT」という二つのコースがあり、それぞれ利用できます。特徴としてはスワップ金利が異なっておりLIGHT>通常となっています。

そのため、LIGHTコースでロング、そして通常コースでショートをすれば金利アビトラが完成します。

[bloglink url=”https://money-lifehack.com/question/many-knowledge/18681″]

上記記事で詳しく解説しています。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。