住宅ローン減税(住宅ローン控除)の仕組みや申告の方法、活用方法のまとめ

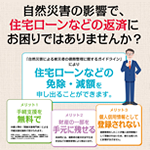

住宅ローン減税(住宅ローン控除・正確には住宅借入金等特別控除)は住宅の取得を税制面から補助するための制度です。年末の住宅ローン残高に応じて一定の金額を税額控除することができるようになっています。税額控除という仕組み上、減税による影響は非常に大きいです。

住宅ローン減税(住宅ローン控除・正確には住宅借入金等特別控除)は住宅の取得を税制面から補助するための制度です。年末の住宅ローン残高に応じて一定の金額を税額控除することができるようになっています。税額控除という仕組み上、減税による影響は非常に大きいです。

今回はそんな住宅ローン減税の基本的な仕組みはもちろん、どのような形で住宅ローン減税を活用するべきかを紹介していきます。

住宅ローン減税とは?

住宅ローン減税は住宅を借金(ローン)を利用して取得する場合に、取得者の金利負担軽減を目的とした税制優遇措置です。

年末の住宅ローン残高あるいは住宅取得価格のいずれか少ない方の金額(通常はローン残高)の1%分が10年間にわたって所得税の金額から差し引かれます(税額控除)。

減税額は平成26年4月 ~平成31年6月までは上限4000万円※(控除額はその1%の最大40万円)となっています。10年間の控除が可能なので最大400万円が減税されることになります。

あくまでも年末のローン残高の1%となるので、ローン返済によって残高が減るとその分、減税額も小さくなります。

※認定長期優良住宅や認定低炭素住宅の場合は上限が5000万円にアップ

原則として減税は「所得税」から行われますが、所得税だけでは控除できない場合には住民税からの減税されますが、前年課税所得の7%(上限13.65万円)までという制限があります。

住宅ローン減税は初年度は確定申告が必要になりますが、2年目以降であれば勤務先の年末調整を利用して減税の手続きをすることが可能です。

参考:年末調整の控除の種類と必要書類

ローン残高の1%という高い率が税額控除

住宅ローン減税は住宅取得者の金利負担軽減を目的としてローン残高の1%を税額控除という形で還付されます。

年末に3000万円のローン残高があれば30万円、2000万円なら20万円が減税額となります。かんたんですね。

ちなみに2016年1月末に行われた日銀によるマイナス金利政策によって住宅ローン金利は大きく低下しています。極論ですが1%以下の住宅ローン金利でローンを借りている方は返済しないほうがむしろお得ということになります。

[bloglink url=”https://money-lifehack.com/tax/2511″]

この状態だと払うローン金利(利息)よりも住宅ローン減税による還付の方が大きくなります。結果として表面金利は発生していても、現在の状況は住宅ローンの事実上のマイナス金利が発生しているといえます。

つまり、住宅ローンを借りないで家を買うよりも借りて家を買う方がお得になるわけです。キャッシュ(現金)で住宅ローンを変えるという方もできるだけ住宅ローンを組んで家を買う方がお得ということになるわけです(そういう方は、住宅ローン控除終了(10年後)やローン金利が上昇した時に繰上返済すればOK)。

所得が少ない場合には減税分が無駄になるケースも

注意したいのはこの制度はあくまでも「減税」であるという点です。キャッシュバックするような補助金制度ではありません。あくまでも今年払った税金から払い戻すという仕組みになっています。

[bloglink url=”https://money-lifehack.com/tax/5978″]

そのため、減税の対象となる所得税・住民税の金額が小さい場合には減税の効果が減少することになります。

たとえば、年収400万円で配偶者(専業主婦)、未就学児童が2人いる家庭を想定してみます(その他の控除は特別なし)。この場合の課税所得は190万円(住民税上は200万円)となり所得税額は95,000円、住民税は200,000円となります。

住宅ローン減税として上記税額から控除可能なのは所得税の9.5万円と住民税からの控除上限額となる13.65万円の合計である23.15万円までということになります。

仮に年末に3000万円の住宅ローン残高がある場合、減税可能なのはその1%の30万円となりますが、税額控除(減税)可能な税金が23.15万円しかないので、その金額が減税額となります。

言い方は悪いかもしれませんが、高収入な方ほど払っている所得税・住民税が大きいため、住宅ローン減税の効果を多いに発揮することができますが、年収が低い方はこうした減税の恩恵を受けられる範囲が小さくなります。

年収別の住宅ローン控除可能金額のシミュレーション

夫婦で妻は専業主婦。子どもは16歳未満と仮定。扶養家族の有無、生命保険などへの加入や確定拠出年金などへの加入などによって控除金額が変動するため実際とは異なる可能性があります。あくまでも一例としてご参照ください。

300万円:58,000+91,700円=14.97万円(1497万円以下)

400万円:95,000円+136,500円=23.15万円(2315万円以下)

500万円:172,500円+136,500円=30.9万円(3090万円以下)

600万円:272,500円+136,500円=40万円(上限到達)

中古住宅や増改築でも住宅ローン減税は利用可能

住宅ローン減税は新築住宅を取得する時だけでなく、中古住宅を取得する場合も対象になります。

さらに、増改築・一定以上のリフォームなども100万円以上の工事費は住宅ローン減税の対象となります。

ただし、省エネ・バリアフリーリフォーム等の場合はリフォーム減税などの他の減税が利用できる場合があり、そちらの方が有利になる可能性もあります。両方を重複して使うことはできないので

住宅ローン減税は、新築住宅だけでなく中古住宅も対象となります。また、増築や一定規模以上の修繕・模様替え、省エネ・バリアフリー改修なども100万円以上の工事費の場合は、住宅ローン減税の対象となります。ただし、省エネやバリアフリーの場合は、別のリフォーム減税(特定増改築等住宅借入金等特別控除)の方が有利な場合がありますので、よくご確認ください。(リフォーム減税との重複利用はできません。)

条件を満たせば一生涯に何度でも利用可能だけど

住宅ローン減税は一生に一度の利用しかできないわけではありません。

そのタイミングごとに条件が異なる場合もありますが、条件を満たしていれば何度でも利用することができます。

ただし、この住宅ローン減税(正しくは、住宅借入金等特別控除)はその時々で制度内容が大きく変わっています。景気対策の一環(不動産市況対策)などとして制度が拡充されたり縮小されたりすることがあります。

恒久的な対策と言うわけではないのでご注意ください。

現状のマイナス金利導入後の金利情勢を考えると、住宅ローンを組む方が現金で買うよりも断然お得という状況になっています。住宅購入を検討しているというのであれば、この制度は100%活用していきたい制度です。

しっかりと内容を勉強して住宅購入に役立ててください。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。