地銀、ゆうちょ銀行が取り組む、銀行Payとは何か?口座連携のQRコード決済のメリット、デメリット

キャッシュレスが声高に叫ばれていますが、そうした中で地方銀行(地銀)を中心としたキャッシュレス決済である「銀行Pay」というサービスが登場しています。

キャッシュレスが声高に叫ばれていますが、そうした中で地方銀行(地銀)を中心としたキャッシュレス決済である「銀行Pay」というサービスが登場しています。

2018年には横浜銀行の「はまペイ」、福岡銀行の「Yoka!Pay」がスタートしており、2019年にはゆうちょ銀行が「ゆうちょPay」、りそな銀行の「りそなPay」というサービスを導入します。地銀や、ゆうちょ銀行が実施するキャッシュレスサービスなのですが、実際にはどんなサービスになるのでしょうか?

乱立する○○ペイですが、ゆうちょ銀行や地方銀行、都市銀行がプラットフォーマーとなるキャッシュレス(QRコード決済)の特徴やメリット、デメリットについてまとめていきます。

銀行Payとは何か?

なんちゃらペイが次から次へと登場しています。銀行PayはGMOペイメントゲートウェイが提供するスマートフォンアプリを利用したQRコード決済プラットフォームです。

なんちゃらペイが次から次へと登場しています。銀行PayはGMOペイメントゲートウェイが提供するスマートフォンアプリを利用したQRコード決済プラットフォームです。

スマホアプリを通じた決済サービスで、各銀行が提供するアプリを使って加盟店でのお買い物に利用できます。買い物代金の決済は即時銀行口座からの引き落としです。

仕組み的にはデビットカードのシステムをアプリ決済に落とし込んだようなサービスとなっています。

将来的には「キャッシュアウトサービス(現金引き出し)」にも対応する予定なのだそうです。現在は以下の銀行が参加、または参加表明をしています。全国的な店舗網をもつ、ゆうちょ銀行(ゆうちょPay)は2019年にサービスを開始する予定です。

- 横浜銀行「はまPay」

- 福岡銀行「Yoka!Pay(よかペイ)」

- 熊本銀行「Yoka!Pay」

- 親和銀行「Yoka!Pay)」

- ゆうちょ銀行「ゆうちょPay」

- りそな銀行「りそなPay」

- 埼玉りそな銀行「りそなPay」

- 近畿大阪銀行「りそなPay」

はまPay、Yoka!Pay、ゆうちょPayの違いはあるの?

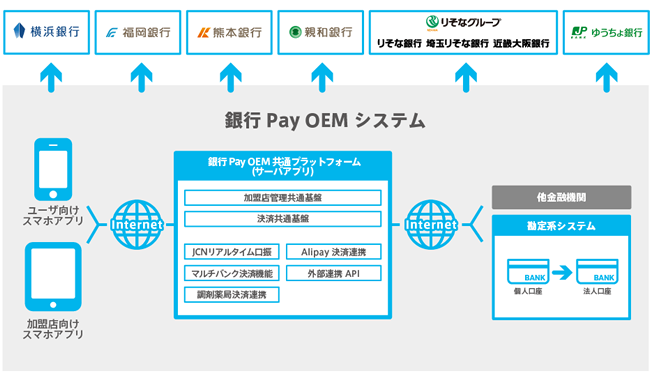

いずれも別々のアプリ決済になりますが、基幹システムはGMOペイメントゲートウェイが提供している銀行Pay OEMシステムを利用しており同じです。

利用者向け、加盟店向けアプリも大元となるものアプリを同社が提供しており、それを各銀行はそれぞれの銀行向けにデザイン等をアレンジして提供する形になります。

そのため、使い勝手もほぼ同じになっているようですので、はまPay、Yoka!Pay、ゆうちょPayの違いというのは、どの銀行口座から支払い代金(決済額)を引き落としするか?という考えでよいと思います。

銀行Payの加盟店は相互利用可能

銀行Payのメリットは加盟店での相互利用が可能なことにあります。たとえば、横浜銀行は、はまPayに対応する加盟店(お店)を開拓していくわけですが、Yoka!PayやゆうちょPayの利用者が、はまPayの加盟店で決済をすることが可能になります。

横浜銀行や福岡銀行などの地方銀行は、それぞれの地方では影響力はありますが、その地域だけです。それぞれの地域にいる地銀が

イメージとしては交通系ICカードと似たようなものですね。福岡のnimoca(西鉄)を使ってSuica(JR東)の電車に乗車することができるといった感じです。

ユーザーは銀行Payを使う価値がある?

銀行口座直結の決済サービスなので、クレジットカードのような利用審査がないというのはメリットといえそうです。アプリ上では、加盟店のクーポンが受け取れたり、利用でスタンプが貯まるなどの会員カード機能としての特徴も併せ持っています。

一方で、現時点ではユーザーに対する決済額に対するポイント還元などの仕組みは用意されていません。

なので、お得にお買い物をするという視点からみれば、銀行Payよりも還元率の高いクレジットカードやデビットカード、電子マネーなどを利用するほうがお得という事になります。

[bloglink url=”https://money-lifehack.com/creditcard/5662″]

[bloglink url=”https://money-lifehack.com/creditcard/debit/14319″]

また、現段階では加盟店が少ないという点もデメリットといえそうです。ユーザーが使いたくなるインセンティブと加盟店開拓の両輪をうまく進めていけるかが銀行Pay普及のカギになると思います。

銀行Payの仕組みは地銀やゆうちょ銀行の収益源となるか?

銀行Payという仕組みは、キャッシュレス化が進む中において、地方銀行それを収益化に結び付けることができる可能性がある案件だと思います。

従来のクレジットカードの場合、多くの既得権益を持つプレイヤーが存在しています。

- 国際ブランド(JCB/VISA/MasterCard)

- アクワイアラ(加盟店契約会社・三井住友カードなど)

- イシュア(カード発行会社・三井住友カードなど)

- CAFIS / JCN(国内クレカのオンラインシステム)

[bloglink url=”https://money-lifehack.com/creditcard/6002″]

こうした中で決済手数料を分け合っており、銀行は蚊帳の外にいます。銀行系のクレジットカード子会社もありますが、活躍できている会社は多くない印象です。

ところが銀行Payの場合、銀行がアクワイアラ・イシュア的な立場となることができ、加盟店手数料(決済手数料)などを受け取れる立場となります。

また、同時に顧客の決済情報にも触れることができるため、様々なマーケティングに活かすこともできます。

銀行Payの普及には加盟店開拓と利用者に対する利便性や使うメリットの提示を提供していく必要がありますが、うまく普及させることができたら、キャッシュレス化社会において銀行や地銀の存在感を高めることができるようになるかもしれませんね。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。