個人年金と税金。生命保険料控除が利用でき年末調整、確定申告で税金が戻ってくる

個人年金に加入して保険料を支払うと、生命保険料控除(個人年金保険料控除)という所得税(住民税)における所得控除を受けることができます。支払った年金保険料の一部を所得から控除することができるため、その分、税金を安くすることができます。サラリーマンの場合は年末調整で対応することができ、そのほかの人は確定申告をすることで税金が安くできます。

個人年金に加入して保険料を支払うと、生命保険料控除(個人年金保険料控除)という所得税(住民税)における所得控除を受けることができます。支払った年金保険料の一部を所得から控除することができるため、その分、税金を安くすることができます。サラリーマンの場合は年末調整で対応することができ、そのほかの人は確定申告をすることで税金が安くできます。

今回はそんな個人年金の保険料控除の仕組みや、控除を受けるための条件等の注意点、節税効果の影響について紹介していきたいと思います。

個人年金保険料控除の基本

個人年金に加入した場合、支払った年金保険料の一部または全部が所得控除されます。

これは生命保険料控除の一種で、条件を満たした個人年金が対象となります。なお、生命保険両工場は平成24年1月1日より控除の内容が変わっています。ここでは断りがない限り、新契約(平成24年1月1日以降契約)について説明します。

生命保険料控除の3つの種類と控除される保険料

新契約における生命保険料控除は

- 生命保険料控除

- 介護医療保険控除

- 個人年金保険料控除

の3つに分かれています。今回説明する個人年金については(3)の個人年金保険料控除が該当することになります。控除される金額は以下の表のようになります。

なお、所得税、住民税でそれぞれ計算が異なります。

| 年間(1月1日~12月31日)の保険料 | 保険料控除額(所得税) |

|---|---|

| 2万円まで | 全額 |

| 20,001円~40,000円 | 保険料×50%+10,000円 |

| 40,001円~80,000円 | 保険料×25%+20,000円 |

| 8万円超 | 4万円 |

| 年間(1月1日~12月31日)の保険料 | 保険料控除額(住民税) |

|---|---|

| 12,000円まで | 全額 |

| 12,001円~32,000円 | 保険料×50%+6,000円 |

| 32,001円~56,000円 | 保険料×25%+14,000円 |

| 5万6000円超 | 28,000円 |

どちらにも共通していますが、支払保険料が小額であるほど所得控除の割合は大きくなっています。

所得税の場合、2万円以下なら100%、4万円以下なら75%~100%未満、8万円以下なら50%~75%未満、それ以上なら4万円÷保険料で控除額は50%未満ということになります。

この辺りの税制上の優遇は大きいものの、おなじ任意で加入できる個人型確定拠出年金(iDeCo)の方がより節税効果は高いです。

[bloglink url=”https://money-lifehack.com/asset-management/1348″]

個人年金控除(所得控除)の税効果・節税効果

実際に、上記の節税効果はどの程度なのでしょうか?

まず、税制上の控除には所得控除と税額控除の2種類があります。所得控除は税金を計算する所得自体を減らすもの。税額控除は計算後の税金を減らすものです。詳しくは以下の記事で説明しています。

[bloglink url=”https://money-lifehack.com/tax/5978″]

さて、今回の個人年金控除は所得控除であるため、所得を小さくできます。

日本の所得税は以下のように計算されます。

(所得-所得控除)×税率=税金

そのため、個人年金控除による節税効果は「所得控除額×税率=節税額」となるわけです。

たとえば、年間に5万円の保険料を払っている人で所得税率が20%、住民税率が10%の人は以下の節税効果があります。

所得控除額(所得税):5万円×25%+20,000円=32,500円

所得控除額(住民税):5万円×25%+14,000円=26,500円

32,500円×20%(所得税率)=6,500円

26,500円×10%(住民税率)=2,650円

上記合計の9,150円分だけ税金が安くなるということになります。もともと5万円の保険料を払っているわけですから、このケースでは保険料の18.3%分が事実上還付されたということになるわけです。

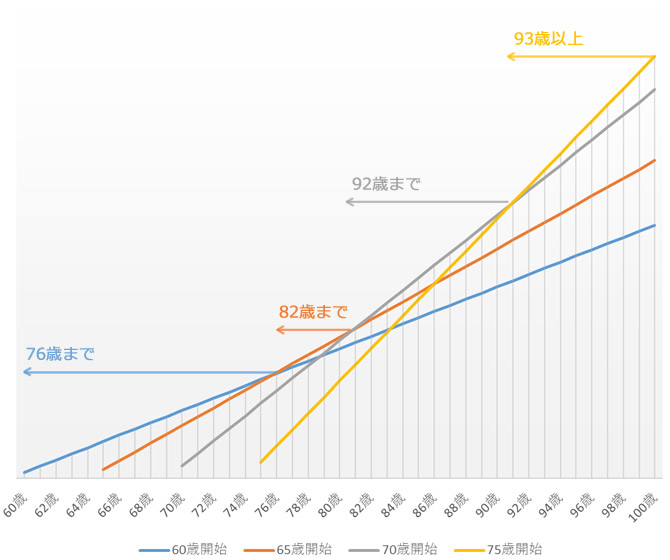

個人年金控除は所得が多い人ほど効果的

前述のように日本の所得税は累進課税で所得が多い人ほど税率が高くなります。税率は所得によって5%、10%、20%、23%、33%、40%、45%となっています(平成27年以降分)。

前項の計算は20%のケースですが、税率が低いと事実上の還付分はより少なく、高いとより多くなります。

5%:4,275円(8.55%)

10%:5,900円(11.8%)

20%:9,150円(18.3%)

23%:10,125円(20.25%)

33%:13,375円(26.75%)

40%:15,650円(31.30%)

このため、高所得者ほど控除を活用したほうがお得ということになりますね。

個人年金保険料の控除を受けるための条件

この控除を受けるには以下の通り条件があります。

- 年金の受取人は契約者本人または配偶者であること

- 年金の被保険者と受取人は同一であること

- 保険料払い込み期間は10年以上

- 受け取りが確定年金である場合は、年金の支払開始日は60歳以上、かつ10年以上であること

年金の受取人は契約者本人または配偶者であること

たとえば契約者(保険料を払う人)が夫という場合、その保険金(年金)の受取人は本人か妻(配偶者)でないといけません。ただし、夫が払った年金を妻が受け取る場合、夫から妻に対する贈与として贈与税が課せられます。

よほどの理由がない限りは契約者=受取人としておくべきです。

年金の被保険者と受取人は同一であること

被保険者というのは保障の対象者です。夫が契約者で夫が被保険者かつ受取人、夫が契約者で妻が被保険者かつ受取人というケースで個人年金保険料控除がつかえます。

重複になりますが、後者のケースでは妻に贈与税が発生します。

保険料払い込み期間は10年以上

一時払いのような保険料の支払い方だとだめだということです。たとえば55歳まで年金保険料を支払うという個人年金の場合、46歳以上の人は控除の適用外となります。上記の場合は45歳以下で加入する必要があります。

年金の支払開始日は60歳以上、かつ10年以上であること

これはわかりやすいです。年金の受け取りは60歳以上である必要があるし、年金の受給期間(確定給付期間)は10年以上ないとダメということです。60歳以上でも年金支払期間が5年しかないというような個人年金は控除対象外となるわけです。

個人年金保険料は受取時に課税される?

個人年金保険料控除は保険を支払うときには所得控除の対象となります。

では、受け取るときはどうなのでしょうか?こちら年金で受け取る場合には年金収入は「雑所得」として扱われます。雑所得は収入から必要経費を差し引いたものが該当し、他の所得と合算して課税されます。

個人年金保険の場合は総収入金額(1年あたりの年金額)に対して、払込保険料のうち、今年の年金額に相当する金額を「必要経費」として差し引くことができます。

以下に例を挙げてみましょう。

払い込み保険料の総額:500万円

年金の支給期間:10年間

1年あたりの年金受取金額:60万円(総額600万円)

上記のケースで計算してみます。収入は60万円になりますね。

必要経費は受け取った60万円に対する支払った保険料となります。支払った500万円を年金の総支給見込み額(このケースだと600万円)で割ったものでかけてあげます。

60万円×(500万円÷600万円)=約50万円(必要経費)

60万円(収入)-50万円(必要経費)=10万円(雑所得の額)

個人年金保険の年金受給者の確定申告は必要?

個人年金を受け取っている場合の税金の確定申告はどうなるのでしょうか?

他に収入がない方

→年間38万円以下の雑所得であれば所得ゼロなので申告なし

給料収入がある人

→雑所得が年20万円以内であれば確定申告は不要です。ただし他の理由(医療費控除など)で確定申告をする場合はこの収入分も申告する必要があります。

公的年金収入(個人型確定拠出年金を含む)がある人

→公的年金等の合計額が年400万円以下、かつ、雑所得が年20万円以下であれば確定申告は不要です。ただし他の理由で確定申告をする場合はこの収入分も申告する必要があります。

年金受給者の方で個人年金の受取が小額なら多くの方は申告不要という条件を満たせそうです。

他の運用手段も検討してみよう

ここまで書いて、ちゃぶ台返しいたしますが、老後のために個人年金に入ろうと思うのであれば、民間保険会社の年金だけでなく個人型確定拠出年金(イデコ)も検討するべきです。

それぞれ税制上の取り扱いなどが多少異なりますので、気を付けたいところですが、退職金が超充実した大企業で働いている方を除けば多くの方にとっては個人型確定拠出年金(iDeCo)のほうがお得になると思います。

[bloglink url=”https://money-lifehack.com/insurance/11065″]

以上、個人年金保険に加入したときの税制上のメリットや注意点、年金受給時の税金についてまとめました。

今、一番おすすめのモバイル回線は「楽天モバイル」です。

今は『楽天モバイル』が最強。楽天リンクを使えば通話かけ放題だし、パケットも使い放題で月々3,168円。データ通信をあんまり使わない人は1,078円で回線を維持できます。

さらに、家族と一緒なら110円OFF。

今なら三木谷社長からの特別リンクから回線を作ると、他社からMNPで14,000ポイント。新規契約なら11,000ポイントもらえるぶっ壊れキャンペーン中。