マネーフォワードME(Money Forward)は、家計簿管理と資産管理の両方が一つでできてしまう管理ツールです。パソコンやスマートフォンで利用可能で、利用料などは無料です。いわゆるアグリゲーションツールと呼ばれるもので、複数の金融機関の情報を一元管理することができます。

マネーフォワードME(Money Forward)は、家計簿管理と資産管理の両方が一つでできてしまう管理ツールです。パソコンやスマートフォンで利用可能で、利用料などは無料です。いわゆるアグリゲーションツールと呼ばれるもので、複数の金融機関の情報を一元管理することができます。

これによって資産管理ができるほか、クレジットカード、キャッシュレス決済、銀行口座振替などの履歴を管理していくことで収支管理(家計簿代わり)にも実は活用できたりします。上手く利用すればかなり便利なツールとなります。

今回はこの便利なマネーツールであるマネーフォワードのメリットや使い方などを紹介していきます。

マネーフォワードMEのしくみと特徴

金融機関や金融サービスなどを登録することでその情報をまとめて管理することができるツールです。類似のサービスは多数ありますが、その中でも連携できる金融機関等の数が圧倒的に多いです。

複数の銀行や証券会社に分かれている金融資産の状況のほか、カード会社の利用や銀行の出金履歴などから家計の支出状況も管理することができます。また、各種ポイントや年金などの情報も一元管理できるようになっています。利用はパソコンのほか、スマートフォン(アプリ)が利用可能です。

- 家計簿として手軽に使うこともできるし、詳細な分析も可能

- 多くの銀行、証券会社の金融資産を登録可能。公的年金や401kなども分析可能

- ポイントやマイル(マイレージ)などのポイント資産も管理可能

といったところが挙げられます。以下ではマネーフォワードの強みをもっと詳しく掘り下げていきます。

簡易家計簿としてツカエル!

マネーフォワードは簡易家計簿として使えます。お給料の振込先銀行口座や普段から使っているクレジットカード、電子マネーなどを登録すれば、それぞれの入出金履歴から簡易的な家計簿として使えます。

たとえば、20万円のお給料が入金されればそれは「収入」としてカウントされます。

その上で、ATM出金は「支出」、クレジットカードの利用も当然「支出」として扱われます。このほか、一部のショッピングサイトの利用履歴も登録可能です。

昔の記事で「クレジットカードで赤字拡大の罠」と書きましたが、このマネーフォワードを使えば、クレジットカードで使用したお金も支出としてほぼリアルタイムにカウントすることができるので支出管理が容易となります。

クレジットカードを利用していれば、どこでカードを使ったのかも一発でわかるので、むしろカード払いの方が支出分析に向いています。

また、iPhoneなどのスマートフォンにもアプリを入れておけば、細かい支出情報なども手軽に入力できますので、より細かい家計管理(家計簿作成)をしたいというニーズにもこたえています。

また「ReceReco」というアプリとも連携しており、レシートをスマートフォンカメラで撮影することで自動的に家計簿登録をしてくれるという機能も付いております。

わざわざ、家計支出を記録しなくても「簡単な家計簿ならマネーフォワードで何もしなくてもつくられる」また「しっかりと家計簿をつけたいというニーズにも十分に応えている」いうのは、家計簿アプリとして相当秀逸なソフトといえます。

貯金や資産管理ツールとしてツカエル!

マネーフォワードでは登録した銀行、証券、FX、年金など金融情報を自動で取得。

取得した情報を円グラフや推移を棒グラフなどでも表示することができます。これを見ることで資産配分の状況を確認することもできます。

また、複数の証券会社で株を持っている場合はそれぞれの銘柄などもまとめて損益表示が可能です。年金などの受給見込み額なども「iDeCo(個人型確定拠出年金)」はもちろん、「ねんきんネット」を通じて公的年金の情報も含めて確認することができます。

また、負債がある場合はその負債状況も入力可能で、家計のバランスシートなども作ることができます。

個別の株式保有状況も一元管理できます。複数の証券会社で株式を保有している場合でもそれぞれを個別管理・合算管理が可能となります。目的別に証券会社を利用するという場合でも上手に活用できます。

もはや現金と同じ?ポイントやマイルも管理出来てツカエル!

また、ポイントやマイル(マイレージ)も管理できます。

最近はTポイントやPontaポイント、楽天ポイント、dポイントといったような共通ポイントを中心に、それぞれがより現金に近くなってきています。あくまでもオマケであったポイントが、ほぼ現金のような使われ方をする時代になってきています。

私も色々なポイントを貯めていますし、その金銭的価値も数年前と比べると格段に大きくなりました。その一方でポイントは現金と異なるため、有効期限の問題があります。また、私に万が一のことがあった時の管理問題もあります(一般にポイントは相続できない)。この問題については以下の記事でも紹介しています。

[bloglink url=”https://money-lifehack.com/savings/pointservice/16467″]

そうしたポイント管理や自分に万が一があった時の管理方法としてマネーフォワードは役立ちます。

ログインIDやパスワードを登録して危険じゃないの?

マネーフォワードは金融機関の情報を取得するためにログインIDやパスワードを登録する必要があります。

これってすごく危険な感じがしますよね?

もちろん、それは認識されておりマネーフォワードはすべてのデータを暗号化した上で、システムの運用は金融機関のシステムを担当してきたプロが担当しています。また、登録するパスワードは「口座の閲覧」に必要なもののみで、実際に取引に必要なパスワードは登録していません。

万が一、ログインIDとパスワードが流出したとしても勝手に銀行からお金が出金されたり、株を勝手に売買されたりすることはないです。登録に必要な個人情報は「メールアドレス」のみとなっており、名前や住所なども利用していないので匿名性も担保されています。

マネーフォワードME、有料版と無料版はどう使い分ける?

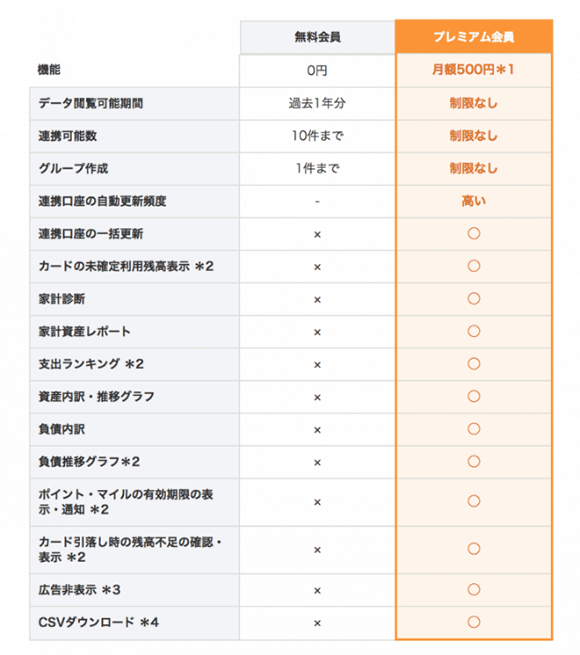

マネーフォワードは基本無料で利用することができます。ただし、10件以上の口座の連携やチャート機能などを利用するためには有料版への登録が必要です。

資産管理だけ、決済管理だけといった具合に用途を限定すれば無料版でも十分でしょう。一方で資産も収支もポイントも全部管理するとなると無料版(10口座まで)では到底足りませんので有料版とする必要があります。

有料プランの料金は月額500円。初月無料なので、まずはお試し手で試してみるのも良いと思います。

マネーフォワードfor○○との違いは?

ちなみに、マネーフォワードMEの他にも、マネーフォワードfor○○というサービスがあります。○○のところには金融機関の名前「みずほ」や「住信SBIネット銀行」などが入ります。

このfor系との違いは特にありません。

マネーフォワード社が提携している金融機関のサービスをレンタルしているような感じで、マネーフォワード(無料版)とほぼ同じサービスが提供されています。

ただし、マネーフォワードMEとマネーフォワード for<○○>は別物ですので、それぞれ別々にログインできます。

無料版では10口座しか連携できませんが、マネーフォワードMEとマネーフォワードfor みずほ、マネーフォワードfor 住信SBIネット銀行というように使い分けをすれば合計で最大30口座まで口座管理ができたりします。

実際に使ってみると相当便利なツールです。PCだけで使用するのもいいですし、スマホと連携させて使えばより充実した家計簿管理や資産管理が可能です。お気軽に試してみてください。