日本人は保険に加入しすぎているといわれています。世界的にも充実した公的な保険制度(健康保険など)があるにも関わらず、民間の生命保険や医療保険などの各種保険にたくさん入っているのです。

日本人は保険に加入しすぎているといわれています。世界的にも充実した公的な保険制度(健康保険など)があるにも関わらず、民間の生命保険や医療保険などの各種保険にたくさん入っているのです。

今後保険を加入する際はもちろん、定期的に加入している保険を必要な保険、不要な保険に分類して無駄な保険を削っていきましょう。

月々(年間)の保険料は家計にとっては大きな「固定費」となります。家計改善を図るにあたっては保険料というコストを見直していきましょう。

そもそもの保険の必要性とは何か?

保険という金融商品は「自分自身で抱えきれないリスクを、多くの人がお金を出し合うことでカバーする」というものが最大の意義です。

たとえば、交通事故を起こして1億円の損害賠償が発生したとしましょう。これを普通の人が払うのは無理でしょう。だからこそ、自動車保険(任意保険)に加入をして年間数万円の保険料を出し合うことで、万が一そういった事故を起こした時のリスクを多くの加入者でカバーするわけです。

このように保険は自分ではまかない切れない、大きなリスクを多くの人が広く浅く、保険料という形で負担することで成立しています。

こういった、大きなリスクをカバーするのが保険の役割です。

その一方で、保険を利用するということは諸々の諸経費が発生しています。

たとえば皆が払っている生命保険の保険料のうち、実際の保険金の支払いに充てられているのは半分以下程度とされております。残りの半分以上は保険会社の経費(維持費や儲けなど)に利用されています。

つまり、保険は期待値的には損をするようになっている金融商品なのです。

[bloglink url=”https://money-lifehack.com/insurance/410″]

日本は公的な保険制度が諸外国と比較しても充実

また、必要な保険と不要な保険を仕分けていく際に知っておきたいのは日本は公的な保険制度が諸外国と比較しても充実している点です。

特に医療、健康に関する分野は公的保険制度によってかなりの部分がカバーされています。

健康保険によって医療費は3割の自己負担で済むだけでなく

などがあります。また、大企業に勤めているような方は「健康保険組合」によって独自の上乗せ制度があるような場合もあります。

保険の優位性は崩れている、昔と今は違う

かつては、保険の予定利率も高かったため(金利が高かったため)、保険にかかるコストを考えても、終身保険や貯蓄型の保険でもプラスのリターンが期待できた時代がありました。

一方で、現在はそうした時代ではありません。保険は自らが負うことができないリスクをカバーするものと考えましょう。

以下では、より具体的な保険商品に対して、特に新社会人、大学生のように新生活を始める人たちにとって必要な保険、不要な保険についてまとめていきたいと思います。

- 生命保険・医療保険

- 年金保険(個人年金)

- 介護保険

- 損害保険(火災保険・自動車保険など)

未婚の新社会人なら生命保険・医療保険は基本的に不要

まず一人暮らしを始めた、社会人になりたてという人にとって生命保険や医療保険は基本的に不要です。

なぜなら、あなたが万が一死亡したとしても金銭的に困る人はいません。

葬式代くらいはかかるかもしれませんが、あなたの死亡が遺族にとっての生活を脅かすことはないのです。先ほどの例でも紹介しましたが、抱えきれないリスクではありません。

というわけで、生命保険は原則不要です。

続いて、病気になった時のための医療保険です。

あなたが、会社員として働いているのであれば勤務先の健康保険が使えます。健康保険(社会保険)によって医療の自己負担は3割です。また、大病などによってまとまった医療費がかかるときには、高額療養費制度が利用できます。

この他、会社を休んだ場合も傷病手当金によって給与の6割は保障されているのです。

これらによってかなりの部分はカバーできます。医療保険のパンフレットなどでは意図してかこうした公的な保障が触れられることなく、入院したら○○万円必要といったようにあおるケースが多いです。

強制的に加入させられる健康保険(社会保険)で医療に関する大きな保障が受けられるということを考えると、民間の医療保険の重要度もそこまでは高くありません。

生命保険・医療保険は若いうちに加入したほうがお得は本当か?

また、保険のセールスで若いうちから加入した方が、年をとってからの保険料が安くなるというトークが使われることがあります。

確かに60歳を満期とした定期保険(死亡保険)に加入するとした場合、20代前半から保険に入ったほうが、30歳になってから保険に入るよりも月々の保険料は安くなるケースが多いです。

ただ、これは若いうちに年を取った時の保険料分まで「先払い」しているにすぎません。60歳まで保険料を支払うとしたときのそうトータルの保険料は20代前半から加入するほうが高くつくはずです。

保険というのは、自分がカバーしきれないリスクを負うために使うものですから必要のない保険に加入する必要はありません。

若い時から~~というのであれば、若い時から積立貯金(預金)や積立投資をするなどして資産形成をしておくほうがよっぽど有利です。

貯蓄型の年金(学資保険や養老保険など)は定期預金とは別

生命保険の中には学資保険や養老保険といった貯蓄型の保険もあります。貯蓄型の保険は定期預金と比較しても利率が高いから、ほとんど金利が付かない定期預金に入れておくくらいなら貯蓄型の保険に入れるほうがいいよ。というアドバイスもあるかもしれません。

[bloglink url=”https://money-lifehack.com/bank/deposit/1148″]

ただ、上記の記事でも紹介しているように定期預金と貯蓄型保険は性質が大きく異なるものです。投資のリスクを取りたくないという方が、貯金の上乗せとして、学資保険のような貯蓄型の保険を活用するというのであれば、良いと思いますが、預金代わりというのは少し違います。

お金に余裕があるなら「じぶんの積立」は利用価値がある

なお、給料等に余裕があって、運用などを考えている資金があるなら「じぶんの積立」という保険商品は一考の価値があります。以下の記事でも紹介していますが、こちらは単なる「預金」といえる保険です。

[bloglink url=”https://money-lifehack.com/diary/12323″]

最大の特徴は一応「生命保険」という扱いになっていること。こうなっていることで、「生命保険料控除」という税制上の優遇が利用できます。所得税や住民税といった税金が安くなる分がほぼ丸儲けになる仕様なので、他の生命保険に入っていなくて保険料を払うだけの経済的な余裕があれば加入を考えてもよい生命保険です。

※ちなみに、本来の生命保険としての機能はほぼないのであくまでも貯金です。

老後に備える個人年金は必要?不要?

老後には公的年金以外に2000万円以上の貯蓄が必要である。そんな話がでています。

[bloglink url=”https://money-lifehack.com/insurance/public/1767″]

そうした中で、自ら老後に備えるために個人年金を検討している人もいるかもしれません。個人年金は公的年金とは別に保険会社が販売している保険に加入することで老後の資金を貯めていくという貯蓄型の保険です。

利回りは定期預金のような商品よりも高めに設定されているため、一定の優位性がありそうですが、下記の記事でも詳しく紹介しているように、途中解約時に元本割れするリスクや確定年金ならインフレリスク、変額年金なら価格変動リスクを負います。

[bloglink url=”https://money-lifehack.com/insurance/1165″]

年金保険料控除が利用できるため税制上の優遇もありますが、利用するのであれば他の運用商品とも比較して加入を検討するべきです。

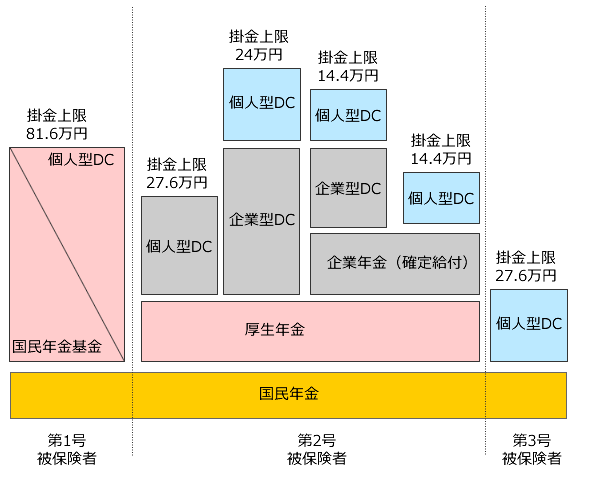

個人年金保険に入るくらいならiDeCo(イデコ)が強い

生命保険分野では、個人年金保険というものも勧められることがあるかもしれません。

個人年金保険は老後のために資金をためておくという保険です。要するに老後の積立運用になります。一定の税控除が利用できるといったメリットがあります。

老後に備えるという意味ではいいものかもしれませんが、現状では生命保険の個人年金保険に入るくらいならiDeCo(イデコ)を利用するほうがいいです。耳にした方もいらっしゃるかもしれませんが「個人型確定拠出年金」という任意の年金です。

[bloglink url=”https://money-lifehack.com/insurance/11065″]

税メリットもこちらのほうが圧倒的に大きいため、民間生命保険会社の年金よりも有利です。

つみたてNISAなどの他の投資、運用手段とも比較しよう

個人年金もiDeCoも基本的には年金なので老後のための運用となります。現役時代に使うための運用とはなりません。

老後への備えは確かに必要ですが、それ以外に現役時代中にもマイホームの購入、子供の進学などのまとまったお金が必要になることも多いかと思います。そうした備えができているのであれば年金保険を加算していくのもいいですが、できていないなら、汎用性の高い(用途の広い)手段で運用するほうが良いと思います。

確実に貯蓄していきたいなら、定期預金や個人向け国債などが挙げられるでしょう。

運用のリスクをとれるのであれば「NISA」や「つみたてNISA」がおすすめです。NISAは株や投資信託を年120万円まで非課税運用できる制度、つみたてNISAは年40万円まで投資した積立投資が非課税となる小額投資税制です。

普通に投資をするよりは非課税という点が圧倒的な強みになります。若い人でこれから資産形成していくというのであれば後者のつみたてNISAが良いと思います。

介護保険は公的保険もある若いなら貯蓄でカバー

介護保険は公的な介護保険制度と民間の保険会社による介護保険があります。公的な介護保険は健康保険とセットになっていますが、民間が販売する介護保険に加入して要介護となった際に、手厚い介護を受けることができるようになります。

[bloglink url=”https://money-lifehack.com/insurance/3368″]

正直、若いのであれば、介護保険という形で積み立てて行くよりも個人年金のところで説明したのと同じように貯金や運用などで積み立てて行くほうが有効でしょう。

損害保険は万が一の被害が甚大!しっかり保険で備える

ここまでは生命保険分野の紹介をしてきましたが、ここからは損害保険(損保)分野となります。

- 火災保険

- 自動車保険

- バイク保険

- 個人賠償責任保険(自転車保険)

のように様々な損害保険があります。

火災保険は自己所有、賃貸問わずに加入しておくべき

マンションやアパートを借りるときには火災保険への加入が求められることが多いです。こちら高いなぁ、と思うかもしれませんが、しっかりと加入しておきましょう。万が一の際の賠償額が大きくなるため保険(大きなリスクをカバーする)という観点からは非常に重要です。

火災保険は1年、2年更新となることも多く、その時の手続きは自分でする必要がありますが、こちらもしっかりと更新するようにしましょう。

[bloglink url=”https://money-lifehack.com/insurance/4910″]

- 火事を起こしてしまったときの部屋の原状回復(数千万)

- 水漏れなどで他人(他の部屋)に被害を及ぼした時の賠償

- 隣家が家事を起こした時の家財の補償

このあたりをカバーしてくれます。他にも、賃貸にかかわる分野だけでなく、火災保険に通常セットされている「個人賠償責任保険」は以下のような事故も補償してくれます。

- 子供が遊んでいて他人の物を壊してしまった。

- 他人に怪我をさせてしまった

- 自転車で通勤中、事故をおこして相手を怪我させてしまった。

- 通勤中に人にぶつかって怪我をさせてしまった。

要するに日常生活の偶発的な事故で誰かに賠償責任が生じたときに補償される保険です。かなり幅広いので、誰かに損害賠償を求められたときはかなり使えます。最近増えている「自転車」による事故も補償対象(業務利用は対象外)です。

あと、自動車事故については個人賠償責任保険の対象外となります。

[bloglink url=”https://money-lifehack.com/insurance/844″]

ちなみに、賃貸住宅用の火災保険は大家さんや不動産屋が進める保険は割高なプランであることが多いので、自分で探して自分で契約するほうが節約になります。選び方については以下の記事も参考になるはずです。

[bloglink url=”https://money-lifehack.com/insurance/13189″]

自動車を運転するなら自動車保険(任意保険)は必須

一人暮らしを始めて自動車を買う(乗る)と言う人はかならず自動車保険(任意保険)に加入しましょう。交通事故による損害賠償は高額化しており、とてもじゃないですが、死亡事故や後遺障害が発生するような事故を自分のポケットマネーで解決できる人はほとんどいないはずです。

「自賠責保険」という公的な保険もありますが、現在の自動車事故による賠償をカバーするには不十分です(相手に対する最低限の保険でしかありません)。

なお、法律で加入が義務付けられている自賠責保険を「強制保険」、一般の損害保険会社で加入する自動車保険を「任意保険」と呼びます。任意とついていますが、現状の自動車事故による損害やその賠償を考えると任意とは言えず、自動車に乗るなら絶対に加入しておいてください。

なお、自動車保険については「自動車保険に加入や更新するときに抑えておきたい補償の選び方と入り方」で補償内容や保険の選び方などを説明しているのでこちらもご参照ください。

また、自動車保険は年1回の更新をする形になっているはずですが、必ず毎年見直しをするようにしましょう。保険料の節約につながるはずです。

[bloglink url=”https://money-lifehack.com/savings/291″]

バイク保険もバイクに乗るなら必須

バイクに乗るならバイク保険も必要になるでしょう。理由は自動車保険と同様で死亡事故などの重大な賠償責任を負う事故を起こす可能性があるからです。

なお、自動車保険に加入している方はミニバイクや原付等の限定されますが、ファミリーバイク特約なども利用できます。

この特約は家族の場合も有効です。たとえば、一人暮らしを始めるけど、両親が自動車保険に加入しているという場合はファミリーとして保険の適用を受けることができます。ただし、一度も結婚していない場合に限ります。

自転車保険は大抵の場合は「個人賠償責任保険」と被る

最近では自転車事故専門の保険として「自転車保険」という保険も登場しています。自転車保険の必要性については「仕事中に自転車に乗るなら加入しておきたい自転車保険」でも紹介しています。

なお、一般的な日常利用で、相手への自転車事故に対する補償という話であれば、第三者に対する賠償責任ということで、前述の「個人賠償責任保険」でカバーされます。

ただし、個人賠償責任保険は「日常利用」が前提です。仕事中などは業務中であるため保険の適用外となります。こうしたケースでは自転車事故をすべて補償する、専用の自転車保険の方が好ましいといえるでしょう。

たとえば、新聞配達のアルバイト中の事故だとすると、個人賠償責任保険では補償されませんが、自転車保険なら保険が効きます。

個人賠償責任保険は「示談交渉付き」のプランも要検討

通常、火災保険にセットされている個人賠償責任保険は「示談交渉なし」です。つまり、被害者との交渉は自分自身で行うか、自分で費用を払って弁護士に依頼する必要があります。そうした交渉を自分でするのを避けたい場合は、「示談交渉付き」がプランに入っている保険をチョイスしましょう。

[bloglink url=”https://money-lifehack.com/insurance/11916″]

保険とうまく付き合っていこう

冒頭でも書いたように、保険というのは基本的に加入しなくていいなら加入しないほうがいい商品のほうが多いです。ただ、その中でも、大きなリスクを多くの人たちで支えあう保険という仕組みは大変重要なものです。

自分で備えることができるリスクは保険以外で備えていき、カバーできないほどの大きなリスクは保険を頼るというやり方が良いと思います。