住宅というものは、個人の方が購入する最大の資産の一つだと思います。その一方で購入するのは資産でありながら、その多くを「ローン(負債)」によって調達しています。

住宅というものは、個人の方が購入する最大の資産の一つだと思います。その一方で購入するのは資産でありながら、その多くを「ローン(負債)」によって調達しています。

このような購入方法はバランスシートを非常に大きくすることになります。株式投資で言えば信用取引をして株を買っているのと同じことです。

レバレッジが効いているため、成功すれば資産効率は良くなりますが、失敗したときのリスクはその分大きくなります。今回は住宅購入におけるレバレッジの影響とそれによるリスクを説明したいと思います。

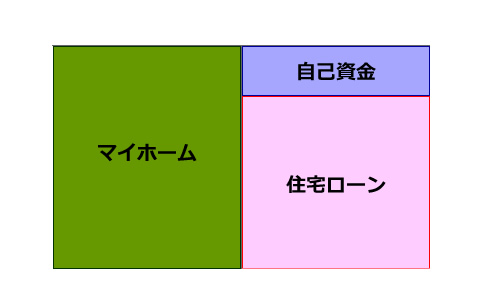

住宅購入をバランスシートで見るとこうなる

バランスシートで考えれば、「資本」である頭金(事故資金)+「負債」である住宅ローンを組み、「資産」としてのマイホームを購入するという形になります。

購入当初は上記のような形になるわけですが、不動産の価値というものは不変ではありません。当然価値は変動することになります。

プラスの方向に動いた場合はいいです。

マイホームの価値上昇によって「含み益」が生じるわけです。仮に5000万円(500万円の自己資金+4500万円のローン)で住宅購入を行っていて、その価値が20%上昇した場合、レバレッジを10倍かけていることになるため、自己資本に対する上昇幅は200%という効率的な投資となります。

一方で価値が下落したという場合も想定する必要があります。

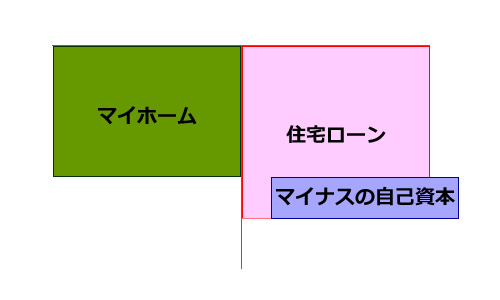

レバレッジをかけている分その損失は大きくなります。仮に価値が20%減少した場合、自己資本500万円に対して1000万円の損失が出ることになります。この場合、バランスシート上では500万円の「債務超過」となります。

バランスシートに書き起こすと下記のようになります。この状態では資産を売却したとしてもそれだけでは負債(住宅ローン)を完済することはできないという状況になります。

こうなったときであっても、すぐさま家計が破綻するわけではありません。

なぜなら、このマイナスの状態というのは資産を売却する(マイホームを売る)という状況にならないとローンという状況のまま残るからです。

実際にマイホームの価値(時価)を試算したらこのようなバランスシートになっている家計は決してすくなくはないはずです。

こうした問題は「家を売却しないといけない事情が出るまで」あるいは「住宅ローンの返済ができるうち」は顕在化することはありません。

逆を言えば、こうした事情が発生した場合には大きなリスク要因になります。

家が売りたくても売れないリスク

「マイホームの価値<住宅ローンの未返済額」の状況だと、家は自分だけの意思では売れなくなります。なぜなら、住宅ローンを出している銀行が認めないからです。

住宅ローンを組むとき、銀行はマイホームに対して抵当権を設定します。家を売る場合にはこの抵当権をはずしてもらう必要があります。しかしながら、「マイホームの価値」<「住宅ローンの未返済額」の状態で、売却してもローンの完済が見込めない場合、銀行は簡単に「売ってもいい」という判断をすることはありません。

そのためには、別途現金を用意して不足する未返済額を完済する必要があります。もしこの現金が用意できない場合には家を売りたくても売れなくなるわけです。

住宅ローンの返済ができなくなったとき

収入の減少などによって住宅ローンの返済ができないと言うのは大きな問題ですが、そのときに「マイホームの価値」<「住宅ローンの未返済額」となっている状態だとさらに悲劇です。

前述の通り「マイホームの価値」<「住宅ローンの未返済額」だと家を簡単に売ることが出来ません。そのため、ズルズルと家計はピンチになっていきます。最悪のケースではローンが払えなくなり、銀行による「差し押さえ」→「競売」への流れとなることです。

競売になると、普通に家を売却(任意売却)するよりも「安い価格」でしか売れないことが多いです。銀行へのローン返済に充てられるのはこの安い価格分でしかありません。

日本の住宅ローンはリコースローンであるため、「ローン残高-競売で売れた金額の残りの部分」についてはその後も返済義務が残ることになります。

このような状況になってしまうと、マイホームを失ってしまうばかりではなく、その後も住宅ローンの返済を続ける必要が出てきてしまうのです。

住宅購入をする時、売れないリスクを頭に入れておく

住宅を購入しようと考えているのであれば、この価格下落によって生じる損失という部分をしっかりと考えておく必要があります。価格下落は住宅ローンというレバレッジによって増幅されて戻ってきます。

もちろん、プラスに働けば増幅された利益を得ることが出来るわけです。実際高度経済成長期におけるマイホーム購入はこのプラスの効果をもたらしてきたわけです。

しかしながら、いわゆる土地神話は崩壊しており、今後の人口減少社会において住宅価格が上昇するという可能性は一部の場所などを除きあまり期待できるものではないでしょう。

そうしたときに発生する損失という部分も住宅購入の際は認識しておく必要があります。

さらに、そのようになると「売りたくても売れない」という状況に陥る可能性もあり、その場合さらに損失を増やしてしまう可能性があるのです。

そうならないためにも「住宅ローンにおける頭金の重要性と頭金ゼロのリスク」でも説明したように一定の自己資本を用意した上で価格下落に備えておく(レバレッジを低くする)ということは重要です。

住宅(マイホーム)には経済的合理性を越えた魅力があると思います。それは人間のテリトリーを持ちたいという本能的なものかもしれません。

しかしながら、そうした「何か」は多くの場合、合理的な判断を歪めてしまうものでもあるのです。